保險商品五花八門,怎麼買也買不完。自己若沒有定見,很容易被保險業務員牽著鼻子走,付出高保費卻不一定買到該有的保障。

保險該怎麼想?怎麼算?怎麼買?才對自己最有利?

人生不同階段該有的保險都不一樣,每一階段都有一張一定要有的保單。

毅力過人的淑琪說:「意外發生後,我找保險業務員,才發現原來自己只有壽險,所以沒有得到任何醫療理賠。」車禍讓她驚嚇到,因此下定決心,要買足保險做好保障,才能讓先生與兩個小孩無後顧之憂。

保費高到變負債 保險還買不完?

保費高到變負

但沒想到,這個美意卻是另一場噩夢的開始。

當時,她與先生一起在高雄經營便利超商,「先生是原住民,個性很樂天,但不會想到要存錢。」車禍後她立刻加買醫療險與長期看護險,年付七萬六千多元。而業務員看到她有存錢需求,又建議她買儲蓄型保單,每年支出將近四十四萬元,單單保費,每一年就要付五十一萬五千元。

六年多前,便利超商所在商圈外移,淑琪店裡業績不斷下滑。二○○七年,全家年收入約七十二萬元,可是保費加上日常支出卻高達一○八萬元,在付不出保費下,業務員又建議她以保單借款,年利率高達六.九%,每年再付保險公司兩萬多元利息。

○八年,淑琪開始出現車禍後遺症,雙腳越來越無力,完全沒辦法搬運貨品。「醫生建議,一定要趕快換人工關節。」她跑去問保險員關於醫療相關費用,沒想到詢問後才知道,當初買的醫療險,已將車禍事故產生的後續醫療列為除外責任,所以這六萬到十萬元換關節的費用,完全得不到理賠。

處在崩潰邊緣的淑琪,最後只好求助理財顧問。經過全面健診後,顧問建議她降低保費、停扣或者解約,讓淑琪每年保費下降到四十二萬元,以維持她每年正常家庭收支平衡。

繳了幾年保費,最後白忙一場。淑琪很感嘆:「人家都是賭博亂花錢才欠債,我與先生辛辛苦苦工作,只想早點退休,為小孩存教育費,居然會因為存保險而欠債。」她搞不懂,自己在哪個環節走錯路,才一步一步走到保費高到自己快破產,而得不到任何保障的慘境。

別以為淑琪的經歷是個特例,事實上,很多保戶也付出高昂保費代價,卻沒把該有的保障補齊,他們沒有抓住先保障後投資儲蓄的優先順序,以至於該保沒保,完全弄錯重點。

保額只有標準的四五% 保費卻超支七成

保額只有標準的四五% 保費卻超支七成

保險專家常建議,保額應該是年收入的十倍。若以台灣平均國民所得約六十萬元(兩萬美元)計算,平均保額應該是六百萬元左右。然而根據保險事業發展中心的統計,一二年,每人平均壽險保額僅僅只有一四三萬元,即使加上意外險,兩者加起來的平均保額也只有二六四萬元而已。這個數字只有國人平均該有的四五%。

保額明顯不足,但台灣人花在保險的支出卻屢創新高,毫不手軟;去年,每人平均年保費支出首度破十萬元,達十.六二萬元。如果根據另一個「雙十原則」,也就是保費應該是年收入的十分之一,這個保費支出顯然又比六萬元(六百萬元的十分之一)多出快七成。

宏觀財務顧問平台總經理邱正弘觀察,這幾年,大家對保險意識提高,知道保險是理財不可或缺的一環,所以台灣人保費增加,投保率提高就不足為奇。「但只有保障觀念還不夠,如果沒有進一步了解正確的保險需求,反而容易被保險業務員牽著鼻子走,把預算花在刀背上而不是刀口。」他說。

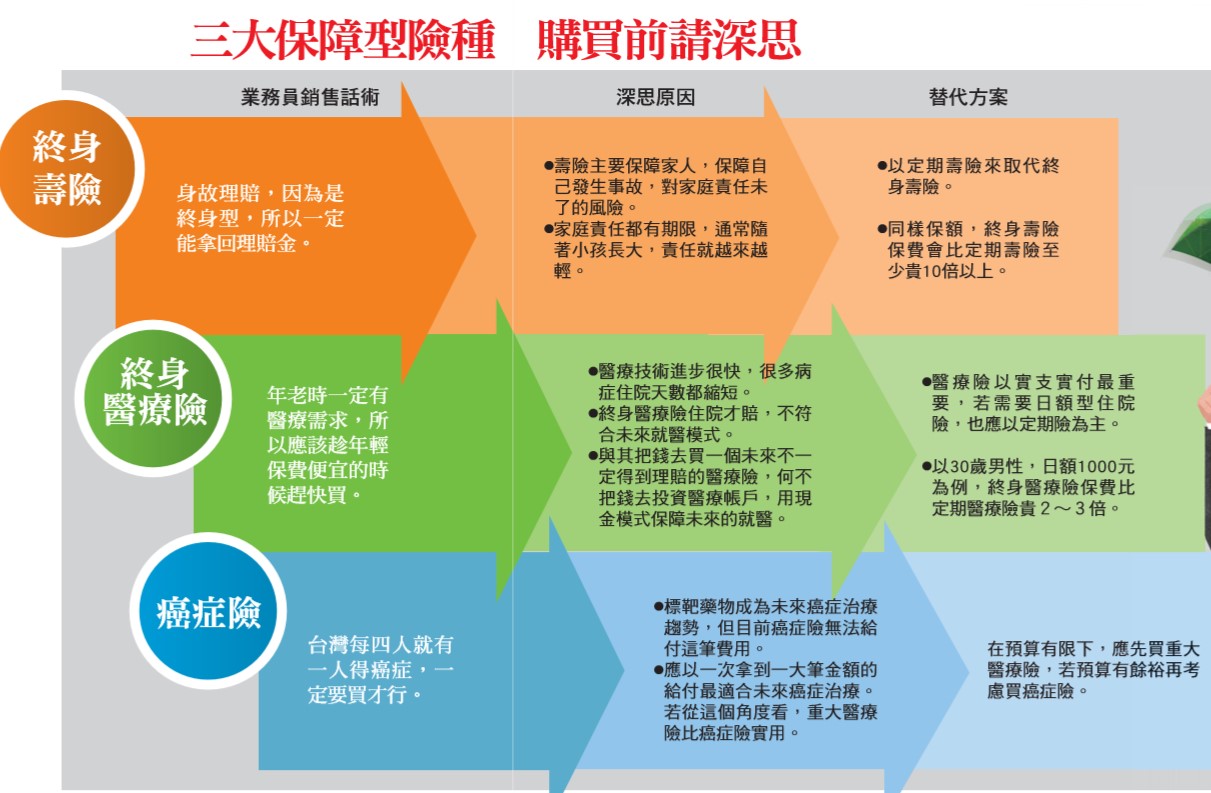

會買保險的人總是基於對未來不確定的恐懼。邱正弘說:「你會不會擔心未來老了常常要跑醫院,會嘛!所以買一張終身醫療險;你會不會擔心老了坐輪椅需要人看護,一定會嘛!那就買一張長期看護險吧!台灣的保險商品很多,如果保障意識很高,無限放大恐懼,保險商品怎麼買也買不完。」很多業務員抓住保戶恐懼的弱點,就能成功地多賣幾張保單。

有保障觀念固然很好,但千萬別讓未來的恐懼蒙蔽理性。所以,應先搞清楚什麼恐懼該保,什麼恐懼不該保。

政大風險管理與保險學系助理教授彭金隆說:「引起的財務損失很大,大到自己完全無法負擔的事故才最需要保險。」就如同沒有人會保感冒一樣,因為感冒發生的財務損失很小,一般人用自己的錢來支應絕對不會形成負擔。

買保險原則》 保大不保小 保近不保遠

買保險原則》 保大不保小 保近不保遠

從這個角度思考,很多人會將日額型醫療險買到三千元以上,萬一住院七天也不過給付二萬一千元,沒有太多補償。《平民保險王》暢銷作者劉鳳和說:「保險就是要一次賠大的才有用,一次只拿一點點小錢,不叫風險保障。」劉鳳和最推薦的三種險種,壽險、意外險與實支實付醫療險。「都是可以支付大額財務損失的險種。」他說。

「如果錢夠多,當然都可以買,但反過來說,錢多也就不需要保險了。」領有CFP(認證理財規畫顧問證照)的理財顧問師陳敏莉笑著說。她認為,在預算有限情況下,要以下一秒鐘會發生的風險為主,而不是去保很久以後才會發生的事故。

業務員喜歡用「年輕時買,保費比較便宜」當話術,很多人在年輕時就買了年金險、終身醫療,這種四十歲甚至六十歲以後才可能派上用場的保單。但是,對有家庭責任的人來說,下一秒鐘風險是萬一自己發生事故,家裡缺少經濟支柱,更急迫需要的是壽險。

保險要階段性地買。面對林林總總的商品,先從「保大不保小,保近不保遠」原則,縮小對未來的恐懼。克服恐懼後,才能理性持平地分析自己眼前最需要的保險。

如何找對保險商品,用小錢養出大保障?邱正弘建議保戶可以從「買對、買夠、買好」三個層面來考慮。

▲點圖放大

買對險種》 根據人生階段選擇不同險種

買對險種》 根據人生階段選擇不同險種

所謂「買對」,就是買到符合自己需求的商品。雖然說,需求因人而異,但保險絕大部分與人生階段有關,每一人生階段適合買的險種都不相同。

人生最主要風險有四個:死得太早、病得太久、殘得太重與活得太久。一旦發生這四種狀況的其中一種,都會對家庭財務造成嚴重損害;而這四種風險恰巧可用壽險、醫療險、殘廢或失能、年金險來彌補。

彭金隆說,年輕時最怕死亡風險,年老時怕長壽風險。像年輕單身貴族,若不需要奉養父母,就等於完全沒有家累,這時候,他最重要的責任就是「防止自己成為家人的負擔」;此時,根據不同殘障程度給付的意外險,就可以給因意外殘廢而無法工作者基本的保障。

隨著年紀漸長,尤其結婚生小孩之後,家庭責任變重,這時,人生最害怕的事莫過於「死得太早,責任未了」,小孩的教育費,配偶的生活等,每一項都需要錢,壽險可作為死亡風險的保障。

「死亡風險會隨著年紀增長而下降。當小孩長大,房貸還完,家庭責任已了後,就不太需要擔心死亡風險。但之後,反而要擔心活得太久,所以長壽風險會隨著年紀增加而增加。而這中間的交叉過渡,約在四十歲到五十歲間。」彭金隆說。

年紀一到四十歲後,保險的焦點需要轉到年老的相關照顧上,加強醫療險與退休的年金險,是這階段最該考慮的險種。

每一人生階段都有它自身迫切需要的險種,但若經濟條件能力強,是不是可以提前準備?舉例來說,一位年輕單身貴族有了意外險後,覺得有餘裕又花一筆預算買壽險,這樣的購買行為會有什麼問題?

陳敏莉說:「從資源配置來看,這筆錢若不放在壽險,而是拿去投資理財,其實得到效果更大。」她直言,人生不是只有買保險,還有其他理財目標要完成。譬如:存錢買房、退休規畫等。而對年輕人來說,投資時間可拉長,更適合用積極型的投資方式來獲取較高的報酬率。「這筆錢放到基金或買投資型保單,都比買壽險好。」陳敏莉說。

買夠保障》 理賠金額足以解決風險問題

買夠保障》 理賠金額足以解決風險問題

選對險種只是第一步,接下來還要精算保障到底夠不夠。「很多保戶都敗在這一步,因為他們把保險當投資,把投資當發財。結果買了多功能保單,卻偏偏沒有買夠保障。」最典型的保單就是買儲蓄險,但儲蓄險設計的目的是「儲蓄」,屬於基本保障的保額只有一點點。

以三十歲男性來說,年繳三萬元,可以有終身壽險一百萬元的保額,但若放在儲蓄險就只剩下二十萬元。「不是說,儲蓄險一定不能買,但是要搞清楚你最初目的。如果是買保障,那就用最單純的險種,保費也比較低。」南山人壽業務襄理,同時也有CFP的王麗文說。

如何計算自己的保障夠不夠?以年輕人的意外險來說,最簡單的計算方式就是年收入的二十倍。年薪六十萬元,那就需要一二○○萬元保額。這個數字是假設萬一意外而全殘,餘命以二十年來計算。若買定期意外險,頂多年繳八千元左右就可解決。

另一個重要的保障就是壽險。壽險是保費最貴的險種,以至於很多保戶最後都因為預算而讓保額大打折。「寧可買保費較低的定期壽險,也不能讓保障打折。」王麗文說。

關於壽險的保障計算,可用「家庭需求法」來推算。把喪葬費用、子女教育費用、房貸費用與五到七年的家庭日常生活開銷等加總起來,就是大約需要的保額。

以居住在台北市的小家庭來說,房貸加上子女教育費,動輒上千萬元的壽險保額一定跑不掉。然而,三十歲男性,每百萬元的終身壽險保費就要三萬元來看,怎麼可能買得起千萬元保額?但若變成定期壽險,則每百萬元定期壽險(二十年)則為三千多元,兩者價差可達近十倍。

即使同一個險種,也有不同類型商品,保費差距很大。

在雜誌社擔任業務的小葉,就有這樣親身經歷。剛結婚買房子的小葉想要買保險,一開始,他鎖定買意外險、醫療險,預計每年花三萬元預算購買,可是保險業務員拿出來的規畫單卻嚇了他一大跳;因為單單終身醫療險就要年繳二萬八千元,再加上三百萬元保額的終身意外險四萬八千元,總共七萬六千元。

買物美價廉》 用低保費買到該有的保障

買物美價廉》 用低保費買到該有的保障

事實上,業務員給小葉的商品都是屬於「終身型」,也就是繳費二十年,保障終身的險種。但如果小葉願意把終身型險種改成一年期的定期險,同樣日額兩千元的醫療險加上三百萬元保額的意外險,卻只要七五○○元,終身與定期的保費可以差到十倍。

台灣保戶偏好終身險,因為保費一定「賺得回來」。不過陳敏莉說,終身險是否有必要實在值得深思,以壽險來說,家庭責任有時間期限,定期壽險就已經足夠。

目前,定期壽險的觀念已慢慢推廣,但是能接受定期醫療險的人則少之又少。

劉鳳和曾經精算過終身醫療險,以目前住院一千元日額,保費一年至少都要一萬五千元,繳費二十年等於花了三十萬元;以住院一天理賠一千元來看,也要住院三百天,幾乎十個月才「回本」。

陳敏莉同樣認為,終身醫療險未必迫切需要,主因是住院才給付的醫療險,是照顧「醫療品質」而不是「把病治好」。「住健保房也能治病,只是住院品質較差而已。如果預算有限,更應該把錢拿去買實支實付型醫療險與重大疾病、癌症險才正確。」她進一步強調,未來醫學進步,住院天數越來越短,與其把錢拿去買一個只有住院才給付的醫療險,倒不如把錢拿去投資換一個現金帳戶,「應付未來醫學改變最好的方法,就是用現金。」陳敏莉說。

如何用小錢養出大保障?說到底,就是把錢花在對的險種,買最物美價廉的商品。

先根據人生每個階段的下一秒鐘風險,選擇最需要的保險,然後剔除終身、還本型的險種,用最單純的保障型商品,把基本保障做足。盡量以定期險商品為主,一定能把保費控制在自己的預算內。

▲點圖放大

.jpg_280x210.jpg)