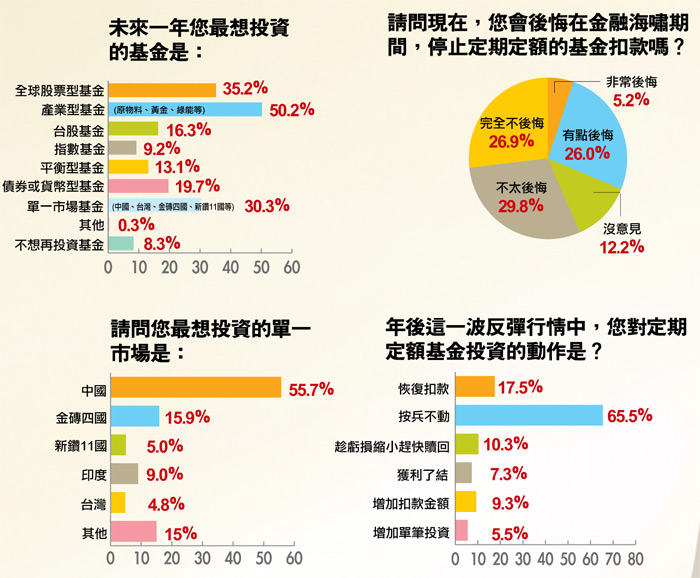

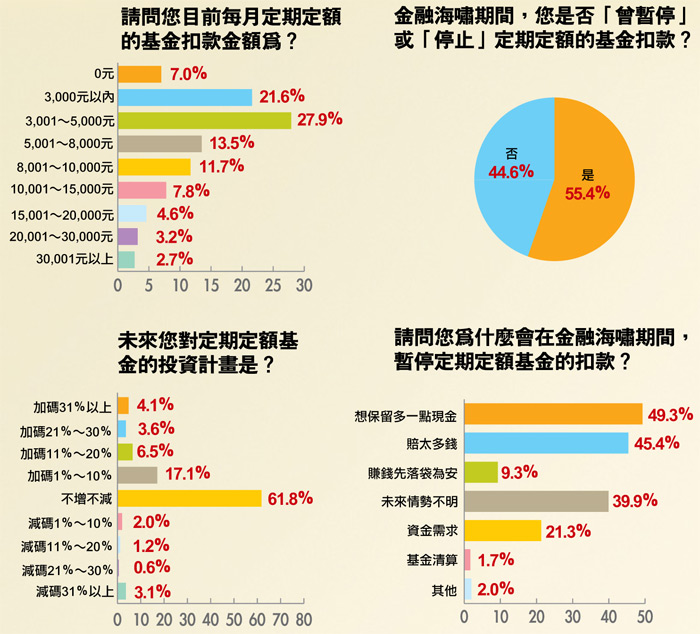

《今周刊》與德盛安聯集團合作,委託「104市調中心」,針對去年金融海嘯期間,投資人的基金理財行為進行調查。結果發現,期間「曾暫停」定期定額基金扣款者超過五成,停扣主要原因,「想保留多一點現金」,及「有資金需求」的比率高達七成,顯示投資人搞錯定期定額投資精神,忽略資金分配的重要。

風暴中 一動不如一靜

定期定額的威力,在廖偉琪不同的基金扣款銀行帳戶中,完全顯現出來。「去年金融風暴期間,我有五檔基金,分別在兩家不同銀行扣款。」她解釋,先前因為換工作的關係,另外開了一個薪資帳戶,而原本舊帳戶中,已有三檔基金在做定期定額,分別是資源類、亞洲區域型,及大中華基金。

而新的銀行帳戶裡,也有定期定額扣款兩檔基金,分別是平衡型及能源類基金。因為廖偉琪在新開戶的銀行往來業務多,基金交易較方便,所以去年金融風暴期間,她忍不住對這兩檔基金做了一些調整。

「本來這兩檔基金每次扣款一萬元、月扣兩次,後來調整成每次扣款三千元,且月扣一次。」眼見金融風暴橫掃全球,投資虧損持續擴大,廖偉琪雖以投資老手經驗判斷,市場愈跌愈是應該加碼扣款時機。但當下不安的情緒,還是掩蓋過理性聲音,她雖仍維持定期定額扣款,但已減碼每月投入金額及次數。

而舊帳戶裡,因為嫌調整麻煩,廖偉琪對那三檔基金態度,幾乎採取「放牛吃草」政策。後來她發現,原來過去自認比較「聰明」的作法,在這次風暴中完全失靈。因為攤開新帳戶的對帳單,她在風暴期間因應 減碼的結果,目前基金平均績效還有負二○至三○%的虧損。

而維持原本扣款紀律的舊帳戶,現在亞洲區域型基金報酬率已由負翻正,三檔平均起來虧損僅有負二%左右。

廖偉琪說,舊帳戶裡的基金績效,最慘時虧損大概四、五成,沒想到不去動它,報酬回正的速度反而還更快。除了慶幸自己當初沒因此減碼外,也體認遇到市場重挫時,維持原有投資紀律,「一動不如一靜」的重要。

大恐慌加碼 報酬回正更快

剛畢業時,簡莉菁就用這種方式投資台股基金,連續五年不間斷扣款;後來,因有資金需求將基金贖回,一看報酬率竟高達五○%,相當興奮。「其實之前也買過單筆,但就是不知道該怎麼抓停利點;之後乾脆放棄,告訴自己不要想太多,專心做定期定額。」

去年金融風暴期間,簡莉菁維持既有步調,定期定額投資六檔基金,分別是兩檔台股基金、兩檔替代、新能源類基金,及東協、新興市場基金各一檔。在市場恐慌性殺盤下,她不但沒有一檔停扣,反而奉行逢低加碼原則,加倍扣款。

「我先前就在銀行設定,當基金淨值下跌六%時,要再加碼扣款三千元;而當基金淨值上漲六%時,就要減少投入三千元。」利用這樣動態調整機制,簡莉菁強迫自己在市場恐慌時,還有大膽加碼的勇氣。現在來看,她的作法確實能比一般人早搬離套房。

攤開簡莉菁的對帳單,六檔基金目前平均報酬率,只剩個位數虧損。相較風暴期間最慘烈的時候,基金淨值腰斬,現在等於是從加護病房程度,進步到可準備出院。經過這波市場大跌檢驗,簡莉菁更確信,定期定額投資是最適合自己的基金理財術。

但她提醒,要做得成功,還必須把握三個原則。第一、要有中長期理財目標;第二、每月投入的資金,要先扣掉生活所需費用,並預留一定額度的緊急備用金,剩下的錢才能投資;第三、慎選投資標的,最好鎖定具趨勢性及長期發展潛力的基金。

簡莉菁認為,定期定額就是要「比氣長」,所以目標時間不能訂得太短,最忌諱就是,想要馬上看到投資效果。

其次,定期定額最好搭配大跌時單筆投入,或加倍扣款,這樣效益才更顯著。

而要在市場重挫時勇敢進場,前提是平常就要預留充裕的資金,絕不能把所有可分配金額全部投入,甚至影響生活品質,都非定期定額投資長久之計。簡莉菁強調,行情不會永遠在谷底,只要能熬過最困難的時候,景氣總會回來。

投資 必須兼顧到生活品質

目前王先生每月定期定額投資四檔基金,分別是歐洲、新興市場、拉丁美洲,及新興市場債券基金。他說,去年市場大跌,最慘的時候這些基金平均虧損四到五成,因為有堅持扣款的關係,現在整體基金報酬率約在負一四%左右。儘管績效漸有起色,但他坦承,當初對定期定額投資基金,是有些誤解。

「我從沒想過基金也會被套牢,而且定期定額投資,不是想停扣就能停扣。因為明知道大跌時才更應該加碼,偏偏行情不好的時候,手頭現金也很緊。」王先生說,以前認為基金變現性高,就像提款機一樣,需要用錢時就去贖回、很方便,所以才將每月生活花費剩下來的錢,全部拿去做定期定額扣款。

後來發現,這樣生活開銷太緊,想要停扣卻又剛好遇上金融海嘯、基金住進套房。想要盡速解套的惟一辦法,只能咬緊牙關,堅持不停扣。

王先生心有所感表示,等到所有基金都解套,頂多再保留一檔,並用可支配金額的一半做定期定額就好。「基金太多照顧不到,手上現金全部壓進去,生活沒品質,也很容易放棄。」

《今周刊》與德盛安聯集團合作,委託「一○四市調中心」針對去年金融海嘯期間,投資人的基金理財行為進行調查。結果發現,期間「曾暫停」定期定額基金扣款者超過五成,停扣主要原因,以「想保留多一點現金」最多,達四九%;另外,有二一%的受訪者表示,因有「資金需求」才選擇停扣。

投資 就要考慮風險和配置

因此,投資人要記住,定期定額雖是長期投資最佳策略,但前提必須是扣除緊急備用金後才能投入。像去年底,全球經濟情況惡劣,裁員、放無薪假、減薪消息時有所聞,如果投資人手頭存有足夠的備用金,就不至於在行情低檔時,暫停扣款。

而從這次調查結果,「想保留多一點現金」,及「有資金需求」而暫停扣款的比率高達七成來看,即顯示投資人資金規畫不足,低檔再加碼的能力有限。

另外,對比定期定額停扣及不停扣的績效,選擇停扣的基金虧損,比不停扣的高。但調查顯示有三成左右的人,對於海嘯期間停扣感到後悔,而有超過一半以上的人,並不感到後悔。

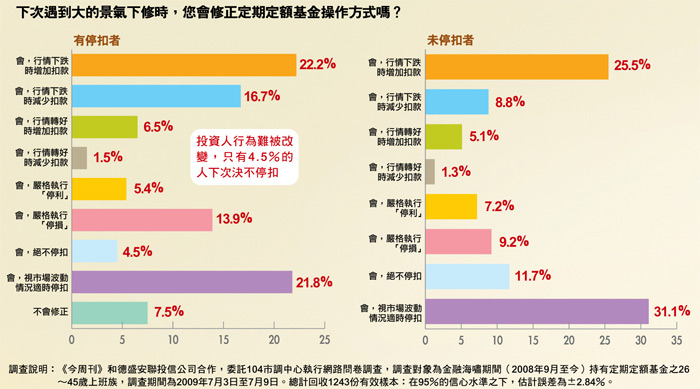

再來,當被問及下次遇到行情大跌時,有停扣者是否會修正定期定額操作方式時,只有四.五%的人表示會改變,選擇「絕不停扣」。

世新大學財務金融系副教授郭迺鋒指出,若將「是否感到後悔」,與「基金報酬率」交叉比對,可發現停扣者的基金虧損幅度,雖然大於不停扣者,但感到後悔的比率卻不高,印證投資人的認知很難被影響。

其次,停扣者中表示下次願意修正定期定額操作方式,「絕不停扣」的比率相對低,也凸顯出投資人行為不易改變。過去的行為模式,下次遇到同樣情況仍會存在。

認知錯誤 避險卻選高風險

值得注意的是,有八成的投資人認為,自己的投資屬性是保守穩健型,但對照未來一年最想投資的基金類型,卻有五成受訪者選擇「產業型基金」,而區域型基金中,又有高達五六%的人想要投資「中國」。

事實上,產業或區域型基金皆屬於波動較高、較積極標的,投資人自我認知與標的屬性間產生落差,也是常見的投資錯誤,未來應特別留意。

▲點圖放大

■廖偉琪 Profile(首圖)

現職:金融業

基金投資資歷:超過10年

定期定額投資組合/平均報酬率

(無停扣):亞洲區域、資源類、大中華基金/-3%

(有停扣):能源類、平衡型/-20%至-30%

■簡莉菁 Profile

現職:貿易公司

基金投資資歷:10年

定期定額投資組合/平均報酬率

(無停扣):兩檔台股基金、兩檔新能源、東協市場、新興市場/-8%

_20251125154553.jpg_280x210.jpg)

_20251204094333.jpg_280x210.jpg)