金管會近期接獲投資人詢問,為何投資槓桿型 ETF,投資績效偏離指數,是否追蹤效果不佳?

對此,金管會今 (26) 日提醒投資人,槓桿型/反向型 ETF 不同於一般投資於股票或債券等有價證券的傳統 ETF,是屬於短期操作的策略性商品,並不適合投資人長期持有。

據金管會統計,截至 2018 年 6 月底,國內已發行槓桿型/反向型 ETF 計 49 檔,其中,包括 39 檔槓桿型/反向型證券 ETF,規模達 1579 億元;及 10 檔槓桿型/反向型期貨 ETF,規模 54 億元。

統計 2018 年第 2 季期間,49 檔槓桿型/反向型 ETF 的買賣交易金額為 5734 億元,以自然人交易占比 60.2% 最高、其次為自營商(含流動量提供者)占比 30.7% 次之。

有鑑於自然人愛投資槓桿型/反向型 ETF 的占比很高,金管會證期局副局長蔡麗玲表示,槓桿型/反向型 ETF 主要是運用期貨契約等衍生性商品來追蹤標的指數之當日的正向 2 倍/反向 1 倍報酬表現,所追蹤的報酬表現都是以單日計算,超過一日會因複利的影響,累積投資報酬,所以才可能會偏離基金投資目標。

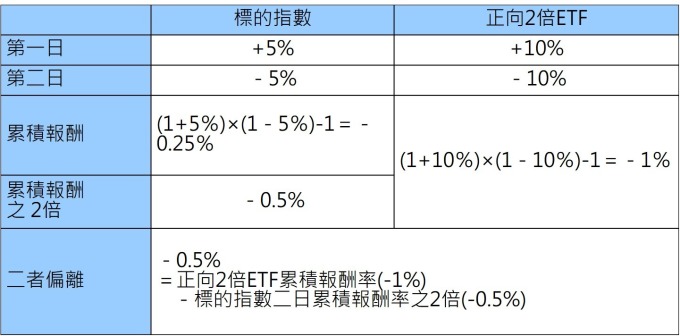

金管會舉例,以下列正向 2 倍 ETF 為例,當投資人持有正向 2 倍 ETF 二日後,標的指數為上下震盪,ETF 累積報酬率為負 1%,標的指數累積報酬率之 2 倍為負 0.5%,二者累積報酬率偏離達負 0.5%。

金管會提醒投資人,槓桿型/反向型 ETF 不同於一般投資於股票或債券等有價證券的傳統 ETF,是屬於短期操作的策略性商品,並不適合投資人長期持有。尤其是反向型 ETF,雖然是屬於可以規避市場下跌風險的投資工具,但投資人切勿以反向型 ETF 的單日淨值報酬表現與其所追蹤之標的指數報酬表現相反的特性,而誤認為適合長期持有此類商品。

此外,相較於一般投資於股票或債券等 ETF,期貨 ETF 追蹤標的範圍更為廣泛,目前國內期貨 ETF 追蹤交易標的之範圍包括:匯率、農產品、波動率 (VIX) 指數、貴金屬及能源相關之期貨契約。

金管會特別提醒投資人,投資前應充分瞭解個別期貨 ETF 的特性及風險,並應考量所追蹤標的期貨契約之波動度、跨境二地時差及期貨正價差等因素,都有可能對期貨 ETF 投資報酬產生一定程度的影響。

金管會也舉例,譬如:追蹤美國市場波動率(VIX)指數之期貨 ETF,因 VIX 指數具高波動度特性,且其報酬表現與美國股市行情呈現反向走勢的關聯性,亦可視為具有反向型 ETF 的性質,又 VIX 指數期貨普遍存在著「正價差」(期貨價格高於指數現貨價格) 的特性,長期轉倉成本將導致 VIX 期貨 ETF 資產減損,此類期貨 ETF 商品也僅適合短期策略性投資,並不適合追求長期投資報酬的投資人。

※本文授權自鉅亨網,原文見此。