2012年的第一季,股市反映全球央行的低利率與寬鬆貨幣政策而大漲作收,但別忘了,維持低利率是因為經濟太低迷,而經濟不振,並不利於股市持續大漲,反而,債券將是資產配置中不可忽略的重要元素。

一至三月,美國標準普爾五百指數上漲一二%、日本股市飆漲二成;新興市場表現同樣搶眼,摩根士丹利新興市場指數在今年第一季超過一三%漲幅,是二十年以來的新高數字。

但若冷靜一點,回頭看看,你會發現今年第一季全球股市的超水準表現恐怕不算十分扎實。

危機未解 經濟不夠強勁

>

從經濟基本面來看,世界七大工業國家,沒有一國今年預估的經濟成長率能夠超過二.五%;而過去一年困擾全球股市的老問題,也不算「獲得解決」。

歐債問題的進展是歐豬國家公債殖利率不再飆高,但償債之路仍然漫長;美國的進展在於經濟正在復甦,但八%以上的失業率,說健康還太早。

經濟不強、危機未解,那麼,在今年第一季推動全球股市的主要力量究竟為何?一言以蔽之的答案,就是資金行情。

首先,去年年底時歐洲央行推出一種「變相量化寬鬆貨幣政策」,說穿了,就是印鈔票買公債;其次是在今年一月間,美國宣布將維持零利率政策直到二○一四年底,宣告美國仍將走在貨幣寬鬆的老路上。

歐美兩地央行的動作,對市場釋出了鮮明的訊息:經濟復健的道路仍然漫長,但歐美大國已決心透過長期低利率與寬鬆的貨幣環境,力保經濟不致衰退。

雙低年代 債券不容忽視

整體看來,和三個月前相比,世界經濟並沒有多大改善、歐債問題也沒有特別的進展,不同的是,各國政府更加確定了「印鈔救市」的路線;於是,「低成長、低利率」的「雙低格局」,幾可確定,將成為今後全球投資環境的主調。

進入第二季,投資人的最大課題就在於此,當全球股市大漲後,低利率的環境還能為股市提供多強的動能?低成長的基本面又會對股市造成多大的壓力?這些問題的第一個答案,是別被過去三個月的股市大漲沖昏了頭。

走過近似於全球股市「雞犬升天」的第一季之後,接下來,別忘記資產配置的重要性,尤其,在雙低格局當中,債券部位是投資人不可偏廢的元素。

第一季受惠歐、美、英、日四大央行連手救市,加上新興市場紛紛降息,讓原本受到歐債危機影響大跌的全球股市,在市場資金活水挹注、經濟領先指標的美國復甦等利多激勵下,第一季全球股市同步回春;但隨著時序進入春暖花開的第二季,全球股市仍否續強?已成為市場關注的焦點。

「我認為第二季全球股市的漲幅,並不會像第一季這麼大。」施羅德投信投資長陳朝燈直言,隨著第一季的「資金行情」的漲勢過後,第二季若要延續漲勢,勢必要仰賴基本面支撐,投資難度相對提高。

的確,自去年十二月歐洲央行總裁德拉吉,宣布了四八九二億歐元的長期低利融資政策(LTRO),以一%的低利貸款給歐洲銀行,讓銀行去買五%、六%的歐豬國家債券後,這招「雪中送炭」立刻讓歐債問題稍稍化解,而今年的LTRO又將祭出五三○○億歐元,讓二次的LTRO紓解了歐債問題惡化的衝擊。

美QE3保護傘助攻有限

隨後,美國聯準會主席柏南克重申美國超低利率政策延續到二○一四年底,以及全球的先進國家利率趨近於零,加上去年緊縮銀根的新興國家,包括中國、印度、巴西、印尼也紛紛降息的態勢下,全球低利率環境的確引發首季第一波的資金行情。

不過,儘管美國經濟持續穩步復甦,加上柏南克最新發表「未來傾向實行QE3貨幣量化寬鬆政策」的言論,使得市場預期資金可望推升全球股債行情向上,專家仍普遍認為,即使美國推動QE3將再次活絡市場資金,但對於全球股市的推升力道,將不像第一季那樣來得漲勢凌厲。

天達投顧研究部主管張繼文指出,以目前全球市場資金寬鬆的情況來看,一旦美國再推QE3政策,雖然表面上資金活水將更為充沛有利股市推升;但從反面的角度來看,意味著美國經濟復甦仍有疑慮,故才需要「再下猛藥」。

不過從美國近期公布經濟數據優於預期來看,仍持續看好美國經濟復甦趨勢,但為了降低其投資風險,他建議投資人可選擇以投資美國比重偏高的全球型股票型基金作為投資標的。

而同樣持續看好美國市場的摩根投信產品策略部副總劉玲君則認為,美國科技產業的企業獲利佳,例如在蘋果電腦的新產品上市題材等議題加持,企業獲利預估有機會再度上調,只是投資人對於美國再度祭出QE3政策的「資金行情」不宜過度期待,倒是可以視為市場高檔震盪當中的「保護傘」,可將其視為股市漲多修正時,下檔有力的支撐力道。

此外,雖然在歐債危機受到控制、市場資金持續寬鬆的架構下,有利整體股市多頭,然而高油價與地緣政治的風險,也的確為第二季投資注入更多的投資風險變數。

但綜觀多位市場專家的看法,均一致性看好基本面較強勁的美國、新興亞洲股票型,以及具備貨幣強勢與企業違約降低的新興市場債券基金;至於與油價正面連動性較高的能源類股基金,則被部分專家視為衛星配置。

陸A股跌一成可長線布局

張繼文指出,儘管第二季全球貨幣市場依舊寬鬆,但仍應持續留意油價走勢、通膨隱憂及歐債到期等後續變數。他預估,第二季將呈現震盪走高格局,但認為不論是否實施QE3,美元都將長線走弱,新興市場貨幣仍具有較高的利差優勢,尤其是新興亞洲市場基本面強勁,從本益比的角度來看,目前新興亞股本益比為十一.五倍,低於歷史平均的十四.七倍,本益比明顯偏低,相當具有投資價值。

只是,針對中國國務院總理溫家寶一席「中國經濟增長要下調,整個結構要調整」的言論,一度讓投資人對新興亞洲最具指標性的中國經濟成長開始存疑。

不過,陳朝燈分析,雖然先前中國官方的「調控政策」言猶在耳,中國仍擁有高經濟成長、企業獲利潛力大等優勢;另外,雖然中國第二季降息的機率不高,但預料可望再降一至二次的存準率,貨幣寬鬆政策不變,加上今年是大陸十二五規畫實施「最特別的一年」,對於產業政策執行將更為積極,因此他認為中國A股急跌一○%以後,反而是長線布局的好買點。

東協國家經濟成長率亮眼

此外,新興亞洲市場裡頭的東協國家,也是市場持續關注的焦點。保德信投信國際投資組主管黃榮安分析,根據經濟暨合作發展組織(OECD)預測,一二年至一六年東協國家經濟成長率可達五.六%,以及今年初以來外資淨流入新加坡、印尼、泰國、馬來西亞和菲律賓等東協五國股市金額已經超過四十億美元來看,東協股市對市場仍有足夠的吸引力。

「尤其從今年新興債的淨流入量可達四○○至五○○億美元的預估中,截至一二年三月十四日止,新興市場債約吸金一三○億美元,代表未來仍有很大的加碼空間。」黃榮安進一步指出。

而同樣看好新興市場債的德盛安聯產品首席陳柏基則指出,自二○○○年以來,新興市場股市表現優於已開發國家的機率是七五%,尤其新興市場債在全球超低利率的環境下,目前已成為已開發國家保險公司、退休基金及主權基金等大型機構法人中長期青睞的標的,他建議,穩健或保守型的投資人,亦可選擇多元配置的複合債搭配,更能降低投資波動的風險。

至於在原物料市場部分,張繼文則分析,雖然西德州原油價近期在一○○至一一○美元區間震盪,布蘭特原油價格更是來到每桶一二四美元左右,但實際上並無嚴重的供需失衡問題,反而是兩伊戰爭與否的地緣政治風險議題,估計油價再爆發性的成長不高,而是維持在高檔震盪的水準,因此在天然資源的配置上,則可以少量布局。

在操作策略上,整體來說,第二季必須抱持「穩中求勝」的原則,對於定期定額的人來說,上述市場都是值得持續扣款的投資標的,至於想單筆進場的投資人,面對第一季漲多的股票型基金標的,專家普遍建議,可以靜待股市拉回一成後,再伺機逢低分批買進,做中長線布局;至於公債部分,由於現階段價格太貴,不建議買進,並一致性視為是需要避開的投資標的。

▲點擊圖片放大

第一季受惠歐、美、英、日四大央行連手救市,加上新興市場紛紛降息,讓原本受到歐債危機影響大跌的全球股市,在市場資金活水挹注、經濟領先指標的美國復甦等利多激勵下,第一季全球股市同步回春;但隨著時序進入春暖花開的第二季,全球股市仍否續強?已成為市場關注的焦點。

「我認為第二季全球股市的漲幅,並不會像第一季這麼大。」施羅德投信投資長陳朝燈直言,隨著第一季的「資金行情」的漲勢過後,第二季若要延續漲勢,勢必要仰賴基本面支撐,投資難度相對提高。

的確,自去年十二月歐洲央行總裁德拉吉,宣布了四八九二億歐元的長期低利融資政策(LTRO),以一%的低利貸款給歐洲銀行,讓銀行去買五%、六%的歐豬國家債券後,這招「雪中送炭」立刻讓歐債問題稍稍化解,而今年的LTRO又將祭出五三○○億歐元,讓二次的LTRO紓解了歐債問題惡化的衝擊。

/小標/

美QE3保護傘助攻有限

隨後,美國聯準會主席柏南克重申美國超低利率政策延續到二○一四年底,以及全球的先進國家利率趨近於零,加上去年緊縮銀根的新興國家,包括中國、印度、巴西、印尼也紛紛降息的態勢下,全球低利率環境的確引發首季第一波的資金行情。

不過,儘管美國經濟持續穩步復甦,加上柏南克最新發表「未來傾向實行QE3貨幣量化寬鬆政策」的言論,使得市場預期資金可望推升全球股債行情向上,專家仍普遍認為,即使美國推動QE3將再次活絡市場資金,但對於全球股市的推升力道,將不像第一季那樣來得漲勢凌厲。

天達投顧研究部主管張繼文指出,以目前全球市場資金寬鬆的情況來看,一旦美國再推QE3政策,雖然表面上資金活水將更為充沛有利股市推升;但從反面的角度來看,意味著美國經濟復甦仍有疑慮,故才需要「再下猛藥」。

不過從美國近期公布經濟數據優於預期來看,仍持續看好美國經濟復甦趨勢,但為了降低其投資風險,他建議投資人可選擇以投資美國比重偏高的全球型股票型基金作為投資標的。

而同樣持續看好美國市場的摩根投信產品策略部副總劉玲君則認為,美國科技產業的企業獲利佳,例如在蘋果電腦的新產品上市題材等議題加持,企業獲利預估有機會再度上調,只是投資人對於美國再度祭出QE3政策的「資金行情」不宜過度期待,倒是可以視為市場高檔震盪當中的「保護傘」,可將其視為股市漲多修正時,下檔有力的支撐力道。

此外,雖然在歐債危機受到控制、市場資金持續寬鬆的架構下,有利整體股市多頭,然而高油價與地緣政治的風險,也的確為第二季投資注入更多的投資風險變數。

但綜觀多位市場專家的看法,均一致性看好基本面較強勁的美國、新興亞洲股票型,以及具備貨幣強勢與企業違約降低的新興市場債券基金;至於與油價正面連動性較高的能源類股基金,則被部分專家視為衛星配置。

/小標/

陸A股跌一成可長線布局

張繼文指出,儘管第二季全球貨幣市場依舊寬鬆,但仍應持續留意油價走勢、通膨隱憂及歐債到期等後續變數。他預估,第二季將呈現震盪走高格局,但認為不論是否實施QE3,美元都將長線走弱,新興市場貨幣仍具有較高的利差優勢,尤其是新興亞洲市場基本面強勁,從本益比的角度來看,目前新興亞股本益比為十一.五倍,低於歷史平均的十四.七倍,本益比明顯偏低,相當具有投資價值。

只是,針對中國國務院總理溫家寶一席「中國經濟增長要下調,整個結構要調整」的言論,一度讓投資人對新興亞洲最具指標性的中國經濟成長開始存疑。

不過,陳朝燈分析,雖然先前中國官方的「調控政策」言猶在耳,中國仍擁有高經濟成長、企業獲利潛力大等優勢;另外,雖然中國第二季降息的機率不高,但預料可望再降一至二次的存準率,貨幣寬鬆政策不變,加上今年是大陸十二五規畫實施「最特別的一年」,對於產業政策執行將更為積極,因此他認為中國A股急跌一○%以後,反而是長線布局的好買點。

/小標/

東協國家經濟成長率亮眼

此外,新興亞洲市場裡頭的東協國家,也是市場持續關注的焦點。保德信投信國際投資組主管黃榮安分析,根據經濟暨合作發展組織(OECD)預測,一二年至一六年東協國家經濟成長率可達五.六%,以及今年初以來外資淨流入新加坡、印尼、泰國、馬來西亞和菲律賓等東協五國股市金額已經超過四十億美元來看,東協股市對市場仍有足夠的吸引力。

「尤其從今年新興債的淨流入量可達四○○至五○○億美元的預估中,截至一二年三月十四日止,新興市場債約吸金一三○億美元,代表未來仍有很大的加碼空間。」黃榮安進一步指出。

而同樣看好新興市場債的德盛安聯產品首席陳柏基則指出,自二○○○年以來,新興市場股市表現優於已開發國家的機率是七五%,尤其新興市場債在全球超低利率的環境下,目前已成為已開發國家保險公司、退休基金及主權基金等大型機構法人中長期青睞的標的,他建議,穩健或保守型的投資人,亦可選擇多元配置的複合債搭配,更能降低投資波動的風險。

至於在原物料市場部分,張繼文則分析,雖然西德州原油價近期在一○○至一一○美元區間震盪,布蘭特原油價格更是來到每桶一二四美元左右,但實際上並無嚴重的供需失衡問題,反而是兩伊戰爭與否的地緣政治風險議題,估計油價再爆發性的成長不高,而是維持在高檔震盪的水準,因此在天然資源的配置上,則可以少量布局。

在操作策略上,整體來說,第二季必須抱持「穩中求勝」的原則,對於定期定額的人來說,上述市場都是值得持續扣款的投資標的,至於想單筆進場的投資人,面對第一季漲多的股票型基金標的,專家普遍建議,可以靜待股市拉回一成後,再伺機逢低分批買進,做中長線布局;至於公債部分,由於現階段價格太貴,不建議買進,並一致性視為是需要避開的投資標的。

/BOX/

全球

MSCI世界指數10.39%

全球股票型基金8.51%

全球債券型基金-0.48%

新興市場

新興市場指數13.06%

新興市場股票型基金10.63%

新興市場債券型基金4.06%

歐洲

道瓊歐洲600指數8.03%

歐洲股票型基金9.27%

俄羅斯

俄羅斯股市指數18.78%

東歐股票型基金15.85%

印度

孟買指數12.58%

印度股票型基金13.60%

中國

上證綜合指數2.90%

中國股票型基金7.06%

泰國

SET股價指數18.08%

泰國股票型基金17.24%

韓國

KOSPI指數10.40%

韓國股票型基金10.61%

日本

日經225指數20.29%

日本股票型基金7.13%

美國

S&P500指數12.17%

美國股票型基金9.61%

巴西

IBOV指數14.30%

拉美股票型基金11.50%

註:百分比數字為各區相關指數第一季漲幅、相關基金第一季平均報酬率

/BOX/

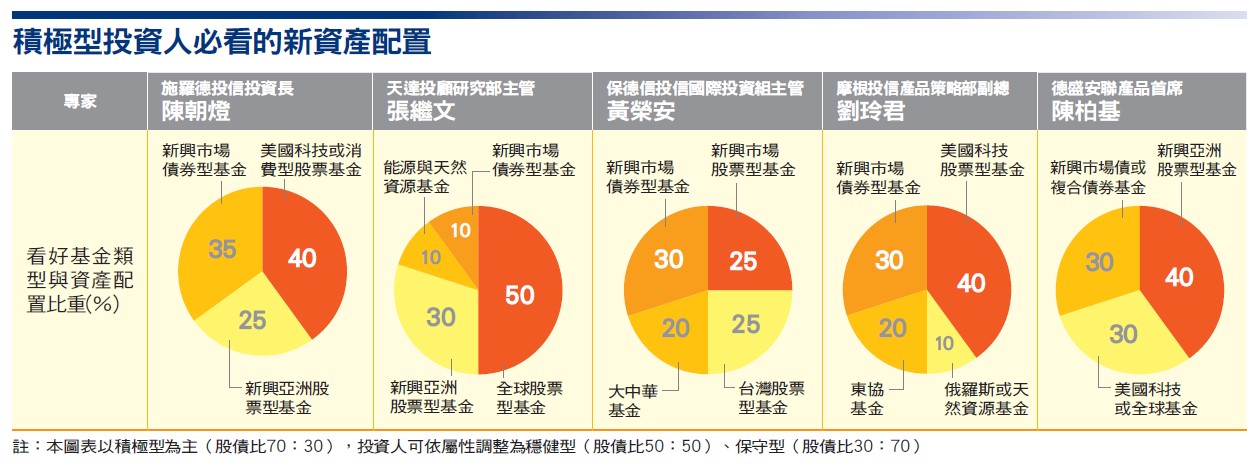

積極型投資人必看的新資產配置

專家 看好基金類型與資產配置比重(%)

施羅德投信投資長

陳朝燈

新興市場債券型基金35 美國科技或消費型股票基金40 新興亞洲股票型基金25

天達投顧研究部主管

張繼文

能源與天然資源基金10 新興市場債券型基金10 全球股票型基金50 新興亞洲股票型基金30

保德信投信國際投資組主管

黃榮安

新興市場債券型基金30 新興市場股票型基金25 台灣股票型基金25 大中華基金20

摩根投信產品策略部副總

劉玲君

新興市場債券型基金30 美國科技股票型基金40 俄羅斯或天然資源基金10 東協基金20

德盛安聯產品首席

陳柏基

新興市場債或複合債券基金30 新興亞洲股票型基金40 美國科技或全球基金30

註:本圖表以積極型為主(股債比70:30),投資人可依屬性調整為穩健型(股債比50:50)、保守型(股債比30:70)

/BOX/

全球股票型基金近期績效前五名 單位:報酬率%

基金 今年以來 一年 二年 三年

新加坡大華全球IPO基金 22.65 -4.36 7.87 60.81

天達環球策略股票基金 15.98 2.10 12.88 68.84

聯博前瞻主題基金 15.85 -12.14 3.37 —

駿利環球研究基金 15.44 3.17 17.69 79.43

SAM永續水資源基金 15.26 -5.96 0.52 56.11

資料來源:理柏資訊,美元計價,統計至2012/03/28止

/BOX/

新興亞洲基金近期績效前五名 單位:報酬率%

基金 今年以來 一年 二年 三年

聯博亞洲股票基金 18.16 -7.44 4.12 —

貝萊德亞洲巨龍基金 16.97 -11.98 0.12 67.89

景順亞洲動力基金 16.18 -2.71 15.74 95.51

SIS都柏林精選亞太

(不含日本)股票基金 15.41 -2.32 8.01 82.16

安本環球-亞太股票基金 15.13 1.47 19.36 110.54

資料來源:理柏資訊,美元計價,統計至2012/03/28止

/BOX/

新興債券基金近期績效前五名 單位:報酬率%

基金 今年以來 一年 二年 三年

法巴新興市場當地貨幣債券基金 11.05 6.01 22.38 63.14

柏瑞環球基金-柏瑞環球新興市場當地貨幣債券基金 8.82 1.88 12.05 49.34

景順新興貨幣債券基金 8.58 3.66 14.52 53.88

柏瑞環球基金-柏瑞環球新興市場當地貨幣債券基金 8.56 0.86 9.84 —

摩根新興市場本地貨幣債券基金 8.55 2.49 17.12 53.86

資料來源:理柏資訊,美元計價,統計至2012/03/28止

.jpg_280x210.jpg)

_20250319162631.jpg_280x210.jpg)