告別行情下挫的兔年,台股在龍年開出紅盤後,一路上攻,底部已有逐漸浮現的味道。在年前一片悲觀聲中,許多投資人都來不及布局,投資專家普遍看好台股今年表現,建議投資人應把握大盤回檔時機,逢低布局。

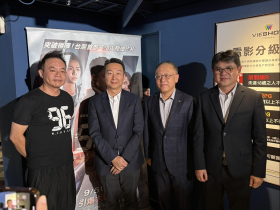

台股底部逐漸墊高,在龍年開出紅盤後,顯現出後市轉強的味道。《今周刊》特別專訪投資達人劉友威、保德信投信投資長余睿明、大華投顧董事長杜金龍三位投資名師,發現投資專家普遍認為,台股第一季可望成為全年低點,投資人不妨在年初大盤回檔期間,逢低布局成長性較佳的電子股,等待豐收時刻來臨。

投資達人劉友威 第四季台股將挑戰八八○○點

展望台股未來行情,投資達人劉友威認為,今年台股將有兩個高點,分別落在第二季與第四季,高點則有機會挑戰八千六百點至八千八百點,甚至不排除有突破九千點的機會。換言之,誠如他去年第四季的看法不變,今年首季就是逢低布局的好時機。劉友威指出:「尤其是先前被外資、法人砍掉,但每股稅後盈餘(EPS)仍有成長佳績的中小型電子股,後續更有漲升的空間。」

劉友威推估行情樂觀的理由,首先是二○一二年全年的國內生產毛額(GDP)成長率,可望先低後高、逐季成長。劉友威認為,今年第一季歐債陸續有到期償還的利空,但可望逐漸消弭,應不至於對國際股市造成重大傷害。加上國內景氣發展轉趨正面,他因此大膽推估,未來大盤指數可望逐季走高。

他指出,觀察經建會公布一二年GDP成長率預測,數據逐季走高,第一至第四季分別是二.六七%、三.六%、四.九九%與五.三一%,因此在三月歐債陸續到期利空可望逐漸消化,在經濟預期逐季好轉,先前指數壓抑的台股可望持續彈升。

「除非台股後續出現新的系統性風險,否則第一季台股即使漲多拉回,最差在六五○○至六八○○點間,都有支撐力道。」劉友威指出,過去二十年對台股大盤的投資經驗顯示,當年指數在高點與低點之間,約有二千點平均差距,這也意味著有多達二千點的操作空間可期。估計指數的全年低點可能在第一季出現,因此從第一季的低點推估,今年台股上檔可望挑戰八六○○至八八○○點。

因此劉友威預估,今年第一季台股指數出現反彈後,首次高點預估落在第二季,有機會先挑戰八千點關卡,第三季漲多拉回,第四季再見高點八六○○至八八○○點,倘若一三年的GDP年增率,有達四.五%至五%水準時,高點不排除站上九千點。

但劉友威提醒,農曆年後台股若順利開出紅盤,大盤指數衝高至七六○○至七七○○點時,宜留意出現技術性拉回的風險;此外,二月十日前上市櫃公司陸續公告元月營收後,就是投資人逢低挑好股的良機。

「部分法人有機會回補、業績佳的中小型電子股,表現機會將優於大型電子股。」劉友威指出,宏達電、亞電、上詮、德律等個股都是他的口袋名單,他也看好這些個股今年除權行情的表現空間。

劉友威 看開春盤勢及春耕布局

開春盤勢:

第一季反彈起跑後,7700點間有壓力,至第二季都有挑戰8000點機會,第三季可能拉回整理,第四季不排除上看9000點。

春耕布局股:

宏達電、亞電、上詮、德律等。

保德信投信投資長余睿明 避開首季財報利空 電子股空間大

展望新春投資機會,保德信投信投資長余睿明認為,今年全球經濟成長趨勢溫吞,「相對weak(微弱),不是很強」,尤其在歐債危機懸而未決情況下,二月至四月各國即將出現債務到期高峰,屆時新增國債標售利率與市場買氣,將是對後市發展影響最重要的指標。如果歐洲能夠在凝聚共識後,推出決定性的拯救措施,市場可望轉危為安。

觀察國內景氣,余睿明認為可順著企業整體獲利變化趨勢,在第一季季報公告時,逢低建立長線部位,藉此布局接下來的反彈行情。余睿明指出,去年第二季是上市櫃公司整體獲利的高點,隨後成長幅度一路向下。尤其是因為去年基期較高,今年第一季獲利的下滑趨勢最容易引起股價回檔。受第一季獲利不佳及國際因素影響,第一季季報完成公告前,台股將不易走強,市場氣氛可能受烏雲籠罩。

但余睿明也提醒,比起先前價位,台股當前整體本益比並不算貴,因此即使上檔有重重壓力,下檔也難有太大空間。因自今年第二季開始,整體獲利季成長(QoQ)將重回正成長,有了基本面數據支撐,大盤也將緩步走強,「第一季最低,二、三季向上,第四季在旺季過後會相對回檔,全年可望逐步走高。」余睿明分析。

從獲利和股價表現來看,去年傳產族群都明顯勝過電子股,但由於蘋果產品成長空間龐大,半導體族群有營收落底回升的機會,余睿明認為今年電子股的獲利成長性,反而可能優於傳產股。

此時若傳產表現持續穩健的族群能夠搭配向上攻堅,今年電子、傳產不乏接力點火、同步表現的機會。

在類股輪動推升下,大盤屆時可能突破盤整、緩步走強,銷售潛力可觀的蘋果產品零組件供應商、庫存水位調整完成的半導體族群,以及農曆年後浮現買氣的原物料族群業績展望較佳,投資人不妨在利空因素消除後逢低布局。

投資達人劉友威 第四季台股將挑戰八八○○點

展望台股未來行情,投資達人劉友威認為,今年台股將有兩個高點,分別落在第二季與第四季,高點則有機會挑戰八千六百點至八千八百點,甚至不排除有突破九千點的機會。換言之,誠如他去年第四季的看法不變,今年首季就是逢低布局的好時機。劉友威指出:「尤其是先前被外資、法人砍掉,但每股稅後盈餘(EPS)仍有成長佳績的中小型電子股,後續更有漲升的空間。」

劉友威推估行情樂觀的理由,首先是二○一二年全年的國內生產毛額(GDP)成長率,可望先低後高、逐季成長。劉友威認為,今年第一季歐債陸續有到期償還的利空,但可望逐漸消弭,應不至於對國際股市造成重大傷害。加上國內景氣發展轉趨正面,他因此大膽推估,未來大盤指數可望逐季走高。

他指出,觀察經建會公布一二年GDP成長率預測,數據逐季走高,第一至第四季分別是二.六七%、三.六%、四.九九%與五.三一%,因此在三月歐債陸續到期利空可望逐漸消化,在經濟預期逐季好轉,先前指數壓抑的台股可望持續彈升。

「除非台股後續出現新的系統性風險,否則第一季台股即使漲多拉回,最差在六五○○至六八○○點間,都有支撐力道。」劉友威指出,過去二十年對台股大盤的投資經驗顯示,當年指數在高點與低點之間,約有二千點平均差距,這也意味著有多達二千點的操作空間可期。估計指數的全年低點可能在第一季出現,因此從第一季的低點推估,今年台股上檔可望挑戰八六○○至八八○○點。

因此劉友威預估,今年第一季台股指數出現反彈後,首次高點預估落在第二季,有機會先挑戰八千點關卡,第三季漲多拉回,第四季再見高點八六○○至八八○○點,倘若一三年的GDP年增率,有達四.五%至五%水準時,高點不排除站上九千點。

但劉友威提醒,農曆年後台股若順利開出紅盤,大盤指數衝高至七六○○至七七○○點時,宜留意出現技術性拉回的風險;此外,二月十日前上市櫃公司陸續公告元月營收後,就是投資人逢低挑好股的良機。

「部分法人有機會回補、業績佳的中小型電子股,表現機會將優於大型電子股。」劉友威指出,宏達電、亞電、上詮、德律等個股都是他的口袋名單,他也看好這些個股今年除權行情的表現空間。

劉友威 看開春盤勢及春耕布局

開春盤勢:

第一季反彈起跑後,7700點間有壓力,至第二季都有挑戰8000點機會,第三季可能拉回整理,第四季不排除上看9000點。

春耕布局股:

宏達電、亞電、上詮、德律等。

保德信投信投資長余睿明 避開首季財報利空 電子股空間大

展望新春投資機會,保德信投信投資長余睿明認為,今年全球經濟成長趨勢溫吞,「相對weak(微弱),不是很強」,尤其在歐債危機懸而未決情況下,二月至四月各國即將出現債務到期高峰,屆時新增國債標售利率與市場買氣,將是對後市發展影響最重要的指標。如果歐洲能夠在凝聚共識後,推出決定性的拯救措施,市場可望轉危為安。

觀察國內景氣,余睿明認為可順著企業整體獲利變化趨勢,在第一季季報公告時,逢低建立長線部位,藉此布局接下來的反彈行情。余睿明指出,去年第二季是上市櫃公司整體獲利的高點,隨後成長幅度一路向下。尤其是因為去年基期較高,今年第一季獲利的下滑趨勢最容易引起股價回檔。受第一季獲利不佳及國際因素影響,第一季季報完成公告前,台股將不易走強,市場氣氛可能受烏雲籠罩。

但余睿明也提醒,比起先前價位,台股當前整體本益比並不算貴,因此即使上檔有重重壓力,下檔也難有太大空間。因自今年第二季開始,整體獲利季成長(QoQ)將重回正成長,有了基本面數據支撐,大盤也將緩步走強,「第一季最低,二、三季向上,第四季在旺季過後會相對回檔,全年可望逐步走高。」余睿明分析。

從獲利和股價表現來看,去年傳產族群都明顯勝過電子股,但由於蘋果產品成長空間龐大,半導體族群有營收落底回升的機會,余睿明認為今年電子股的獲利成長性,反而可能優於傳產股。

此時若傳產表現持續穩健的族群能夠搭配向上攻堅,今年電子、傳產不乏接力點火、同步表現的機會。

在類股輪動推升下,大盤屆時可能突破盤整、緩步走強,銷售潛力可觀的蘋果產品零組件供應商、庫存水位調整完成的半導體族群,以及農曆年後浮現買氣的原物料族群業績展望較佳,投資人不妨在利空因素消除後逢低布局。

余睿明看開春盤勢及春耕布局

開春盤勢:

第一季有歐債及企業整體獲利雙重壓力,待季報利空消化後,大盤可望逐步走高,電子與傳產股有接力表現的機會,但電子股獲利成長性較佳。

第一季有歐債及企業整體獲利雙重壓力,待季報利空消化後,大盤可望逐步走高,電子與傳產股有接力表現的機會,但電子股獲利成長性較佳。

春耕布局股:

蘋果供應鏈受惠股、半導體族群、原物料族群。

蘋果供應鏈受惠股、半導體族群、原物料族群。

大華投顧董事長杜金龍 月KD翻揚 將是行情轉多關鍵

去年台股高點在九二二○點,低點跌到六六○九點,全年累計回檔二一%,是半世紀來首次下挫的兔年行情。大華投顧董事長杜金龍指出,由於台股極少連兩年下跌,估計龍年大盤有機會以第一季為底部,隨著景氣緩步走高。杜金龍分析,以經濟基本面而言,國內景氣循環收縮期平均為十五個月,若觀察GDP年增率,至今年第一季已連續五季下滑,考量到景氣對策信號亮出藍燈,及貨幣總計數M1b「死亡交叉」達三個月,預期第一季可能是這次景氣循環低點,台股也可能隨景氣向上表態。

另一方面,他認為歐債危機仍是影響台股最大的負面因素,若歐債危機持續擴散,台股仍有可能回檔。但放眼國際股市,影響台股最深的美股、陸股,原本呈現兩極化拉鋸情況,美股緩步走強、陸股接連破底,如今不只美股突破前波高點,道瓊工業指數逐漸逼近一萬三千點,連低迷已久的大陸A股也在台股封關前強勢大漲;農曆年後,兩大市場也沒有急跌回檔,在選後兩岸關係穩中求進、江陳會可望簽署投保協定情況下,台股有機會隨美、陸股走強。

杜金龍指出,今年二月是台股自九二二○點回檔第十三個月,技術分析認定的長線行情轉折,條件已經具備;回顧元月初大盤從回檔急縮的量能五百億元,到緩步放量,成交量站穩一千億元,更是他眼中的健康訊號,顯示市場交投穩定升溫。

杜金龍分析,三年來大盤從三九五五點漲到九二二○點,這次中期回檔幅度若以五成計算,技術面滿足點可能在六五八九點附近,當大盤接近轉折點,投資人布局時機也逐步浮現。由於第一季國際間變數仍多,若台股出現急跌,可能就是難得的波段低點。

今年第一季景氣基本面不佳,固然是不利因素,但杜金龍認為,好處是基期降低,有刺激股價反映的空間。如大盤現在月K值與D值都約在三十四點的位置,當月KD走勢一旦確認從谷底翻揚,將是長線行情的轉折點。隨著景氣回溫,指數打底完成後,第二、三季有機會反覆走強,上看年線,高點可望落在第三季,全年收在小漲局面。

杜金龍 看開春盤勢及春耕布局

開春盤勢:

2月是大盤回檔第13個月,技術面有利變盤,指數有機會隨景氣在第一季落底,二、三季逐步走高,不排除挑戰年線8000點位置。

春耕布局股:

加工絲、塑化、金融等族群。

.jpg_280x210.jpg)

_20250923140008.jpg_280x210.jpg)

_20251019131153.jpg_280x210.jpg)