何時才是買進存股標的的好時機?存股達人建議,在第三季季報公布時,就可檢視業績並預估獲利與配息,再精選投資標的、為除權息行情預作準備。

第三季季報出爐後,除了從中尋找業績成長的標的,對「雪球股達人」溫國信來說,更是檢視並預估今年獲利與明年配息、逢低布局的好時機,這就是他提出「秋收冬藏」的概念。

溫國信解釋,多數優質的存股標的具有每年獲利、配息皆穩定的特質,檢視前三季業績就可推估今年獲利;再參考過往配息紀錄與殖利率,就能大致掌握明年配息狀況與買進價位。

不過,溫國信強調,這個作法並不適用於每個類股,「沒有穩定現金流、單季獲利起伏很大的公司,容易有誤判的落差。」

例如營造股或工程股,由於是以合約約定的工程進度或日期才入帳,所以可能前三季因為沒有合約款入帳,業績不佳,但到了第四季卻獲利大爆發,甚至可能因工程進度延遲,不能如期入帳。

溫國信舉例,近期有家老牌工程股中鼎(九九三三)就令人意外。中鼎以往獲利、配息都不錯,且去年新簽約金額超過千億元,創下新高紀錄,原本預期今年獲利會更上層樓,但最近公司表示,因多項工程開工延後,導致營收成長不如預期,股價也連續重挫。

獲利資訊透明類股 最優

溫國信建議,好的工程股當然可以作為存股標的,但投資人務必得釐清這項特質,最好能與公司保持聯絡、了解狀況。另外,只要營運不是出現重大反轉,而是一時獲利不佳、導致股價重挫,都可能是長線布局的好機會。

另一位以自創存股SOP、只存金控股的存股達人孫悟天(化名),也很認同「秋收冬藏」的概念。他從以往亂聽明牌到開始存股雖然不到五年,但已從慘賠數百萬到目前總資產超過七百萬元,平均年化報酬率達十三%以上。

延伸閱讀 : 他「存股」14年,靠一個觀念,年領近200萬股息,股票資產4千萬

延伸閱讀 : 4年存300張金融股!他用5條件篩選:股價穩定、風險低的「20檔存股名單」

為何孫悟天只選擇金控股?「因為資訊最快速且透明」,由於主管機關強制各家金控須於每月十日前後公告單月自結獲利,比起其他產業只能等季報公告才知道EPS(每股純益)有效率得多,判斷買或賣也更有效率。

他表示,以往各家金控在每年九月領到前一年配息後,往往股價也會從高峰滑落。第四季是金融股「打呆旺季」,因此業績通常不會太好看,股價也不容易有好表現,但卻是不錯的買進時機。

從每股淨值看投資價值

到了次年一、二月農曆年前後,因工作天數最短,業績成長性也不大。直到進入三月,各家公司公布配息狀況後,股價就會開始反映,所以每年九月到隔年二月是最好的買進期,剛好符合「秋收冬藏」的概念。

孫悟天的選股方法很簡單,只要蒐集EPS(每股純益)、每股淨值、過往配息等數據,透過計算公式與他自創的「SOP倍數參考表」,就可以初步判斷目前這檔股票是否值得投資。公式是:

倍數(年數)=(目前股價—每股淨值)/過往五年平均(EPS+配息)

金控股漲幅已高 宜停聽看

孫悟天認為,想存股,當然希望買在公司的淨值附近,而這個公式,就是計算從目前股價減去每股淨值的差額,需要領多少次股息的時間,倍數愈低、愈值得買,「以我的標準,三倍以下都值得買進;若超過七倍,可能是這家公司獲利大爆發,但更可能是股價已經超漲了,現在買進,要等七年成本才會回到淨值。」這時,他就會考慮換股或賣出。

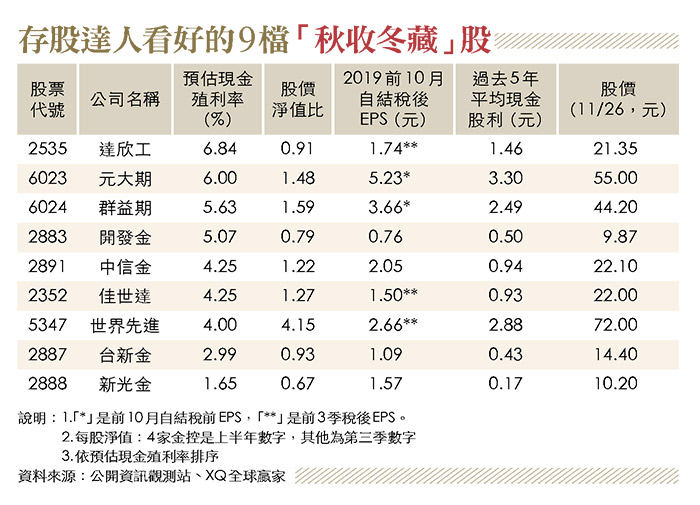

不過孫悟天強調,今年多數金融股的走勢和以往不同,股價從年初一路漲在現在,從他設定的公式判斷,都已過了加碼買進的價位,因此目前對於金控股不宜過度看好,或選擇相對還在低檔的金控,例如附表的新光金(二八八八)、開發金(二八八三)與中信金(二八九一),只要第四季提列評價損失或打銷呆帳不要像去年那麼誇張,三家金控今年的獲利年增率都將大幅成長,前兩者甚至可能翻倍。

而溫國信看好的雪球股中,也有不少金融股,如附表中的新光金、台新金(二八八七)、元大期(六○二三)與群益期(六○二四)。

另外非金融股中,世界先進(五三四七)、佳世達(二三五二)、達欣工(二五三五)等,也都是值得秋收冬藏的投資標的。

▲新光金去年因提列評價損失,獲利大縮水,今年有機會大幅成長。(攝影/陳永錚)

▲點擊圖片放大