投資人想賺大波段利潤,買進成長股是達成目標的不二法門,不但華爾街大師們對成長股著迷不已,就連股神巴菲特也因為啟蒙老師費雪的觀念,在價值投資裡注入「成長」因子,才享有今天崇高的地位。投資人若能學會逢低挖寶成長股的真功夫,那麼你也能獲利倍數,提早拿到財富自由的入場券。

華爾街頗負盛名的歐尼爾(William J. O'Neil)曾經創下二十六個月大賺二十倍的獲利傳奇,這位三十歲就用股市賺的錢,幫自己買到紐約交易所席位的投資大師,所著的《笑傲股市》是許多市場好手推薦投資成長股必讀的經典。

如今,他所成立的歐尼爾顧問公司,有超過六百位基金經理人聽取其投資建議;他創辦的《投資者商業日報》在全美訂戶超過數十萬人。而由他多年經驗所淬鍊出的致勝選股法則──「CAN SLIM」,更被奉為投資成長股必鑽研的投資方法。

所謂的「CAN SLIM」,不是按字面翻譯為「會變瘦」,而是代表選股的七個法則。其中,C代表當季盈餘成長率;A則是年度盈餘成長率;N是指企業的新產品、新訂單、好的管理階層,以及股價是否創新高;S指籌碼供給與需求狀況,股本愈輕小的,股價愈容易推升;L代表買進強勢股或產業指標股;I是專業機構法人認同;M則是研判市場走向,順勢而為。

另一個巴菲特的啟蒙老師費雪(Philip A. Fisher),被奉為成長股價值投資之父,曾買進德州儀器大賺三十倍,後來又買了摩托羅拉上漲十九倍,其一九五七年所著的《非常潛力股》(中國譯《怎樣選擇成長股》),是歷久不衰的暢銷書。

費雪和歐尼爾所投資的成長股,報酬率動輒以倍數計算,是許多散戶夢寐以求的投資成果。事實上,如果拆解兩位大師的成功心法,重疊性相當高,像費雪主張的「公司產品或服務有沒有充分潛力讓營業額大幅成長」,就和歐尼爾的「N」相去不遠。

▲點擊圖片放大

業務員年領二百萬股利 「園丁投資學」只鑽研幾檔股票

換句話說,買到成長股並非難如登天,台股裡也有不少費雪和歐尼爾的信念追隨者,在不斷精進自己的投資技巧後,用成長股寫下輝煌的投資紀錄,讓自己達到財富自由的境界。

「湛藍到不真實的無敵海景,搭配懸崖邊錯落有致的建築,將希臘小島聖托里尼島的美烘托得格外動人……。」秀出悠遊世界各國的照片,鄧安鎮十九年前只是個年收入五十幾萬元的保險業務員,卻靠著股市投資賺到財富自由。四十五歲的他,每年坐領約二百萬元的現金股利,他自詡為「茶花園丁」,並自有一套「園丁投資學」。

「我買股票就是挑成長股,要賺倍數以上的決心!」周末總愛悉心栽植茶花的鄧安鎮說:「茶花照顧起來困難度高,有時更要耗費兩年的時間,才能長出美麗的花朵;投資也要去蕪存菁,一年專心研究幾檔股票,然後認真照顧、耐心等待。」

胡連〉近年ROE逾15% 配息穩健

細數鄧安鎮目前的核心持股,報酬率都超過一倍,例如平均成本在三十八元買的胡連、二十六元買的裕融、一一○元買的浩鼎,對照目前股價,包括胡連一五○元,裕融七十四元,以浩鼎有四百多元來看,可說是滿載而歸。其中浩鼎持有不到三年,就讓他大賺三倍。

鄧安鎮的投資邏輯,是先挑有潛力的產業,再從財報找出稅後EPS(每股純益)成長、股東權益報酬率(ROE)高於一五%、盈餘再投資比率(資本支出占盈餘的比率)小於二○○%,每年還有穩健配息的公司。

以車用端子大廠胡連為例,觀察近八年的盈餘再投資比率都在二○○%以下、近七年來ROE都超過一五%(近三年ROE更超過二○%),而且過去七年每年都配發三至六元的現金股利。

此外,公司長線獲利成長也符合歐尼爾「C」和「A」(盈餘成長)的要求,產品擁有不少國際大廠的認證,並打入電動車供應鏈,亦符合「N」(企業有新產品、新訂單)的概念。

自○九年持有胡連股票至今,鄧安鎮除了在一三年初四十多元附近加碼,至今尚未出脫持股;扣除每年配息,平均成本只有三十八元,獲利超過三倍。近年來胡連積極切入電動車連接器市場,長期將受惠目前最夯的投資風潮,成長性仍然可期。

鄧安鎮說,早期原本只追求每年報酬率一五%,後來覺得可以再往上突破,有了自我挑戰的企圖心。除了透過財報選股,他發現可以用「質化分析」來提升獲利,也就是找出長期趨勢看好的產業。

「有些公司單從財報數字,無法挖掘成長的爆發力,這時就要搭配質化分析,抓到正在興起的趨勢產業。」鄧安鎮認為,很多投資人專注在財報,也效法巴菲特去找出有「護城河」保護的公司;但如果獲利想再更上一層樓,一定要再加最後條件:未來具爆發性的產業。

鬼山人的成長股投資心法

浩鼎 〉徹底了解公司 解盲失敗後還加碼

透過質化分析,鄧安鎮近年來看到浩鼎的投資機會。仔細觀察,浩鼎就符合「CAN SLIM」中的「N」、「S」和「M」三個條件,也就是企業有新產品可供給市場需求,並且是趨勢向上的產業。當初鄧安鎮的思考點是,雖然新藥股尚未獲利,但以國際其他乳癌用藥市場商機計算,浩鼎想像空間很大,未來一旦新藥認證過關,潛在利益不容小覷。

雖然最近浩鼎因為解盲後引發市場流言蜚語,但他仍打算再觀察新藥研發進度。「我甚至在股價因解盲失利大跌之際,逢低加碼!」

「在中國四川有一種竹子,成長相當緩慢,三、四年只長高不到一尺,但在地底下,它並未停止吸收養分。只要某天大雨驟降,一個晚上能夠長到一個人高;兩周時間,還能再長到二、三層樓那麼高。這就是新藥股的潛力和魅力。」鄧安鎮如此形容。

不過他提醒,投資成長股一定要關心產業進度與動態,對產業不夠了解,往往就容易因為外界雜音,而動搖信心,錯失長抱的機會。「為了透徹了解浩鼎,我想盡辦法結識三位這方面的權威醫師,常把我蒐集資料的疑問向他們請益;甚至還在公司股價六十元附近時親自到公司拜訪,研究了大半年,才在一百元以上開始陸續進場。目前對公司的經營團隊與股東實力,依舊很有信心。」

身價億元的部落客 用「帶柄咖啡杯」形態賺三倍

「秀出自己兩年多前買F-貿聯,原始持股還有超過三○○%的報酬率」的交易紀錄,化名「鬼山人」的知名財經部落客田本杰,目前是金百鋒管理顧問公司的執行長。

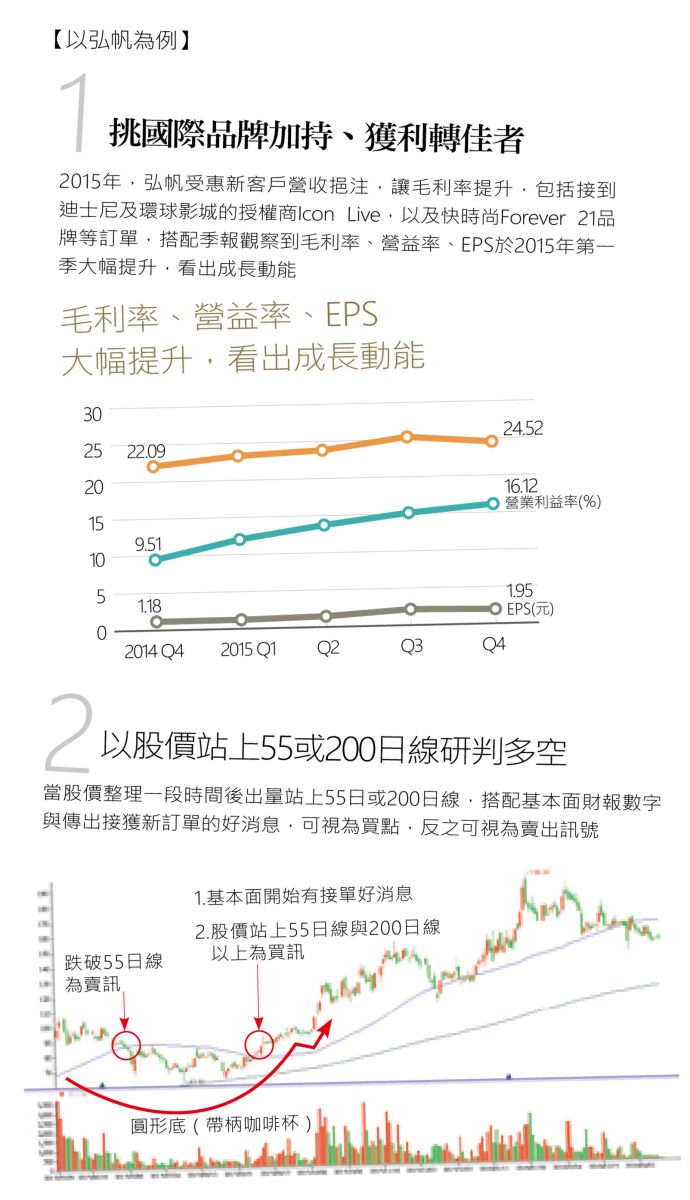

憑著股市投資賺進上億元身價的他,對趨勢成長股的投資操作更為積極。他從五十元就布局的特斯拉(TESLA)電動車供應鏈F-貿聯;而近年的代表作之一是國際髮飾大廠弘帆,符合「新訂單、好的管理階層、股價創新高」的「N」法則。

在歐尼爾提出的成長股模型中,有種最常見的技術線圖形態為「帶柄咖啡杯」,也就是常說的「圓形底」;而鬼山人買進弘帆的時間點,也符合這樣的投資形態。他一五年九月買進弘帆時,股價七十幾元正好創高突破長達五個月的打底圓弧形態,十月出現「杯柄洗盤」形態後上攻,直至今年一月最高漲到一九六元,股價順勢翻倍。

名師、達人的第二季成長股口袋名單

▲點擊圖片放大

▲點擊圖片放大

▲點擊圖片放大

弘帆〉跟著《冰雪奇緣》買股 續集推出就賣

當時鬼山人觀察到,弘帆在新客戶迪士尼與環球影城的授權商Icon Live、快時尚Forever 21品牌的訂單加持下,讓公司營收不斷走升;尤其Icon Live是迪士尼授權商,受惠迪士尼近年動畫及電影賣座,包括電影《冰雪奇緣》與《小小兵》等,相關髮飾配件銷售跟著大增,讓弘帆營收水漲船高。

「所以弘帆的波段賣點,我應該會訂在電影《冰雪奇緣2》推出,題材暫告一段落的時候!」鬼山人打趣地說。

至於在成長股的投資想法上,鬼山人認為,台灣目前的產業結構贏家還是「國際大廠供應鏈」或是「國際大品牌的代工」;並且聚焦兩大方向:只投資會改變世界的公司、只投資會改變世界規則的趨勢。也認為只有與國際級廠有連動的公司,才能真正保障個股的長期成長性。

「所謂改變世界的公司包括蘋果、特斯拉、Under Armour (UA)、臉書、谷歌、迪士尼等」;改變世界規則的趨勢:例如綠能政策、汽車安全相關法規,還有一些包括遊戲授權產業、電影與電視的版權產業等文創產業,都是值得關注的方向。「只要是有故事,本益比在十五倍以下者,受惠資金寬鬆的環境,相關個股都有出現大波段倍數上漲的潛在空間。」

成長股怎麼挑? 超漲超跌破「本益比」迷思

看到鄧安鎮和鬼山人成功的故事,投資人該怎麼挑選成長股?擅長趨勢投資的瑞展產經董事長陳忠瑞認為,首先要掌握產業的領頭羊,他認為,這類強勢成長股都有超漲超跌的特性,在投資前要先破除「本益比」的框架。以車用電子業來說,當研究機構預估未來全球汽車工業一百兆元的年產值中,車用電子將占高達兩成,也就是有二十兆元的商機;於是他就想,誰會是繼胎壓偵測器後被各國列為安全配備的產品?「誰是下一個大飆股為升?」

後來陳忠瑞發現在全球排名第三、亞洲最大的倒車雷達大廠同致,將受惠美國新車安規考量政策,把多項車用元件納入標準配備,及先進駕駛輔助系統(ADAS),他從股價一百多元開始布局,目前漲到五百多元,近期還有外資報告喊出六二四元的目標價。

跟著法人挑小型股 等好價位介入

投資達人陳榮華則認為,受法人青睞的小股本成長股,在大盤短暫回檔時往往逆勢上漲,因此他建議可往歐尼爾的「I」原則來挑股,也就是法人認同的標的。不過小型股容易飆漲,而「股價漲多就是最大的利空」,一旦大環境走空,還是要提防風險,耐心等待好價位再介入。

群益馬拉松基金經理人沈萬鈞的成長股選股邏輯,則是找出股本小於三十億元、股息殖利率高(最好五%以上)、前一年ROE二○%、近三年ROE持續成長的公司作為股票池,然後再找出趨勢向上的股票。台新投顧研究部協理黃文清,則主張從營收年增率與季增率成長逾二○%、月營收年增率三○%以上、毛利率與營益率逐季成長的股票進行挑選。至於成長型產業,兩人不約而同地看好汽車產業、網通設備與文創產業。

展望第二季行情,陳忠瑞表示,大盤指數有機會在七千二百至八千八百點做箱形整理,業績好的公司依舊是外資法人青睞的焦點;不過大盤也將面臨諸多變數,像報稅、外資持股調整等,隨著第一季財報出爐,基本面沒跟上股價的將出現獲利回吐賣壓,假如投資人害怕追高,不妨靜待「好股票」漲多拉回一○%至二○%再承接。

第二季台股怎麼走? 「忘掉庫克,看好馬斯克」

「忘掉庫克(蘋果執行長),看好馬斯克(特斯拉執行長)。」這是陳忠瑞新的投資主軸,未來看好電動車供應鏈、車用電子、光通訊產業與工業四.○概念股。他認為特斯拉推出的豪華轎車Model 3,價格和豐田的Camry車款差不多,此種「高規格、低價賣」模式,宣告「電動車平民化」時代即將來臨,未來電動車供應鏈的大商機可想而知,而相關供應鏈獲利亮眼的公司有F-貿聯、和大等。

買成長股 逢拉回找買點

鬼山人則較保守,他認為台股第二季「橫盤與下跌」的可能性最高,看法趨保守,所以成長股只能低買,投資勝率才會高。大漲後的成長股,拉回二百日線附近再考慮布局;但如果是最強勢的指標股,則建議從五十五日線附近,就可小量進場。

留意汽車零件、文創、設備廠

鬼山人的選股有兩個方向,第一是具備很大的故事,第二是買在價格被市場低估。他的成長股口袋名單,看好台股現階段主流的汽車產業,認為F-貿聯與未來會掛牌興櫃的富田電機是首選。至於文創股看的是「智慧財產資本化」的具體成果,在台灣包括遊戲授權產業、電影與電視的版權產業,例如華研今年就是兼具文創題材與實質獲利成長的標的。

其他包括迪士尼、Forever 21的髮飾商品代工廠商弘帆;鴻海集團的半導體設備商、有與夏普合作想像空間的京鼎;另外,二月投片量大增,可望在第二季出貨的聯發科,以及今年營收年成長率有機會達三成以上的鼎翰、百和也值得留意。

此外,鬼山人也看好設備廠的東捷,有機會從轉機變成長。據了解,今年七月若產品打入台積電供應鏈,就是真正的成長股。

市場盛傳東捷可望在新訂單挹注下,今年稅後EPS從預估的二元,上看四元;對照一五年稅後EPS○.四七元,一旦接單消息屬實,未來股價不容小覷。

台股震盪 挑「物美價廉」成長股

日前才剛出脫倍數獲利的亞翔、現為《投資家日報》總監的知名市場專家孫慶龍,則建議在第二季台股震盪時,挑選「物美價廉」的業績成長股。他的選股邏輯是,首先篩選出近三月營收年增率皆超過一○%、本益比在十七倍以下,最後再評估產業成長性。其中光通訊與半導體設備,是他看好的兩大產業。

在半導體設備股中,孫慶龍尤其看好漢科、弘塑、漢唐;此外,隨著中國政府將啟動「進口替代策略」,積極發展自主的IC設計、晶圓製造代工、封裝測試,企圖打造一條龍式的半導體供應鏈,從國外進口機器設備、引進建廠服務,依舊是「必要」選項。他認為待股價拉回整理後,仍有大波段行情的投資機會。

至於在光通訊族群中,他看好光環、聯鈞、穩懋。根據研調機構,以砷化鎵為例,每台行動裝置須裝載砷化鎵IC的顆粒數,不僅已從二○○○年的一.三顆,成長到一四年的七顆,一八年時甚至將上看到十.九顆,未來爆發力值得期待。

成長股投資達人艾致富第二季則看好文創、生技、紡織、車用電子四大產業。文創他看好跨入VR產業研發的大宇資訊,認為該公司今年IP授權業務大增,包含授權中國拍攝網路劇、兩岸遊戲授權,今年稅後EPS可望較去年大幅成長。另外電子檢測廠宜特,除今年有機會爭取更多蘋果訂單,旗下汽車電子檢測廠德凱宜特,也是今年具爆發力的公司。

「主宰股價走勢的是未來,不是過去。」這是費雪在書中不斷強調的觀念。在短線交易盛行的股市,投資人唯有挖掘成長股,並長期持有,才能提高投資勝率,邁向財務自由。

鄧安鎮的成長股投資心法

▲點擊圖片放大

▲點擊圖片放大

(攝影/蔡世豪)

鄧安鎮 出生:1971年

學歷:逢甲大學EMBA

現職: 保險業務主管、貿易 公司經理

(攝影/陳永錚)

鬼山人(田本杰)

出生:1964年

學歷:輔大心理系

現職:金百鋒管理顧問執行長