從月薪三萬元的月光族到擁有上千萬元資產,王柏智懂得「借力使力」買房理財,二年賺一倍;又懂得「以錢滾錢」,在基金、房市持續累積數百萬元的財富,從他身上,我們看到了一個窮小子翻身的無限可能。

「我沒有好家境、好學歷,曾領著每月二萬五的低薪,還得負擔房租、學貸、孝親費,滿腦子只想著安分守己努力工作,卻一直陷入存不到錢的無限輪迴……。」

說話的王柏智,今年三十六歲,現在是月薪五萬元的科技業產品經理,但目前他除了銀行戶頭有兩百萬元閒錢用於基金理財之外,更已在日本擁有千萬元房產;對照六年前,他還是存款不到三十萬元的窮小子,隨著在理財觀念與方式的大轉念,讓他在財富累積有了截然不同的面貌。

「如果你不花時間用錢賺錢,創造你想要的生活,未來你就得花更多的時間,去應付你不想過的生活。」這是王柏智在投資理財課堂的筆記上,寫下對自己勉勵的話。

家道曾中落 無理財概念 27歲前是月光族

的確,沒有名校光環、從事的也不是高薪的工作,更沒有富爸爸與富媽媽的幫助,對一個二十七歲以前都還是入不敷出的月光族來說,如果沒有做出「改變」,實在很難脫貧,累積千萬元的資產。低調的他說,自己距離億元目標還有很大的空間,不願拍照曝光,只願意用真名勉勵和他一樣想要變有錢的年輕人,從他身上,我們看到了人生只要多花點心思,財富的格局就會大大不同。

老家在彰化的王柏智,家中有四位兄弟姊妹,做木工起家的父親,曾是月入數十萬元的裝潢包工,兒時生活還算寬裕,無奈在他國三那年,受到大環境的衝擊,父親失業,家中負債千萬元,全靠變賣家產與母親經營早餐店維持家計,那時面臨家道中落的王柏智,一心只想在高職畢業後,盡快進入職場。

但或許是童年舒服的日子過慣了,家裡也沒有灌輸太多理財的觀念,王柏智說,除了急著把賺來的錢還清二十幾萬元的助學貸款外,二十七歲前,他幾乎就是零存款的月光族。

理財第一事 設立專戶 強迫儲蓄

原來,他二十一歲退伍後,進入現在的公司,從月薪二萬五千元的產品助理開始做起,就連亞東技術學院的學歷,也是透過半工半讀,必須申請就學貸款才能完成,「無奈每月光是房租六千元、生活費八千元,再加上孝親費,每月三千元還學貸,月薪二萬五千元,根本不夠用!」

「後來薪資調到四萬元,但工作壓力變大,犒賞自己的行為更多,花錢更不手軟,旅遊不夠錢就刷卡,幾萬元的筆電費用太高,就分期付款,賺來的錢,除了房租與生活費,剩下統統拿來繳卡費,就這樣持續當了多年月光族。」二十八歲,是王柏智財富的重要轉折點,「那時我面臨了重要的抉擇,第一是到澳洲打工,看能不能多賺一點錢;第二就是留在台灣積極存錢理財,開始為結婚打算。」而他選擇了後者。

當時為了存錢,王柏智開了一個沒有提款卡的帳戶,「每月薪資一匯進來,扣掉一萬元的租金與生活費外,其餘的錢全部匯到這個帳戶。」他回憶,好不容易存到三十萬元,二○○六年看到報章媒體說新興市場有很好的投資機會,他開始定期定額買進了拉丁美洲與新興市場基金,○七年單筆加碼進場,沒想到原本賺錢的基金,受到○八年金融海嘯的拖累,一度讓他慘賠三成。這次教訓讓他學到了停利的重要性,也是他後來學習聰明理財的濫觴。

金融海嘯讓他的基金大賠,每月至少存下一萬元的習慣已經養成,同時也持續定期定額扣款投資基金,隨著○九年全球各類資產價格快速翻揚,王柏智的基金帳戶也很快恢復元氣,這份穩定感,給了他開始採取更積極理財的勇氣。

全球進入實質低利率時代,王柏智動起了「借低買高」的念頭。誠如暢銷書作者《富爸爸與窮爸爸》羅伯特.清崎曾經提到的概念:「低利率時代,就是善用財務槓桿,擴大現金流的最好時機。」

理財第二事 買房好負債 產生現金流

一一年,三十二歲的王柏智做了一項大膽決定,就是信貸近百萬元,作為買房的頭期款,在新北中和環球影城附近以總價三四○萬元,買下高樓層、可以遠眺一○一大樓美景的十五坪小套房,他當時看好那裡的生活機能佳,交通方便,未來有很大的增值空間。

當時買屋並非王柏智「神來之筆」的莽撞舉動,而是他從財經書籍中體悟到「好負債與壞負債」的觀念;他自我反省,在二十八歲以前,自己過度消費就是所謂的「壞負債」,這些壞負債持續侵蝕他的現金流,但若買到具有增值空間的房子,那麼房貸就是他的「好負債」,雖然每月依舊要繳付現金,但卻能讓個人資產持續上升,當成自己的「小金庫」,未來甚至還能創造更多的現金流。

王柏智當時的盤算是,他月薪五萬元,房貸月繳一萬五千元,但自己在外租屋每月租金也要一萬元,換言之,多貼個五千元就能擁有自己的房子;而就算不自住,當包租公每月也可收一萬八千元,不但足以支應房貸,甚至能夠補貼自己的租金;至於信用貸款的利息負擔,則期待透過已逐漸走上軌道的基金操作賺回來。

這戶王柏智的「小金庫」,的確為他帶來人生第一桶金,因為他在一三年以總價超過六八○萬元賣出時,整整賺進三四○萬元,而從目前附近六百萬元的成交價來看,他幾乎是賣在相對高點。而他之所以賣掉房子,主要是研判台灣房市未來有下修空間,目前並非投資好時機。

雖然在台北投資房地產的難度提高,但他並未讓手中的獲利變成「呆存款」,而是持續尋找適當的投資新標的。去年十一月,他看好日本房地產未來的發展,在東京鐵塔附近的港區以相當於新台幣一○八○萬元的總價買房。

這戶保證帶五年租約、每月租金合台幣三萬三千元的房子,扣掉租金收入後,王柏智每月還須繳交二萬元房貸;即使如此,若以截至十月十六日附近成交價計算,房價漲幅已達一三%,才不過一年,帳面獲利一四○萬元,若以投入近四百萬元頭期款與已繳交的房貸金額計算,獲利已達三成。

理財第三事 基金波段操作成功 年賺二成

屢次採用槓桿搶進房地產有成,背後的重要財務基礎,除了存錢習慣之外,更重要的是,王柏智在此期間已找出了「靠基金提款」的常勝心法。「我很感謝我的投資教練,在她的基金與房市理財調教下,我的財富增值有了不同面貌。」王柏智口中的「投資教練」,是啟富達國際總經理趙靜芬。

在她的調教下,王柏智在基金波段操作上功力大增。他以一四年操作的富蘭克林坦伯頓生技領航基金為例,光是一檔基金來回波段操作,就在一年內創造近二○%報酬率,幾度成功的單筆波段操作,讓他滾出二五○萬元的基金部位。

分析王柏智的基金投資邏輯,首先在於判斷市場資金的當下態度「是否勇於冒險」,他通常會觀察美國道瓊工業指數、美元指數與VIX〈恐慌指數〉的走勢變化,比方說美元指數下跌、VIX下滑、道瓊工業指數上漲,搭上美國十年期公債殖利率上揚時,通常就代表市場資金現階段風險意識較低,相對願意搶進波動性較高的資產,此時即可進一步留意股市買進訊號,反之,則可留意賣出訊號。

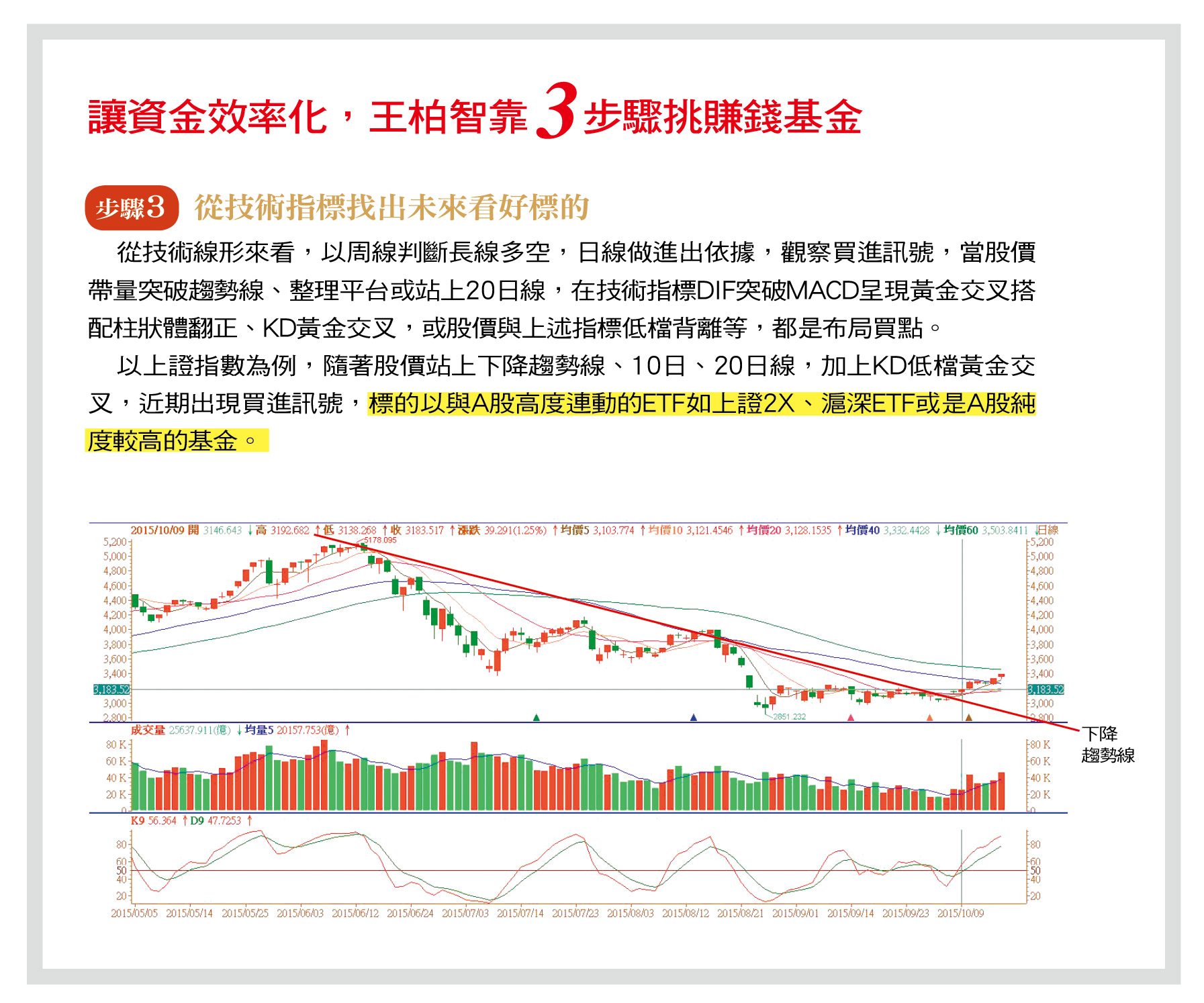

觀察基金買賣進出時點,王柏智主要從指數的技術面著手,可從指數波浪形態往上、帶量突破整理平台、站上二十日線,在技術指標則可觀察,當DIF突破MACD呈現黃金交叉搭配柱狀體翻正、KD黃金交叉,或指數與上述指標低檔背離等布局買點;反之,則可視為反轉賣出的訊號。

展望未來,王柏智看好陸股短線有止跌反彈機會,此外,他也正等待美股反彈後的落底訊號,一旦止跌回穩,他才會布局醞釀跌深反彈的生技股基金,畢竟力求資產效率化,是他加速財富累積的最高宗旨。

窮小子翻身絕招

1.開一個沒有提款卡的帳戶

2.投資房產,累進第一桶金

3.找到投資教練,慎選好基金

▲點擊圖片放大