歐元區通膨率連續六個月低於一%,本刊專訪重量級經濟評論家馬丁沃夫,在他眼中,這個區域幾乎已走入日本式的通縮危機,他疾呼歐洲央行應卯起來推銷QE,不然就來不及了。

馬丁沃夫是英國《金融時報》首席經濟評論員,也是達沃斯世界經濟論壇的固定成員;美國前財政部長蓋特納推出新政策前,還得與他通電話詢問意見,希望得到他的支持。

當年,他在電話中不留情面地批評蓋特納在金融海嘯後所提出的「資產排毒計畫」,如今,他則急著呼籲,歐洲央行總裁德拉吉口中高談闊論的QE(量化寬鬆貨幣政策)不能只是光說不練,「歐元區應該立即QE。」

物價凍漲 步上日本後塵

物價凍漲 步上日本後塵

在四月六日歐洲央行的利率政策新聞發布會中,德拉吉除了強調利率維持○.二五%,還花了好多時間大談QE,以及他過去不願承認的問題:歐元區即將陷入通貨緊縮危機。

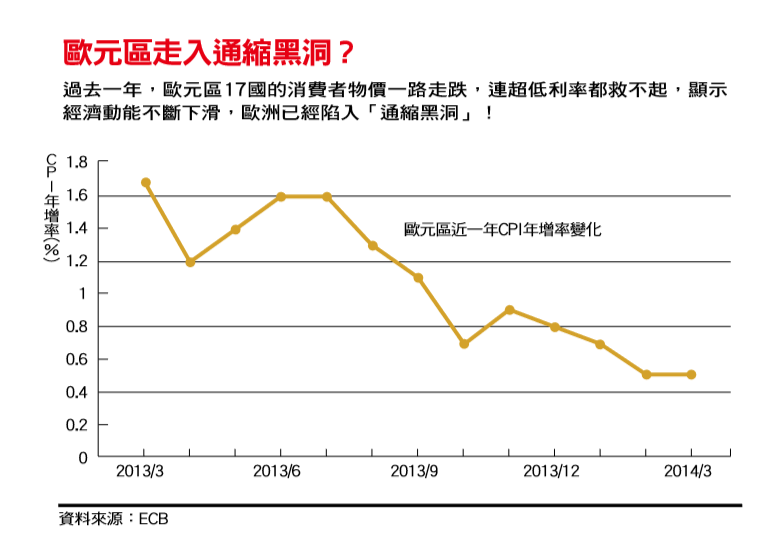

逼使德拉吉不得不認真面對通縮問題的原因,在於歐元區三月的通膨率僅有○.五%,這不但是連續第六個月低於一%,也遠遠低於歐洲央行自我設定的二%通膨率目標。

說白了,歐元區的物價幾乎停止上漲;它所標示的是,歐元區恐將陷入所有經濟學家最害怕的經濟問題──日本病;從一九九○年起,日本至少經歷三次、總計十三年的通縮時期,隨著通縮鬼魂的糾纏不清,日本經濟一路走在「消失N年」的迷霧中,這個N字,從十、二十,增加到三十年。

四月六日的新聞發布會中,雖然德拉吉大談QE與通縮,但仍強調目前的歐元區不會重蹈日本覆轍。馬丁沃夫試著解釋德拉吉為何如此「鴕鳥心態」,「如果依他的標準,日本病當然還沒發生,但,這只是依照『他的標準』。」

德拉吉曾對歐元區的通貨緊縮提出三大標準,首先,歐元區內必須有一堆國家的物價同時下跌;其次,區內必須有一堆的貨品價格下跌;最後,必須看見通貨緊縮往明確的「自我實現」路徑發生當中。

歐元區目前只有三個國家通膨率為負值,此外,消費者物價指數中出現價格下跌者,占比約為五分之一。至於「標準三」,慣用的指標是民眾對於通膨的長期預期心理,若民間普遍認為未來物價恐將下跌,那麼,此時就會減少消費,造成通貨緊縮「自我實現」。而就現階段的數據來看,歐元區民眾對未來長期通膨率的預期仍在二%以上水準。

基於以上數據,德拉吉始終否認歐元區已出現通縮危機,然而馬丁沃夫卻不這麼想,他把「標準三」的權重放得極大,並且判斷指標也不是從「長期通膨預期」下手,「當民眾對於『短期』通膨率預期是負向時,通縮危機就已經點燃導火線了。」他說。

短期比長期重要,這個論點,來自於日本經驗,「看看日本當年是怎麼走的吧!」

政治凌駕經濟 看德國臉色

政治凌駕經濟 看德國臉色

在日本「消失三十年」發生初期,九四年至九五年時,日本民眾對未來十年通膨率的預期仍有一.五%,並不算低,但對未來一年通膨率的預期則打了對折,僅有○.七%左右;九八年,民眾預期未來十年通膨率是一.九%,但短期通膨率的預期則是負值,也就是認為「一年後的物價會比現在更便宜」,結果,日本進入長期通貨緊縮。

「也就是說,別用『長期通膨率預期』來自欺欺人,關於通縮,短期心態的影響更多,也更直接。」馬丁沃夫指出,歐元區目前的「未來十年通膨率預期」雖仍穩定,但「未來二年通膨率預期」卻自年初以來一路快速下跌,至今已跌至一.五%水準。

「尤其,通膨率已經連續六個月低於一%,接下來,人們會突然之間快速壓低對未來通膨率的預期,通縮危機也就瞬間爆發。」他說。

一般解讀,德拉吉雖已釋出QE風向,但現階段恐怕還不會立即動手,畢竟在歐洲央行最有話語權的是德國,而當歐洲央行透過QE購買問題國家債券或資產時,等於把德國的錢拿去解救問題國家的危機,德國是否願意?這個問題的答案,從當年德國總理梅克爾堅持不輕易金援希臘即可得知。

「說到底,還是政治問題,」馬丁沃夫回到一開始的悲觀論調,「歐洲央行實施QE有其合法性、可行性與必要性,但遇到政治問題,一切都會變得非常困難。」

於是,他也給了這樣的結論:「歐洲央行現在應該卯起來推銷QE,但我想,非得等到一切都已來不及的時候,他們才會開始這麼做。」

▲點圖放大

.jpg_280x210.jpg)