今年已經結束了,不論你去年的投資成績如何,更重要的是你從過去的經驗中學到了什麼?

我要跟大家分享20個重要的投資觀念,這個原文是美國財經專家Charlie Bilello所寫的:

1. 面對市場要謙卑,不要認為自己能夠掌握市場脈動,否則最終市場會讓你認知到這點並讓你付出慘痛代價

當我們做很多事情的時候,有信心是很重要的,但偏偏這點不適用於投資上,許多人都認為自己能夠判斷市場的漲跌,進而導致交易頻繁,最終導致投資績效低落,而且研究發現,男性比女性在投資人更具有信心,結果男性平均投資績效比女性更差。

2. 天下沒有白吃的午餐,高報酬必然伴隨高風險,看起來太好的事情通常都是假的

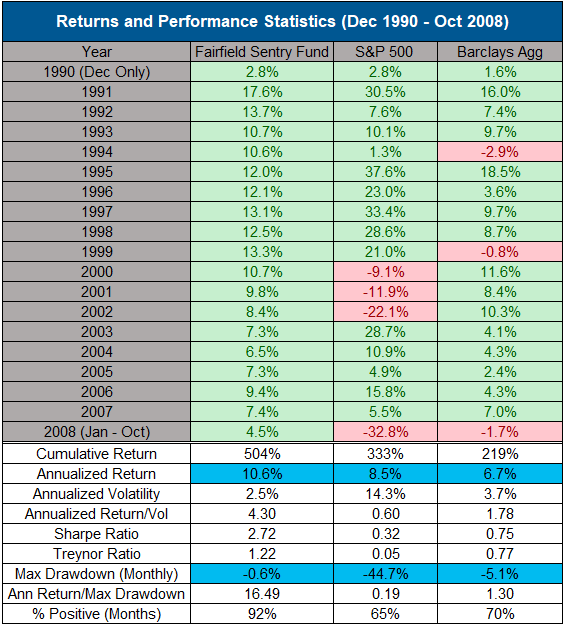

從下圖可以看到,從1991年到2007年之間,美國S&P500指數有3年的報酬率是負值,但你看到有一檔基金Fairfield Sentry Fund這段期間每年都提供正的報酬,是不是非常完美呢?想不想投資這檔基金呢?這檔基金的操盤人叫做伯納馬多夫(Bernie Madoff),也就是馬多夫騙局的主角,之後的故事相信大家應該都知道了。

3. 你持有投資的期間越長,你投資成功的機率就越高

投資其實就是一個機率的遊戲,從下圖可以清楚的看到,投資成功的機率與你的聰明才智或是知識都無關,而是與你的持有投資的時間有關,而且兩者是呈現正相關,你持有投資的時間越長,投資成功的機率就越高。

4. 每一次的市場都不一樣,不要用過去的經驗來推測未來發展

人們總是喜歡在市場中尋找特定的模式,因為人們習慣一個有模式且規律的世界,當我們面對一個無規律的世界時就會感到手足無措,不知道該如何反應,也因此人們喜歡用各種統計數據或圖表來推測股市未來會如何發展,但是這麼做是非常危險的,因為股市可能根本就沒有任何的規律可言。

5. 價格目標完全沒有意義,預測股價是愚蠢的行為

每年到了年終的時候,無數的金融機構都會發表對來年的經濟與股價預測,儘管這樣的預測不僅準確率極低,甚至對投資人是有害的!

但每年金融機構還是會持續做這件事情,原因很簡單,因為投資人「想要」這樣的預測,特別是如果是知名人物的預測(例如羅傑斯),更是媒體喜歡報導的,但聰明的投資人應該要知道,這類的預測完全是毫無意義的。

6. 計畫好過於預言,證據好過於評論

大家應該都還記得,2016年的11月美國進入重要的總統大選,選前所有的主要媒體(甚至連台灣的央行總裁)都預測如果川普當選的話,全球股市將會大跌,結果呢?

美國股市只跌了一天就開始上漲,川普當選之後到目前為止,美國S&P500指數上漲了60%,Nasdaq 100指數上漲了86%,千萬不要再讓這類的預言阻礙了你的投資計畫!

7. 股市下跌是很正常的情況,想要成功投資就是去適應股市的下跌,而不是離開股市,因為你不會知道下跌何時會發生?會跌多少?

2019年初的時候,市場普遍預期2019年的股市表現會很差,甚至可能大跌,因為中美貿易戰正殺的難分難解,結果呢?

一年過去了,中美貿易戰也沒有結束,但股市卻大漲了!從下圖可以看到,自從2009年低點開始到現在,美國股市共出現了25次超過5%的下跌,每一次都伴隨著很負面的訊息,都好像市場即將要大跌,但市場依然是驚驚漲,屢創新高!

所以我常常在演講的時候提醒投資人,當你在坐飛機的時候,如果飛機正遇到亂流時,你一定會聽到飛機機長的廣播:我們正在通過一段不穩定的氣流,請回到位子上做好,等待通過亂流,你絕對不會聽到機場廣播說:我們正在通過一段不穩定的氣流,請準備好跳飛機!投資也應該是如此,碰到亂流無可避免,耐心的等待通過,而不是跳飛機!

8. 投資單一股票是快速累積財富的好方法,卻也是快速喪失財富的好方法

媒體經常都喜歡說,如果幾年前投資人買進xxx股票並持有到現在就會有多少多少錢?講的好像要快速致富就必須去挑選到未來的飆馬股,雖然這些例子或許都是對的,但媒體沒有告訴投資人的是,要挑選到未來的飆馬股是難上加難的。

根據統計,72%的美國單一公司股票長期的投資報酬率比存款的報酬率還低,超過50%的股票甚至長期的績效是負的,成功的機率是如此的低,聰明的投資人根本不需要冒著風險去投資單一股票!

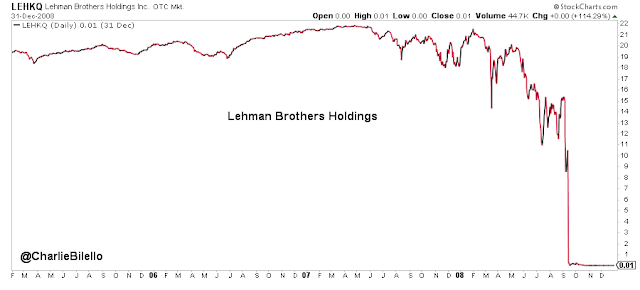

9. 金融市場充滿著高度的不確定性,任何你無法想像到的情況都可能會發生

為了理解的方便,人們常常會用常態分配圖形來解釋市場的變動,這雖然是個便捷的方式,但同時也會誤導投資人,因為金融市場並不是屬於標準常態分配模型的,特別是在尾部事件發生的機率遠高於常態分配所描述的機率。

例如2016年英國脫歐公投的時候(下圖),英鎊兌美元的匯率當日下跌了超過8%,按照英鎊過去的走勢,這是一個「15個標準差機率的事件」,理論上幾乎根本是不會發生的,但是它就是發生了!

10. 要累積財富,時間遠比資金更為重要

很多人經常都會說:等我累積了一筆資金再開始投資!事實上,何時開始投資才是更為重要的,近年來只有我有空的話,我都很樂意去跟年輕人分享投資理財的觀念,因為年輕人擁有最寶貴的資產就是-時間,如果年輕人不懂得掌握這個寶貴的優勢,那麼年輕世代將會很難累積到財富,因為時間過去了就永遠不會再擁有,我很希望自己年輕的時候就能夠知道這點!

11. 多存錢比投資報酬率更為重要

很多人談到投資,關注的焦點就在投資報酬率,想像一下有兩個人,他們賺的錢一樣多:

甲:每年將所得的8%存起來,每年1%的投資報酬率

乙:每年將所得的1%存起來,每年8%的投資報酬率

請問30年之後,誰的資產累積比較多?

很多人直覺都會認為是乙,但答案卻是甲(下圖),所以盡可能的多存錢才是成功累積財富的基石。

12. 一般來說,低費用率的基金績效表現會比高費用率的基金好,一般來說,被動式基金的績效表現會比主動式基金的表現好,一般來說,結構簡單產品的績效表現會比結構複雜的產品表現好

要預測單一基金未來的表現是很困難的,但是根據晨星(MorningStar)公司的研究顯示,有一個單一的指標能夠很有效的預測某個基金未來的表現,這個指標不是基金經理人的學經歷如何?也不是基金得到幾顆星?而是-該基金的費用率!

不論是哪種金融資產,低費用率的基金通常勝算都更高(下圖),我經常舉的例子是,想像一下有兩匹賽馬比賽,A賽馬的騎師體重200公斤,B賽馬的騎師體重50公斤,請問哪匹馬獲勝的機率高呢?不論這兩位騎師過去的經驗或成績是如何,答案應該都很清楚了!

13. 選擇一個適合你自己的投資方法,即使短期表現不佳也要堅持下去,這是投資成功很重要的關鍵

成功的投資方法不只是一種,就好像你觀察職業高爾夫球選手的打球姿勢,你會發現很多人的姿勢都不太一樣,甚至有些人的姿勢還有點怪異,但他們同樣都打得很好,所以不是每個人都應該學習老虎伍茲的打球姿勢,只需要找到最適合自己的姿勢,投資也是如此!

一旦決定了自己的投資方式,接下來的就是堅持下去,這樣才會成功,很多人投資失敗就是經常變換投資的方式,看到原本自己選定的方式好像一段期間表現不好,就開始想換個方式投資,這樣的結果一定不會好!

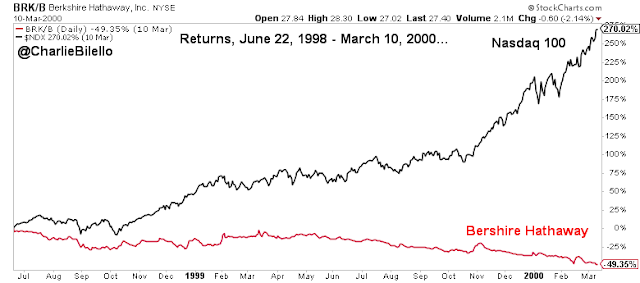

我們看看巴菲特的情況,巴菲特的價值投資法也不是所有的時候都表現很好,從1998年6月到2000年3月期間,網路科技股票狂飆,Nasdaq 100指數這段期間上漲了270%,而巴菲特公司的股價同時間卻下跌了49%(下圖)。

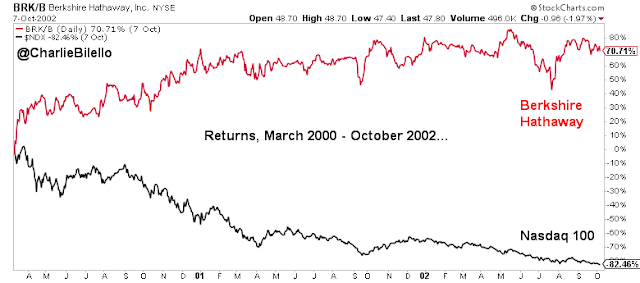

換成我們一般人此時可能早就改變了投資方式,但巴菲特對自己的投資方式非常有信心且堅持下來了,之後當網路科技股泡沫破了之後,巴菲特公司的股價開始有好的表現(下圖),所以能夠忍受短期的「失敗」是巴菲特能夠成功很重要的因素。

14. 一旦投資組合設定好了之後,放著不動(或很少變動)往往比經常變動更好

說到投資,人們總是覺得好像需要經常去關心市場的變動,要隨時採取行動,要買低賣高,要波段操作,要停損停利,其實往往最正確的作法卻是什麼事情都不要做。

從下圖可以看到,如果按照投資人交易次數的頻繁程度分成幾個群組,我們可以清楚的看到,投資績效與交易次數是呈現反比的關係,也就是越少交易的投資人,績效會越好!

15. 不要害怕去說「我不知道」

我經常在演講中都說,當投資人(特別是理財人員)能夠勇敢地承認 「我不知道」,你的投資績效就會開始好轉,因為只有承認自己不知道,你才會採取正確的方法!

所以現在請跟著我唸一次:我不知道明年哪個市場/國家會表現較好?我不知道明年股票/債券/外匯市場會上漲還是下跌?我不知道明年哪支股票/基金會表現很好?

16. 回歸平均值是金融市場很重要的特性

當股市上漲的時候,我們通常會感覺市場還會繼續上漲,反之,當市場下跌的時候,我們也會感覺市場還會再下跌,這是人性很正常的反應,但是歷史經驗告訴我們,漲多了會跌下來,跌多了也會漲回去,回歸平均值這個特性才是金融市場的不變的定律!

17. 沒有人有任何科學的方法能夠準確的預測市場的高點或低點,所有這些的預測都只是個人的猜測而已

每當民間有人傳說「大地震」即將到來的時候,政府機構都會第一時間就跳出來告訴民眾,不要相信這種傳言,因為目前為止人們還找不到科學的方法來預測大地震的發生時間,但很奇怪的是,同樣是無法準確預測的股市,卻經常都有人公開預測市場即將大跌,即使屢次證實這些預測都毫無根據,卻可以一再的出現在媒體上而不會受到制止!

18. 最好的投資策略,不是去選擇投資報酬率最高的產品,而是能夠讓你長期持有並享受到「複利」好處的產品

每當談到投資產品,投資人總是喜歡問過去的績效如何?好像過去的績效越高就是越好的產品,其實這是完全錯誤的思維,美國在2000-2009年期間有個基金很出名,這個基金得名稱是CGM Focus Fund,此基金被稱為該10年最傑出的基金(下圖)。

因為該基金在這10年中創造出平均每年超過18%的績效(比美國S&P500指數每年還高出3%),你會不會想如果我們也能夠投資該基金是不是很好呢?先別羨慕,因為該基金的投資人不僅沒有享受到高報酬,反而平均每年虧損11%!

你說怎麼可能會這樣?原因其實很簡單,因為投資人是在該基金大漲之後才紛紛湧入投資,但之後卻又在該基金大跌之後紛紛撤出,追高殺低的結果讓大多數基金投資人都賠錢了,所以投資產品的報酬永遠不會等同於投資人的報酬,唯有能夠讓你長期持有的產品才是你應該擁有的產品!

19. 分散風險的投資組合與資產配置,是我們無法預測市場走勢的情況下保護自己的最佳投資策略

即將到來的2020年哪個資產會表現最好?最差?如果我們能夠事先知道,那投資就很簡單了!

我們都去買會表現最好的,避開表現最差的,但就是因為我們無法用任何方法事先知道,所以我們才會需要採用分散風險的投資組合並做好資產配置,如同前面我們講過的,只有承認「我不知道」,然後才能夠開始採取正確的做法!

20. 學習控制你的情緒,否則你的情緒將會控制你

愛因斯坦曾說過:世界上三種最大的力量就是愚蠢,恐懼與貪婪。

巴菲特也一再提醒我們,投資成功的關鍵因素並不是聰明才智,而是能夠控制自己的情緒,投資很難的主要原因之一就是必須與自己的情緒抗衡,當我們看到市場下跌的時候,我們會害怕市場會下跌更多,並造成我們更大的損失,因此我們會想要逃離市場。

反之,當市場不斷上漲的時候,我們會想買更多,以免後悔沒有賺到更多的利潤

會有這種想法是很正常的,因為這是人類大腦在經過數萬年演化過程之後所得出的反應,這種功能讓人類順利的存活下來並主宰著地球,但偏偏卻會讓我們投資失敗,所以學習控制自己的情緒是很重要的,下次當你衝動的(不論是因為恐懼還是貪婪)想做出投資決策時,建議你先停一下,出去走一走,看一本書或是運動一下,等你回來的時候,市場依然還會在那裏,而此時你應該能夠做出比較正確的判斷了!

作者簡介_陳志彥

阿爾發金融科技有限公司總經理、臉書專頁「副總裁的理財日誌」版主。

從事銀行、證券投資及保險等相關行業,已有近二十年經驗,具豐富學術基礎及實戰經驗,經常受邀針對兩岸金融發展趨勢發表評論。

經歷:花旗銀行集團副總裁、台新銀行財富管理副總經理、法商巴黎銀行副總裁。

本文獲「副總裁的理財日誌」授權轉載,原文:20個關於投資非常重要的觀念

_20251215173743.jpg_280x210.jpg)