大聯大宣布啟動非合意併購,公開收購文曄三成股權,這一樁交易究竟是一筆精打細算的財務投資?還是一場不受歡迎的股權收購案?

全球最大半導體通路大聯大上周閃電出手,宣布將對半導體通路二哥文曄啟動財務性投資,由於是「非合意併購」,這消息可說是德州儀器宣布終止代理合約之後,最令電子業驚訝的消息。

大聯大特地於十一月十二日停牌交易一天,而後對外宣布以每股四十五.八元,公開收購文曄三成股權,溢價二六.八七%,預計斥資八十一.一億元。

文曄是董事長鄭文宗夫妻胼手胝足打拚出來的公司,並不希望其他企業插足;然而,大聯大的DNA就是不斷併購,不只是文曄,包含台灣其他通路、國際通路,都在大聯大考慮名單之中,核心思惟就是希望透過併購壯大自己。

大聯大宣布此項消息之後,激勵文曄、大聯大隔天開盤股價雙雙跳空開高,只是,激情過後,市場冷靜下來開始重新審視,大聯大的這一場非合意收購,究竟是不是一個市場看好的收購案,投資效益在哪裡?客戶、原廠怎麼看?市場更傳出併購是否遊走法律邊緣的疑慮?一連串的問號,引起諸多討論。

前外資分析師陸行之於十六日在臉書上指出,「大聯大目前手上只有九十八億元的現金,卻宣布要買兩百七十億元市值的公司,只能買三六%,感覺大聯大是想要先買些股數,再逼著文曄上談判桌,改成合意換股才是最後手段。」

問題一、入股的投資效益在哪?

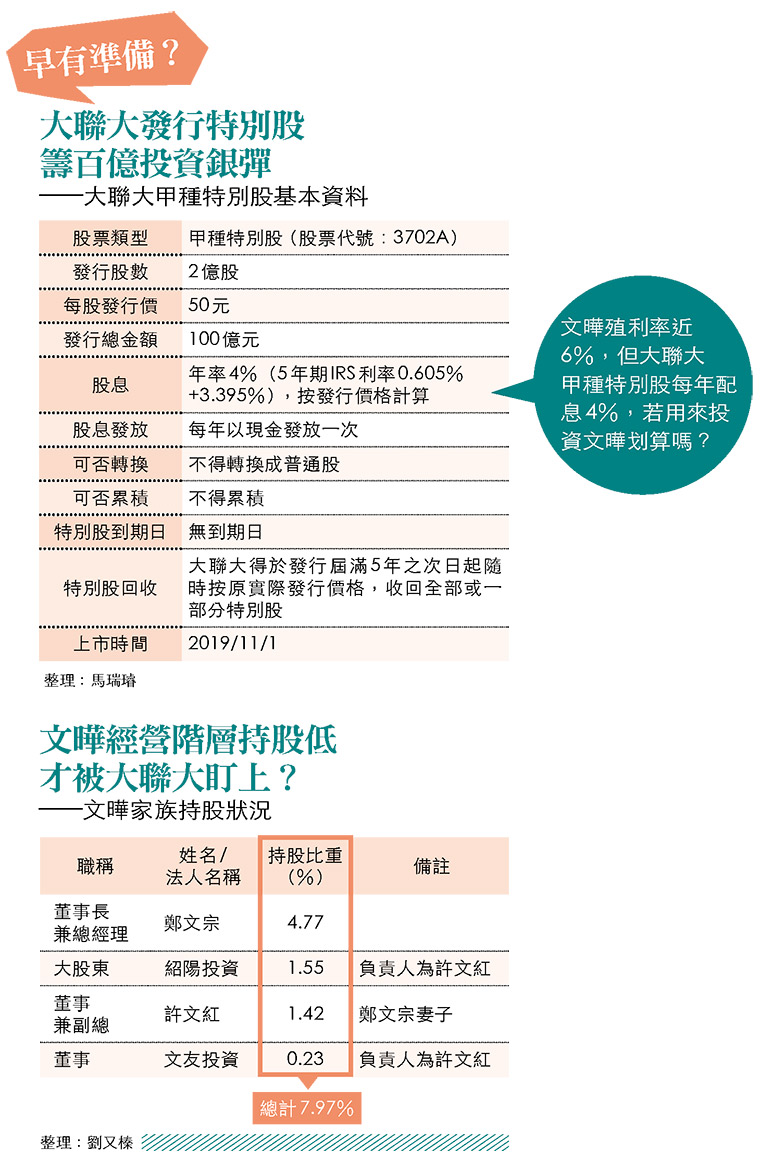

陸行之的一席話,提醒外界重新回頭檢視大聯大的資金布局策略。事實上,早於六月二十八日,大聯大董事會通過辦理現金增資,發行甲種特別股案,總發行股數兩億股,每股發行價五十元,發行總金額一百億元,上市時間為十一月一日。

此次發行甲種特別股,外界不免對此聯想是為了作為併購之用。不過,大聯大副總兼財務長袁興文否認發行甲種特別股與收購文曄股權一事有關,他表示,「公開說明書上面清楚寫著申報用途為償還金融機構借款與充實營運資金」,更強調,「所有的資金將增資到子公司,不會挪用購買股票。」

「這就是一次純粹的財務投資,希望入股之後,每年可以獲得文曄配息,我們想要共創雙贏,讓大聯大與文曄的股東都能一起獲利。」袁興文也希望市場不要往零和賽局去想,「一個企業不會傻到去做一個雙輸的事情。」他進一步表示,之所以投資文曄三成股權,主要是因為大聯大估算過後,認為「三成」會獲得最佳財務投資報酬,但他又補充了一句,「如果有一天真的要併購,一定會走合意。」

根據公開說明書資料,大聯大甲種特別股每年股息是四%,而文曄殖利率則接近六%,對大聯大而言,若以支付四%利息的成本,去賺取近二%報酬,恐怕未必划算。

只是,今年十月德儀宣布將於明年底前終止代理合約,失去德儀這個大客戶後,將使大聯大、文曄未來營收分別短少十一.二八%、二○.○五%。大聯大、文曄的殖利率分別高達六.八五%、五.九八%,一旦業績縮水,二者能否維持高殖利率,將有待觀察。在業績出現烏雲之際,大聯大宣稱買進文曄,是想進行財務投資,顯然並非最佳時機。

▲受到重要客戶德儀結束代理權衝擊,文曄股價創近三年半新低,大聯大波動幅度相對較小。圖為德儀執行長Richard Templeton。(圖片來源/達志)

▲點擊圖片放大

問題二、入股後能達到雙贏?

大聯大入股文曄三成之後,將成為其最大股東,超越原本文曄負責人家族所擁有的近八%股權。放眼歷來合併案,以近期被動元件大廠國巨併購美商KEMET或是聯發科併購立錡、奕力與絡達等IC設計公司,本質上都是兩者具有技術、產品或是客戶互補性,能發揮一加一大於二的綜效。

反觀大聯大入股文曄,有法人質疑:「這入股案只會造成一加一小於二的效果。」 原因在於,兩者的產品重疊性太高,且有高達六到七成客戶重複,市場互補性低,一旦合併,未享其利,先受其害,反而圖利了其他通路商。

此外,市場也擔憂,大聯大持股三成,幾乎等於對文曄有實質掌控權,足以影響其經營動向,恐進而導致二者的產品價格趨於一致,變相形成市場壟斷,這也讓原本重疊性就高的客戶們開始觀察,兩家的報價是否可持續信任。

根據國際研調機構Gartner的資料,二○一二、一三年可說是大聯大最風光的年度,亞太市占率高達四四%,然而,自此以後的一四年起,大聯大的市占率就不斷下滑,截至一八年,大聯大在亞太地區的市占率僅剩下三一%,四年來市占率足足掉了十三個百分點,其中一大原因便在於客戶不樂見單一通路商的市占高到具有壟斷性,轉而向其他通路代理商採購。

「不會有客戶讓單一通路商坐大,客戶也會擔心單一通路商坐大之後,市場價格壟斷,不利採購成本。」廠商解釋道。

▲點擊圖片放大

問題三、客戶、原廠怎麼說?

據悉,大聯大宣布入股文曄後,不到一個禮拜的時間,已有重量級代工廠請大聯大到辦公室談談,明示大聯大若有任何干預價格之嫌,不排除以砍單方式回應。

一家NB代工廠也在聽說大聯大可能入股文曄後,跳腳地說,「如果雙方真的整併,不排除會找第三、第四家代理商。」言明即使轉單須重新磨合、花時間,也在所不惜。

過去,代工廠大多是以配送比重、通路商釋出的紅利,來決定下單的分配比重,由於大聯大、文曄的客戶重疊性算高,一家NB代工廠採購主管直言,「本來是兩匹馬可以一起為你跑,兩家公司合併之後,就變成只剩一匹馬,且不論產品未來是否會有壟斷價格的問題,服務恐怕也不會有以前那麼好。」

更何況,原廠也不樂見大聯大與文曄合併,除了擔心二者聯合議價與採購外,更擔心台灣市場會因此被大聯大掌控。「不過,還是要看大聯大入股後的動作。」美系半導體公司通路商負責人表示。

不過,也有同時對大聯大、文曄下單的台灣原廠客戶持不同看法,認為只要合併後的服務、品質不變,且做到客戶與客戶之間的隔離,並不會影響未來與大聯大的合作。

▲點擊圖片放大

問題四、入股一事遊走法律邊緣?

至於大聯大為何選擇只收購三成?一位熟知企業併購、金融證券市場的律師指出,大聯大此舉恐怕是為了規避《公平交易法》第十、十一條法規。法規規範,若持有或取得他事業之股份或出資額,達到他事業有表決權股份總數或資本總額三分之一以上,就視為「事業結合」,必須向主管機關提出申報。「買在三○%,而不是法規規定的三分之一,確實能避開送審問題。」

另外,大聯大雖宣稱以財務性投資為目標,但依然隱藏涉及併購或產業整合的可能。

首先,根據Gartner的資料預測,一九年亞太區前五大通路商分別是大聯大、文曄、艾睿、安富利、至上,其中,大聯大在亞太區的市占率最高,占比約為三一%,文曄居次,占比為二二%,兩者在亞太區的市占率加總達到五三%,一九年預估營收將超過二十七億美元(約八一○億元新台幣),這在中國或其他市場,也可能踩到反托拉斯的地雷。

若單看台灣部分,大聯大、文曄在台灣的市占率更高達七○%,若兩家真的進行合併,勢必引發金管會證期局、公平會的關切,恐涉及市場限制競爭的疑慮。

財務投資四大隱憂 後續新發展令人關注

當文曄的員工聽到公司被大聯大入股,甚至有潛在併購風險後,無不擔憂未來生計受到影響。文曄內部員工透露,「大家還是會擔心被裁員,畢竟大聯大過往裁員歷史血跡斑斑。」

據悉,文曄董事會也在積極尋找反擊之道,按照法定規範在十五日內召開審議會,審議大聯大的投資案。不僅如此,據了解,文曄將針對大聯大提出投資股權一事是否合法,進行沙盤推演,力圖反制。

大聯大宣布投資文曄股權後的第一個交易日起,不管是大聯大還是文曄,股價都是直接跳空開高;只是,激情過後,第五個交易日(十一月十九日),大聯大股價重新回到消息曝光前的三十八.三元,代表市場似未必認同。究竟擅長併購的大聯大此番出手,能否帶來善果,外界都在看。

_20251216224740.jpg_280x210.jpg)