人民幣無預警性地突然重貶3%,震驚全球金融市場!在這個全球股市居高思危的節骨眼,一隻比希臘債務更大的黑天鵝正在展翅蠢動,貶值後的闢謠、安撫、預測言論紛紛出籠⋯⋯。要如何從中抽絲剝繭、去蕪存菁,形成最正確的判斷是當務之急。想要知道人民幣未來是升?是貶?如何影響你我的未來與財富?你必須先從三個預期人民幣走勢的劇本開始⋯⋯。

八月十二日,就在人民幣突然貶值的第二天,眼看著六.四元兌一美元關卡一度失守,原本平靜的某銀行財富管理部門的電話紛紛鈴聲大作。理專一接起電話,許多客戶劈頭急促地問道:「你能不能告訴我,人民幣會不會變成南非幣啊?我要不要趕快認賠解約?」〈編按:南非幣過去三年來貶值逾七○%〉

該銀行財富管理部門主管心有餘悸地對《今周刊》記者說:「任誰都沒想到,走了長達十年之久升值走勢的人民幣,說翻臉就翻臉,嚇壞了大家!」

相對股票一根跌停板就一○%,貶值三%〈一度高達四%〉在許多股票投資人眼中似乎沒啥大不了。問題是,台灣人對人民幣情有獨鍾,光過去一年來,台灣境內的人民幣存款激增七○%,達三三八二億元人民幣。這三三八二億元還不包括民眾與企業存在香港或中國的銀行機構帳戶內的人民幣存款!

▲點擊圖片放大

牽一髮而動全身 人民幣貶值 新台幣也貶至六年最低

「不少人民幣定存客戶,都是靠著利息在生活的退休族群,貶值三%已經夠心疼的了,但更令他們惶惶不安的是,『人民幣還會不會繼續貶』的這個未知數!」該名財富管理部門的主管說道。

人民幣急貶,全球經濟牽一髮動全身。新台幣兌美元匯率連番走低,貶到六年來最低。摩根士丹利證券外匯研究主管漢斯.德雷克( Hans Redeker)甚至預言,與中國貿易往來密切的國家,包括台灣在內的十個國家將首當其衝。乍看之下,新台幣貶值雖對以出口為主的台灣電子業是利多,但許多外資卻更憂心,人民幣貶值讓中國「紅色供應鏈」出口價格競爭力愈加凶猛,長期而言,反而不利台灣電子業。〈詳見產業衝擊篇〉

台灣經濟研究院副院長龔明鑫指出,只貶三%對提振中國出口起不了效果,人民銀行如果打的是「拉出口、救經濟」的盤算,人民幣持續貶值的機會很大,那麼包括新台幣在內的許多貨幣,都將跟著貶。

自八月十一日人民幣開貶迄今,新台幣也加入貶值行列,貶值幅度達二.四四%,相對其他貨幣,新台幣貶值幅度頗劇,充分顯示央行跟進貶值救出口的壓力。

龔明鑫說,貨幣競貶對全球經濟助益微乎其微,因為全球經濟低迷的癥結在於需求不振。而新台幣加入競貶行列,反而會衍生出資金外流的後遺症。「這反而是台灣央行最應該擔心的事情!」他強調說。

因此,人民幣會不會繼續貶,不僅是目前定存族最關心的,從財經政策決策官員、企業大老闆、外匯交易員、投資機構、投資散戶、市井小民無不關心,總想比別人更早知道答案。

未來,人民幣匯率走勢不脫三種劇本走勢:第一、一次性貶值後,維持平穩,頂多溫和貶值。第二、隨著人民幣國際化,先貶後升,重回長期升值軌道。第三、中國經濟轉型之路不順,展開長期的趨勢性貶值。三套劇本有各種不同的立論觀點,也各有不同的擁護者。

我們針對這三套劇本進行深入解讀分析,每一套劇本都將對台灣與全球經濟乃至個人資產產生深淺不一的衝擊。事先做好準備,才能在詭譎多變的環境下安身立命。

不會再貶? 外資認今年底前人行將堅守六.五元底線

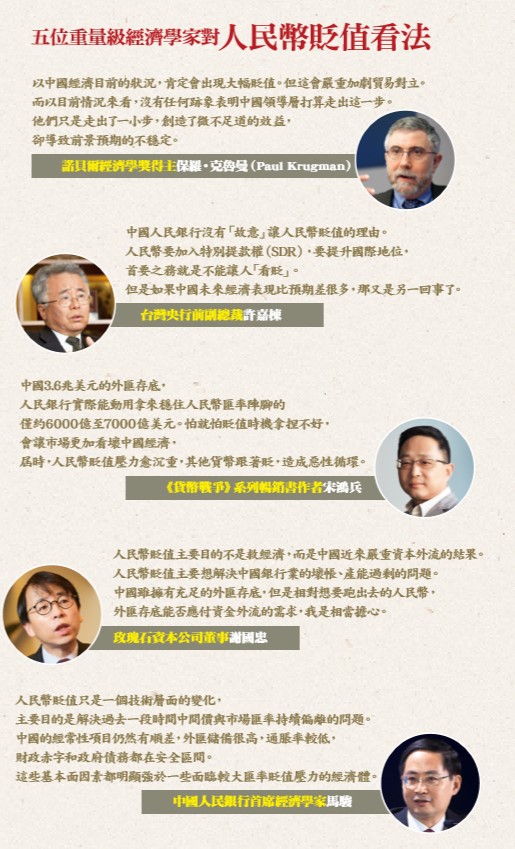

人民幣貶值只是「一次性」,不是「趨勢性」這套劇本,最主要的「唱戲者」就是中國官方,尤其是人民銀行。這當中尤其以人行首席經濟學家馬駿的言論最具代表性,他說:「此次一次性的調整,不應該被解讀為人民幣將出現趨勢性貶值。」不單是馬駿,中國官方或立場傾向官方的經濟學家無不大聲疾呼:人民幣沒有持續貶值的基礎。

中國放手讓人民幣貶值的理由聽起來冠冕堂皇,而且理由充分到令人難以辯駁:貶值是讓人民幣邁向更市場化的必要一步。因為以前〈指今年八月十一日之前〉人民幣兌美元匯率是人行自訂的中間價〈編按:所謂中間價就是人民幣外匯市場開市時所訂的開盤基準價格〉的上下二%內浮動,以後〈指今年八月十一日之後〉則要以昨日銀行間的匯率收盤價為參考作為浮動基準。換言之,人民幣匯率經過這次改革後,匯率報價將更具聯貫性、稍微更貼近〈但仍高度管控〉外匯市場的供需狀況。

如果按照這套劇本走的話,衝擊只會是一次性,而且許多國家貨幣已隨人民幣重貶而走低,也已把利空反映完畢。就像颱風過境造成的損害一樣,是在可控制的範圍內。

問題是,實情真的是如此嗎?針對這套「只是一次性」貶值的劇本,政治大學金融系教授殷乃平直言:「不要相信。」殷教授反駁道:「既然是為了讓人民幣匯率更市場化,照理來說,人民幣匯率未來將更充分反映出中國資金流動與總體經濟狀況,怎麼可能貶了一次,匯率就躺在那裡不動了?」

殷乃平進一步分析,短、中期而言,人民幣貶值的壓力不小,因為中國股市、房市下跌,加上「打貪」造成的資金外流、還有「一帶一路」要把資金轉往國際投資種種因素,都需要賣人民幣買美元,總是會對人民幣造成貶值壓力。但不管怎樣,未來人民幣要怎麼走,都需要以中國經濟好壞作為人民幣匯率判斷的依據。

務實的外資投資銀行家,也大多不相信人民幣這套「一次性」的劇本。瑞士銀行財富管理投資總經理暨外匯分析師陳得能在發布給客戶的報告強調:「這絕對不是一次性事件,隨著人民幣更加『市場化』,疲軟的中國經濟數據以及美元持續走強,仍可能使人行引導人民幣走貶。」

外資投資機構雖然對人行在今年底前把匯率守在六.五元人民幣兌一美元具有高度共識,卻也大多預期明年,人民幣可能續貶至六.六元至六.九元的價位。換言之,未來的一年半,人民幣兌美元還有三%至七%的貶值空間。

先貶後升?關鍵在中國經濟要能停止惡化

第二套劇本的擁護者不在少數,主要是中國經濟的「死多頭」,以及具有高度民族主義愛國情操的中國網民。老實說,他們所持的理由還真的雄辯到令人難以辯駁。

這套劇本主要的論點如下:第一、中國是全世界第二大的經濟體,高達七%的經濟成長率仍傲視全球。第二、人民幣愈來愈國際化,有愈來愈多的國家,包括台灣在內,把人民幣列為外匯存底的儲備貨幣之一。第三、中國穩坐全球貿易順差最大國的寶座,近二年來雖偶爾遭到德國搶位子,看不出人民幣長期匯率走升會有反轉的跡象。

不過,這套劇本忽略了一個重要事實:人民幣匯率因為高度管控的關係,而且緊緊地盯住美元,過去頗長一段時間一直盯在人民幣六.二元兌一美元價位,看起來這條匯率線圖彷彿一條平坦無奇的水平線。事實上,這條水平線底下,卻隱藏著驚濤駭浪以及凶險殺機。因為對人民幣匯率存有過度高估的危險,這種高估會對中國的資金外流與經濟基本面,造成極大的殺傷力。

台灣央行前副總裁,現為東吳大學巨量資料管理學院講座教授的許嘉棟指出,匯率受管控的人民幣,因為與美元高度連動,近一年來受全球資金回流美國、推升美元升值,連帶使人民幣「有效實質匯率」〈相對一籃子貨幣的匯率〉升值了。「從實質有效匯率這個觀點來看,過去一年來人民幣較其他一籃子貨幣升值了一四%。但同期間,中國的經濟成長率是走軟下滑的,貿易順差占GDP〈國內生產毛額〉比重也不見明顯提升,大概維持在二%多,人民幣匯價顯然被高估了!」許嘉棟分析道。

除了人民幣匯價高估外,為了達到人民幣國際化,成為各國外匯儲備貨幣甚至作為貿易清算的貨幣這個「偉大」的目標,中國也極可能在未來一段時間內,對「強勢人民幣」的立場做某種程度的妥協與讓步。

持這種論點的以諾貝爾經濟學獎得主,紐約州立大學經濟學教授保羅.克魯曼〈Paul Krugman〉為代表。他舉國際金融學著名的「三難困局」理論指出,一個正常的國家不可能同時達到「匯率穩定」、「貨幣政策自主」與「資本自由移動」這三項目標,頂多達到兩項,其中一項一定要放棄,否則可能全盤皆輸。

在這個節骨眼上,中國需要「貨幣政策自主」〈不能老是與美元綁在一起〉來調控經濟、也很需要「資本自由移動」來讓人民幣國際化〈作為其他國家的外匯儲備貨幣〉。所以,目前唯一能放手的,就是「匯率穩定」這項目標。

高盛銀行私人財富管理首席投資策略師哈繼銘則以「勞動成本」的角度分析,認為人民幣將走向較長期的貶值之路。哈繼銘指出,從勞工成本的競爭優勢角度來看,中國的亞洲鄰國,如菲律賓、泰國、印尼、印度,其勞動成本的優勢已經凌駕中國。換句話說,惟有讓人民幣適度貶值,才能挽回一些中國產業已經流失的競爭力。然後,再用時間換取空間,進行產業升級。不然,如果放任人民幣實質匯率隨美元一直升值下去,競爭力流失太快,產業升級的腳步又跟不上來,不利於中國經濟軟著陸的戰略目標。

人民幣能否按照「先貶後升」的劇本走,決定因素仍在於中國經濟基本面。如果中國經濟持續惡化,人民幣勢必被國際「看貶」,即使加入SDR〈特別提款權〉或人民幣國際化也無助於升值。

人民幣只升不貶的神話,已成為歷史。(攝影/劉咸昌)

失控危機?中國資金持續外流,恐引爆全球貨幣競貶

這套劇本難免飽受危言聳聽之譏。問題是,認同這套劇本的並非少數。況且,如果人民幣匯價往這套劇本走的話,各國間的貨幣貶值競賽以及貿易戰爭的引信可能被點燃,全球經濟與金融市場將發生天翻地覆式的改變。

認為這套劇本不可能會發生的最重要理由在於:中國擁有高達三.六九兆美元的外匯存底,銀彈充沛到足可擊潰國際投機客對人民幣的狙擊,以及有足夠的本錢應付資金外流,維護人民幣匯價穩定。但實情真是如此嗎?

被西方媒體譽為中國最有影響力的四十人之一,同時也是暢銷財經書《貨幣戰爭》的作者宋鴻兵就直言,看似豐沛的中國外匯存底,如果扣掉中國的外債、非美元外匯儲備資產、低流動的外匯資產,如美國的兩房債〈指美國房貸公司房地美與房利美所發行的住宅抵押債券〉以及進口外匯安全存量,人行真正拿來捍衛人民幣的銀彈,只有六千億至七千億美元。宋鴻兵說:「過去一年,因為資金大量外流,中國外匯存底就流失了逾三千億美元,這真的很要命!」

向來以敢言、直言著稱的中國著名經濟學家,現為玫瑰石資本公司董事的謝國忠接受《今周刊》越洋電話專訪則更直接點出,中國目前資金外流的問題如果持續惡化,可能將成為人民幣失控的「引信」。

有人主張讓人民幣一次性貶值,可以消弭市場貶值的預期心態,止住資金外流的問題。但謝國忠卻持相反論調:「貶值只會得到反效果,讓資金外流更為加速,讓人民幣貶值壓力更沉重。」

謝國忠反問:「為什麼中國會資金外流?那是因為中國寬鬆貨幣政策失敗,投機熱錢炒高股、房市,吹起泡沫,然後,泡沫又爆破!為什麼資金會外流?那是中國吏治很差,貪官把汙來的錢紛紛匯出國外!釜底抽薪之道,就是啟動金融市場的改革、啟動吏治的改革,而不是學歐美寬鬆貨幣或匯率貶值那套玩意兒!」謝國忠強調地說。

所以,宋鴻兵與謝國忠皆建議,觀察中國政府到底有沒有能力穩住匯率?人民幣會不會失控?與其對中國政府的「決心」與「能耐」寄以厚望,不如老老實實地觀察中國資金外流是否緩解,這將真實地反映在外匯存底數字上。

中國從「世界工廠」調整到「世界市場」這條轉型路,走得並不輕鬆。這段調整期可能長達數年、甚至十幾、二十幾年之久,而且成敗殊難逆料。人民幣過去長期升值趨勢也因中國經濟步入調整而開始產生質變。如果只是一廂情願地相信人民幣長期一定升值,不但昧於現實,也等於與自己的資產過不去。

▲點擊圖片放大

美國態度是關鍵 人民幣匯率劇本 牽動強權利益盤算

此外,美國對人民幣貶值的態度也起關鍵性作用。有不少人認為,美國絕對不樂見人民幣會演變成趨勢性貶值,最明顯的例子就是,美國共和黨參選人川普就批評道:「人民幣貶值會摧毀美國經濟,搶走我們的市場,搶走美國人的就業機會!」

長期觀察美國經濟動向的經濟學家吳嘉隆表示,站在美國的國際戰略高度上,適度壓抑「快速崛起的經濟大國」── 中國的氣焰,同時製造美元以外其他貨幣的「風險意識」,進一步引導國際資金回流美國,維持強勢美元同時又能穩住美國債市,不讓債市泡沫破滅,才是現階段最符合美國利益的。

「講白一點,美國聯準會今年升息的話,有對中國經濟以及人民幣匯率『補上一槍』的效果,這個效果可能同時引發歐元、日圓、新台幣等其他貨幣貶值,但卻對美國大體是有利的!」「從國際的現實主義角度來看,我不相信美國會為拉中國一把,大發善心而延緩升息時程。」吳嘉隆分析說。

人民幣匯率劇本,牽動著國際強權的利益盤算、牽動著國際貿易戰場的實力消長,更牽動著數以千億計美元,甚至上兆美元的資金流動方向。此時,我們絕對有必要用最冷靜的判斷、最深思熟慮的策略以及用最壞的打算,來應對這場國際經濟新的變局。

特別提款權

特別提款權(Special Drawing Right;SDR),是國際貨幣 基金所創立,用於進行國際 支付的特殊手段,亦是IMF 會計上記帳的單位,目前由 美元、歐元、日圓與英鎊四 種主要貨幣構成,每一單位 SDR的價值隨著這四種貨幣 匯率的波動而變動。IMF會員 國可以用特別提款權向其他 會員國換取可自由兌換的外 幣,支付國際收支逆差,或 償還國際貨幣基金貸款,假 設人民幣成為SDR一籃子貨 幣裡的一員,將使人民幣國 際化邁進一步。