景氣回春後,不少上市櫃公司提高董監酬金的金額。由於酬金中的報酬項目,屬於損益表中的營業費用,若報酬過高、公司業績不彰,可供股東分配的盈餘就可能減少。專家建議,投資人應檢視合併報表中,董監酬金占稅後純益比率,避免股東權益遭到稀釋。

當個股逐一完成除權息,投資人收到公司配發的股息、股利時,上市櫃公司董監事們也陸續收到擔任職務的酬金。投資人在檢視股利收入之餘,最好也比對公司支付董監酬金金額的變化。度過金融海嘯、景氣復甦後,不少公司大幅調高董監事酬金,其調整將影響小股東分配盈餘多寡,基於自身權益考量,應該特別注意董監酬金的增減情形。

據公開資訊觀測站資料顯示,今年全體上市櫃公司平均每家支付董事酬金約七三九萬元、監察人酬金約一七五萬元。由於景氣較往年好轉,公司業績普遍改善,和辛苦經營一年換來的稅後純益相較,這筆平均不到一千萬元的開支可能不高,較無「肥貓」之議;但比對個別公司盈虧與董監酬金,特定公司支付的董監酬金,額度頗有討論空間。其中一例,就是老牌上市公司大同。

大同稅後仍虧損董事酬金總額卻增四倍

以合併報表來看,大同連續三年虧損逾百億元,所幸去年度大同的稅後淨損一五五億元,已經比前年大賠四百億元改善不少;而且在大幅減資後,今年也頗有重回獲利的希望。值得注意的是,就在大同力挽虧損同時,公司的董事酬金總額卻也顯著上升;今年大同合併支付全體董事七七五萬元酬金,比起去年的一四八萬元,整整增長了四二三%。

以前一年度財務資料來看,即便大同積極瘦身有成,公司仍是處於虧損狀態,去年度股東權益報酬率為負一○.九%;在轉虧為盈實現之前,大同提前為董事增加酬勞,而且增幅一口氣達四倍之多,這項處置是否合理,對承受虧損與減資的大同股東而言,相信心中自有一把尺。

選股時除了應評估業績,董監酬金高低對散戶的意義是什麼?「酬金比率太高,可能會吃掉一部分盈餘分配的額度,影響小股東權益,」投保中心法律服務處長趙順生指出。

趙順生分析,董監酬金分為酬勞與報酬兩類,報酬屬於董監事任職相對的回饋,無論當年公司有無獲利,都會作為費用扣除;但酬勞則是當年度公司有盈餘,才會加以分配,兩者性質不同。

董監酬金高可供分配盈餘相對就低

宏碁去年大賺後遭遇調整,董監事今年酬勞將大幅刪減。(攝影/陳永錚)

正因為報酬屬於固定性質,對投資人而言,就應該把報酬與公司的經營績效變化,當作選股的篩選依據。若過去業績不彰,但報酬比率較高,打算長期投資者就應該提高警覺,畢竟在損益表中,屬於營業費用的報酬越高,可供股利分配的稅後純益就相對減少,小股東的權益無形中便受到損害。

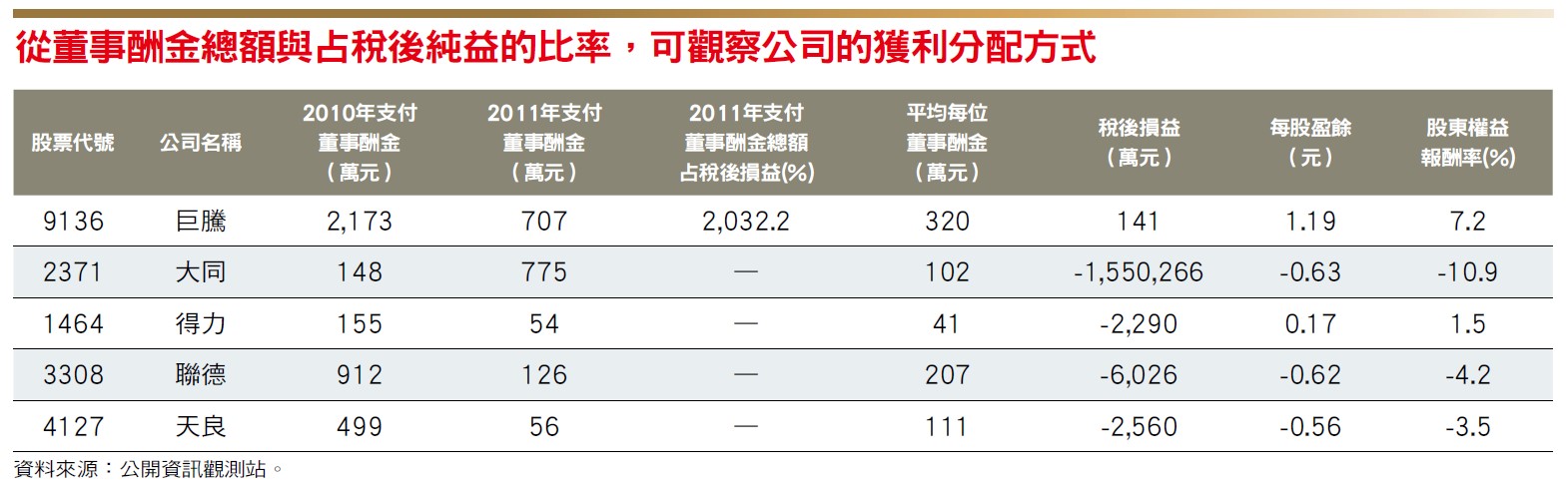

在分析董監酬金時,哪些項目是投資人觀察的重點?會計師建議,分析董監酬金總額占稅後純益的比例,比觀察酬金的絕對數字,更能洞悉公司獲利分配的情形。

舉例來說,台灣存託憑證(TDR)公司巨騰今年支付董事酬金七○七萬元,雖然絕對金額只有去年的三分之一,但計算其占稅後純益比率,即發現這個數字竟然是去年巨騰稅後純益的四.九九倍,高居台股所有上市公司之冠。由此可見,分析董監酬金占稅後純益比率,較能精準看出公司對股利政策與董監酬金的態度。

若以去年帳上獲利、且支付董監酬金的一○三九家公司為計算基準,可發現上市公司董事酬金約占稅後純益二.二%、上櫃公司約占稅後純益一.八%;再加上金額較少的監事酬金,可推論台股中獲利公司董監酬金的平均水準,大約是稅後純益的二%。

投資人不妨將此當作衡量的水準,若持股董監酬金的比率超過此數,最好多留意,觀察績效是否與酬金成正比。

根據統計,去年董事酬金超過二%的上市櫃公司共有一六○家;而在各產業居領導地位的大型龍頭公司,由於稅後純益金額高,董監獲得的酬金雖然動輒數千萬元,但是占比相對仍較低。例如台積電董事酬金僅占稅後純益○.○三%、統一占○.九六%、裕隆占○.三四%、中鋼占○.一%;反而是董事酬金名列前茅的公司,以資本額在一百億元以下的中、小型公司為主。

第二個重點,是觀察合併報表呈現的酬金比率。由於合併報表納入所有持股逾五成子公司一併計算,合併報表比母公司報表的董監事酬金比率,更能完整反映該集團支付董監酬金的現狀。

如以母公司報表分析,中橡董事酬金占稅後純益比率為四.○七%,但由合併報表檢視後,該比率就大幅上升至七.九二%,可見分析母公司報表,並不足以掌握董監酬金結構的全貌。

會計師也提醒投資人,今年支付的董監酬金,其計算基準應為去年度上市櫃公司的損益,而非今年尚未完全結算完成的損益。「性質類似年終獎金,只是拖到年中才領到。」因此估算時,應該以去年度的稅後純益,比較公司今年支付的酬金,才能得到客觀的結論。

例如今年來宏碁因高層異動、認列營運損失,股價連番重挫;相較之下,公司合併報表中董事兼任員工酬金高達六億多元,總額高居上市櫃公司第一,就顯得相當「醒目」。由已打消的一.五億美元損失來看,歐洲區應收帳款問題不小,去年高達一五一億元的獲利,似乎與今年的虧損有某種關聯,小股東不平也是其來有自,公司董監事只好決定全體董監酬金刪減五成,並把員工紅利減少四成。

由此可見,投資人分析持股的董監酬金水準時,應該觀察去年合併報表的稅後純益,並與今年支付的董監酬金比較,再比對同產業其他公司的水準,才可認定董監酬金是否過高。

上市櫃公司,應盡速揭露個別董監酬金!

自董監酬金改為總額申報制後,董監酬金分配的實際情況即更加不透明,對公司治理形成負面影響。在金融海嘯期間,甚至引發一波「打肥貓」的風潮。今年,宏碁又因大幅虧損及高額董監酬金引發關注,顯示社會對董監酬金議題的重視。

為回應公司治理應透明公開的趨勢,金管會宣示自今年起,上市櫃公司若前一年度虧損,隔年年報須揭露個別董監酬金,連領取轉投資公司的酬勞,也必須一併揭露。這項政策立意雖好,但對於公司治理的改善可能有限,根本解決之道,還是應不分公司盈虧,盡速揭露個別董監事酬金。

當年金管會改變董監酬金規定,理由是上市櫃公司基於「人身安全」,多希望不要揭露個別董監酬金;如今改為虧損公司揭露董監酬勞,固然有助於防止虧損公司出現「肥貓」,但難道公司虧損,這些董監事便會沒有「人身安全」的顧慮嗎?

再者,鄰近的中國、香港股市,同樣規範董監酬金個別揭露。難道賺錢能力更可觀的中、港股董監事們,都沒有人身安全考量?

更何況,「肥貓」趁公司帳面賺錢,大肆提高董監酬金的機率,應該高於在虧損公司收取酬金,成為社會焦點的機率。故當局實在應盡速推動上市櫃公司揭露個別董監酬金,才符合公司治理精神。

制度阻礙,官股董監人才難尋!

任職上市櫃公司董監事者,不僅有機會獲得酬金,也能參與經營決策,是不少人躍躍欲試、熱中爭取董監事職務的主因。然而有部分公司卻是董監人選難覓,即使有酬勞也沒人想當,這就是官股企業面臨的困境。

2008年10月起,國內實施公職財產申報新制,代表政府或公股出任私法人之董事及監察人,此後必須依法申報財產;結果是連侯孝賢、李行等民間人士也必須申報財產,在擔心個人隱私曝光情況下,有上百位公股董監事提出辭呈、引發軒然大波。當時法務部採取的辦法是放寬實際認定標準,讓各機關自行認定董監事個人是否應該申報財產,總算暫時化解燃眉之急。

對此監察院指出,凡擔任公股董監事者,個人財產的申報資料並不會刊登公報,而是限定於監察院現場查閱。但是對官股企業而言,董監事人才難尋的情況並未解決,有能力承擔董監事責任的外部人士,一想到協助政府任職,還得先公開自己的身家財產,不僅手續繁瑣,更有「被人看光光」的困擾,形成公部門召攬人才的一大阻力。如何解決困境,還有待當局認真解決。

▲點擊圖片放大

_20251212103717.jpg_280x210.jpg)