2016年第一周的全球股災,震央在中國。中國股災的序曲,是人民幣急速貶值。這個努力追求國際認同的明星貨幣,為何忽然成為世界新麻煩?它若失序閃崩,又將牽動哪些金融市場最深層的憂慮?看懂人民幣貶值所引發的蝴蝶效應,是迎戰動盪年代的第一課。

這張線圖,值得被你永遠記住。二○一六年一月七日,中國上證指數的單日走勢圖。

說是「單日走勢」,其實,這一天的中國股市僅僅交易了十五分鐘。

北京時間上午九點三十分,開盤;九點四十三分,反映中國A股市場整體走勢的滬深三百指數下跌五%,啟動了當天第一次陸股「熔斷」。所謂「熔斷機制」,是中國為了穩定股市,在一六年上路的交易新制,當滬深三百指數漲跌達五%,市場暫停交易十五分鐘,漲跌達到七%則直接收市。

十五分鐘後,陸股在九點五十七分再次開盤,然而,投資人只用了一百二十秒的時間,就讓陸股「全面熔斷」:九點五十九分,滬深三百指數跌幅達到七%,股市宣告收盤,與正常的交易時間相比,整整提早了五個小時。

「不小心睡晚了一些,沒想到就不用玩了!」一位熱中操作陸股的投資人打趣地說。事實上,他當然還得「繼續玩」,陸股暴跌,全球震盪,他必須想盡辦法降低手中的台股部位因應風險。

像是一種虛擬實境似的,一六年第一周,全球投資人就在種種不可思議的光怪陸離詭譎現象中,真實體驗了金融市場的驚濤駭浪。一月四日至八日的五個交易日,除了中國A股慘跌一○%,日股、港股跌七%,德股跌逾八%,美國標準普爾五百指數也跌掉六%,創一九二九年以來最慘烈的新年開市。

序曲:劇烈動盪的開年 熔斷只是表象,人民幣重挫才是禍首

光怪陸離的現象,多數集中在中國。除了一月七日之外,在新年第一個交易日一月四日,陸股也因「熔斷」提前收盤。熔斷機制的「始祖」是美國,一九八八年推出制度後,美股等了九年才被首度熔斷,且至今也就「僅此一例」;而中國,上路四天就讓股市兩度提早收盤,創了世界紀錄。

七日當晚,中國證監會宣布熔斷機制緊急暫停;隔天,英國《金融時報》出現一則哀悼文,「願你安息,中國的熔斷機制」:「你的一生是短暫的,但你的盛名享譽全球……。你的誕生是出於愛,對股市穩定的愛,然而我們生活在一個動盪的時代。」

即使制度暫停,一月七日那張只畫到早上十點的陸股線圖,仍然值得我們貼在筆記本上;不是為了紀念一個早夭的荒謬制度,而是它標誌著一個新時代的開始。如同略帶反諷意味的《金融時報》哀悼文所說,「我們活在一個動盪的時代」,而從一六年第一周的金融市場來看,動盪的主因,圍繞著中國。

中國,已是撩動全球金融市場的一股巨大力量。

這個擁有全球第二高市值股票市場的世界第二大經濟體,無論是經濟結構或資本市場,今年開始都已走進改革深水區,而且,是在「摸著石子過河」,步步驚心,也隨時牽動全球資金的風險意識。

其中,熔斷只是表象,陸股崩跌的背後原因及其影響,才是觸發劇烈動盪的關鍵。

「從時間點來看,金融市場真正關注的焦點,是人民幣匯率!」元大寶華綜合經濟研究院董事長梁國源說,一月四日陸股第一次熔斷的前奏曲,是在當天股市開盤前的人民幣匯率驟貶,「早上九點七分到十七分,人民幣離岸匯率(CNH)在十分鐘內急貶○.三%,九點三十分陸股開盤前,已貶破六.五(一美元兌六.五元人民幣)的重要心理關卡。」一周結算,CNH貶值幅度約達一.七%。

- 離岸人民幣(Offshore Renminbi, CNH):指在中國境外流通的人民幣,主要為了滿足在中國境外人民的人民幣需求;相對地,在中國境內流通的人民幣,稱為在岸人民幣(Onshore Renminbi, CNY)。CNH和CNY的匯價短期可能出現差別,但長期而言,兩者會保持連動。

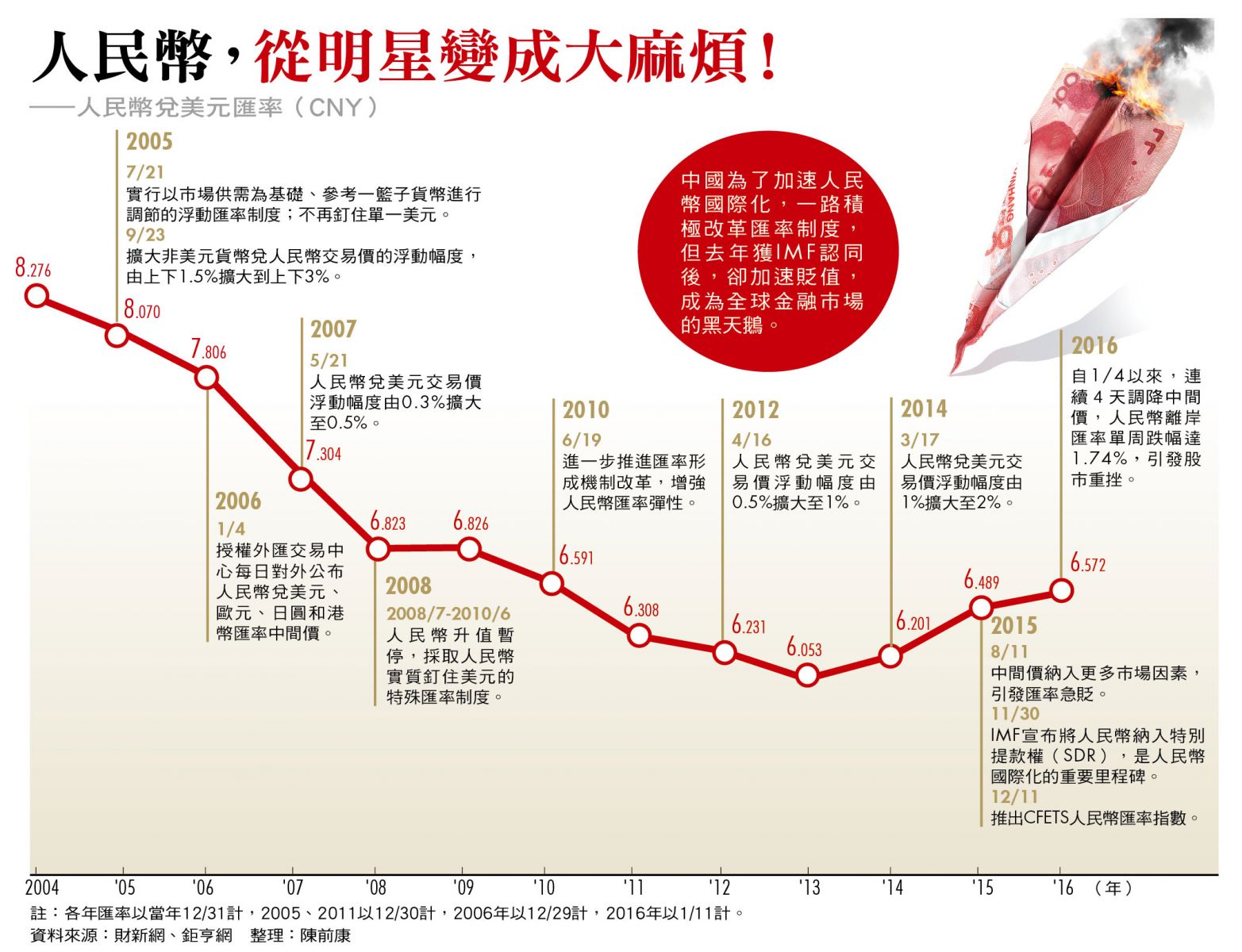

新年全球股災的背後底蘊,是人民幣重挫。但這個近年來在全球市場角色越加吃重的明星貨幣,為何會在一夕之間成為麻煩製造者?原因,在於它串聯著金融市場的三個噩夢。

▲點圖放大

噩夢一:引爆中國金融危機? 民間企業滿手美元債務,償還越來越難

第一個噩夢,是傳言許久的中國金融危機。

一月四日晚間七點三十六分,就在人民幣離岸匯率貶破六.五元的十小時後,中國東方航空對外公告,決定提前償還十億美元債務,目的之一是為了「降低匯率風險」。根據東方航空一五年上半年財報,公司計有一二七億美元的「美元」債務,若人民幣兌美元貶值一%,將會造成約六億人民幣的匯兌損失。

東航的動作挺快、也必須要快;當人民幣貶值趨勢確立,「抱著人民幣」的中國企業,要償還美元債務的難度也就越來越高。不幸的是,現在的中國民間企業,滿手捧著的,就是美元債務。

據估計,中國一五年第二季的民間債務餘額占GDP(國內生產毛額)比率已高達二○七%以上,這個數字,遠超過美國在二○○八年發生金融海嘯時的一○七%水準。而中國企業債務狂增的起點,大約是在○九年。當時,美國採取零利率政策並大量印鈔,毫不掩飾地宣告,美元自此走入長期弱勢格局;而中國企業則在此時開始大量「借美元」,一般估計,目前的民間債務中,約有八五%屬於美元債。

如今,隨著人民幣兌美元匯率快速趨弱,這批「越來越難償還」、又大到足以釀成金融風暴的債務,儼然成為中國的超級大麻煩。

此時此刻,中國顯然需要有足夠的資金與寬鬆的信貸環境,才能讓企業度過沉甸甸的「大債時代」;然而,人民幣貶值的另一個效應,卻讓債務麻煩雪上加霜。「當人民幣貶值的預期心理越來越強,中國資金外逃的力度必然加重,影響所及,信貸環境趨緊,金融危機發生的機率也就提高。」梁國源說。

指標:Shibor超過三% 意味資金逃殺 對中國流動性造成威脅

資金流出與匯率貶值的關聯,可以直接從一五年的狀況簡單解釋;一整年,人民幣貶值幅度四.六%,而根據國際金融協會(IIF)的估計,中國全年的資本流出,達到破紀錄的五千億美元。「中國如果沒有辦法擋住資金外逃,金融泡沫一定會被戳破!」知名經濟學家謝國忠說。

中國金融危機的噩夢,會不會真實上演?經過一六年開年的驚悚一周,機率顯然已提升;機率上升的原因,在於市場對人民幣貶值的預期心理更加濃厚,未來恐會引發更大的資金外逃壓力。然而,如果只看眼前的「資金面」水位,情況其實沒有想像中險峻。

象徵中國資金流動性榮枯的「上海銀行間同業隔夜拆放利率(Shibor O/N)」,在一月四日當天僅有微幅攀升至一.九九五%,這個數字,應可代表中國的資金流動性暫且無虞。如果你對發生在一三年第二季的中國「錢荒事件」還有印象,那麼也應該記得當年六月二十日,Shibor隔夜拆放利率竟能飆高到一三%,即使不看極端值,那年第二季的普遍水準也在三%以上。

- 上海銀行間同業拆放利率(Shibor):由信用等級較高的18家商業銀行組成報價團。指銀行同業間的短期資金借貸利率。其中,隔夜拆放利率是市場資金流動性的信號燈,若利率攀升,代表銀行間資金趨緊。

三%的Shibor隔夜拆放利率,或許就可視為接下來判讀中國金融危機的觀察指標之一;當你看到這個數字,某種程度,意味著資金逃殺已經對中國的流動性造成威脅,金融危機噩夢成真也就越來越近。

▲點圖放大

噩夢二:中國經濟硬著陸 打著救出口的盤算 卻擴大預期貶值心理

第二個噩夢,是中國經濟硬著陸。

「人民幣急貶,已經令全球投資者更加擔憂中國經濟將硬著陸。」這是《金融時報》在一月六日發表的評論。謝國忠的說法則是更加直接,他認為,貶值是因為人民幣遭到拋售,「而拋售的理由,就是中國基本面已嚴重惡化。」

這些說法,大抵是把人民幣貶值當成中國經濟急墜的「結果」;然而,人民幣與中國經濟的關係絕對不只如此:中國的盤算,是透過貶值來搶救積弱不振的出口,藉此,避免經濟硬著陸。紡織品業者耀億發言人陳伯瑄就解釋,對中國出口廠商而言,收支形態多半是「收美元、付人民幣」,在這波匯率調整中,屬於當然的受益者,一方面有成本降低的優勢;二來,對外售價也較有競爭力。

事實上,中國的盤算合情合理。即使出口已經嚴重衰退,但人民幣目前對比於一籃子貨幣的「實質有效匯率」,去年底仍高達一三一%,這代表人民幣當下的匯率水準仍被高估,貶值有理。

只可惜,在經過一六年驚心動魄的第一周之後,市場傳遞給中國人民銀行(即中國央行)一個明確訊息:人民幣貶值的預期心理已經快速形成,未來只要稍有風吹草動,極可能就會造成資金大量流出,衝擊金融穩定。

如此一來,人民銀行的「貶值救出口」大計,也在短短一周之內變成了一項超高難度的挑戰:既要繼續引導匯率向下貶值,又不能讓市場一面倒地預期人民幣將繼續貶值。

這種類似於人格分裂的超高難度挑戰,在一月七日,人民銀行進行了一次還算成功的演習。這一天,人行公布的人民幣匯率「中間價」,較前一日貶值三三二個基點(一基點為○.○一個百分點),創五年以來新低,擺明是要引導匯率走弱;但在此同時,中國外匯中心又透過管道對外放話,表示中國官方將有能力應付那些炒作人民幣的「投機勢力」,試圖消滅貶值預期心理。

- 人民幣中間價:中國央行在每日開盤前,會先向外匯市場詢價,去除最高和最低報價後,再計算出當日人民幣對美元的匯率中間價,以作為當日人民幣交易的參考依據。

當然,挑戰才剛開始。「與其擔心中國股市走跌,我們更加關心人民幣下跌的步調,人民銀行的政策拿捏則是未來觀察重點。」這是野村證券一月五日發表的報告;言下之意,摸著石子過河的人行匯率政策,是未來中國股市與經濟的風險來源之一。

為了救出口,貶值已是中國當局的確定方向,麥格理證券預估,今年人民幣兌美元匯率至少仍有七%到九%的貶值空間;高盛證券則認為,全年貶值幅度應在一○%。難度,在於不能讓貶值成為市場共識,這部分得仰賴人行在貶值的既定軌道中,適時、適度地踩下煞車,也就是利用外匯存底護盤。

被「熔斷」的這一天,上海的券商營業廳空無一人。中國的政策失誤不只鬧了笑話,也是全球金融市場的隱憂。(圖/CFP)

風險:人行匯率政策 拿外匯存底護盤,四千億美元折損是紅線

去年十二月,中國外匯存底破紀錄地在一個月內減少一千億美元,消息一出,引發市場對中國未來護盤能力的質疑。不過,據高盛證券的評估,若依照目前的超低油價水準,這個能源進口大國,全年將可多出四千億美元左右的貿易盈餘,這個金額等於提供外匯存底更多的消耗空間。高盛認為,中國全年將可再忍受大約三千五百億至四千億美元的外匯存底折損。

簡單歸納,內需尚未撐起經濟動能的中國,亟欲以貶值手段提振出口,以達全年六.五%的經濟成長目標;但貶值的過程,必須耗損外匯存底作為煞車,才能避免資金逃殺造成更嚴重的金融災難與經濟動盪;而在未來一年,中國可用來撲滅資金逃亡氣焰的銀彈,約有四千億美元。

換言之,四千億美元的外匯存底消耗就是一條紅線,在觸及這條紅線之前,中國必須讓出口有效回溫,減少繼續貶值的必要性;否則,不僅出口持續疲弱,更有可能遇到嚴重的資金外逃,那麼,硬著陸也就不再只是一種懷疑了。

第三個噩夢,是中國「輸出通縮」。

一月七日,中國宣布暫停熔斷機制,隔天陸股回穩,但國際股市仍然普遍下挫,悲觀氣氛主要來自國際油價在七日暴跌六%,創○三年以來新低水準。

當然,也別忘了金融大鱷索羅斯(George Soros)補上的這一槍,「世界有可能重現○八年金融海嘯!」人在斯里蘭卡參加論壇的他,其實是和聲望崇隆的諾貝爾經濟學獎得主史迪格里茲(Joseph E. Stiglitz)對談,但索羅斯在一月七日的驚悚發言,硬是讓諾貝爾獎得主在隔天的媒體中消失,「原因之一是人民幣貶值,這是世界的大麻煩。」索羅斯說。

人民幣貶值無疑是中國的麻煩,但,為何又會成為全世界經濟的麻煩呢?答案,是它將觸發全球性的需求減少,並且嚴重衝擊油價與原物料價格。

在去年八月人民幣匯率急貶時,摩根士丹利曾經發布報告,解釋了人民幣衝擊世界需求的三個管道。

噩夢三:全球通縮蔓延! 大買家需求減,衝擊能源、原物料價格

首先,貶值造成中國的大宗物資進口價格提升,直接壓抑這個世界大買家的原物料需求量;其次,為了避免貶值過程發生資金逃殺,中國必須動用外匯存底,意即規模超過三兆美元的中國外匯存底,恐須拋售為數可觀的海外債券,這將墊高全球融資成本,降低其他國家的經濟動能。

最後、也是最重要的輸出通縮管道,就是墨西哥財政部長比德加賴(Luis Videgaray)在一月七日的提醒:「合理的擔憂,是人民幣貶值將引發貨幣戰爭。」當中國透過大幅貶值提升出口競爭力,出口導向的新興國家經濟難保,恐被迫跟進參與貨幣競貶;其結果,就是複製中國緊縮,在進口商品的成本墊高之下,造成對外需求減緩。

以上,是實體經濟的緊縮格局,而這個緊縮格局來得的確不是時候;眼前,許多仰賴能源及原物料出口的大國,如巴西、俄羅斯,乃至於中東的沙烏地阿拉伯等產油國家,都已迫近財政危機邊緣;前兩者,是過去十年金融資產的要角,一旦發生動盪,自會引發連串的後續衝擊效應。至於產油國家,則是過去十餘年來全球金融資產的重要買家,財政有難,只能賣出金融資產換現金,造成「金融緊縮」。

前景:最樂觀的劇本 不出事的中國 加上景氣明確復甦的美國

人民幣貶值造成全球通縮、全球通縮引發金融緊縮,這樣的劇本是否會真實上演?

一個合理的指標,是中國在一五年十二月間正式推出的CFETS人民幣匯率指數。這個指數的意義,在於判斷人民幣兌十三個主要貿易貨幣的匯率升貶,以一四年底為基期。當指數超過一百,代表人民幣匯率偏高,貶值有理,低於一百則反之。

梁國源解釋,至少在中國的官方說法上,將這個指數維持在一百附近,就是政策目標;「所以如果指數明顯低於一百,中國又還在引導匯率續貶,那麼,就等於對外放出明顯的匯率戰訊號。」CFETS指數並無固定的公布頻率,在一五年底時,指數約在一○二左右,但經過一六年初的急跌,日前已來到九九‧九六,首度低於一百。人民幣是否將掀匯率戰?逐漸走入關鍵期。

中國之於世界的角色,從帶動經濟成長的重要引擎、安定區域經濟的力量,如今已變成了全球金融市場的不安因子,這是一六年慘烈開局給世人的啟示。而在這樣的格局中,「不出大事的中國,加上景氣明確復甦的美國」,恐怕已是投資人面對一六年最樂觀的劇本了。

這,或許會是一個少有驚喜、常有驚嚇的一年,慘烈的新年開局之後,請你做好迎接動盪的準備。

▲點圖放大