新日光併下旺能,給台灣太陽能吶喊了很久的產業整併一線曙光。但是,這道曙光會不會來得太晚?為什麼台灣太陽能大老左元淮,對台灣太陽能產業如此悲觀?甚至預測,台廠會在兩岸的產業整併浪潮中滅頂?!

十一月二十一日,台灣太陽能電池龍頭公司茂迪董事長左元淮剛從美國回到台灣。已經連下了好幾天陰雨,連一點陽光都沒有,而腳才踏下飛機,迎接左元淮回國的,也不是什麼好消息。茂迪的競爭對手新日光剛宣布,將以二階段買下台達集團的太陽能公司旺能,以年產量一.九GW(千兆瓦)擠下茂迪的一.五GW,成為台灣電池產能第一大的太陽能公司。

這樁震驚業界的購併案,可說是台灣太陽能產業等待許久的整併第一步。而市場又驚又喜的同時,大家也很好奇,茂迪,台灣太陽能產業的資優生,不久前才被大股東台積電宣布轉為投資性持股,有失去「富爸爸」的可能性;如今又丟掉了龍頭寶座,內憂外患的左元淮該怎麼走?

▲點選圖片放大

不拚產能,講的是獲利模式 整併無可避免

「老實講,(新日光和旺能合併)對茂迪有什麼影響,就是比較丟臉。以前台灣第一大產能都是我們在講,現在讓他們給超越了。」左元淮在接受《今周刊》專訪時笑著說。

茂迪從一九九九年跨入太陽能,成為台灣第一家電池公司,一向都以產能領先而自豪。「但是,市場已經變了,」左元淮收起笑容:「這波太陽能的不景氣是史上最嚴重的一次,現在已經不是拚產能、講規模經濟的時候了,重點是找到真正賺錢的獲利模式。」

「無論如何,整併都是無可避免的。最後,台灣和中國,只會剩下兩三家太陽能公司。」他說的沒錯,新日光財務長許嘉成更認為,未來一到二年內,這件事就會發生。隨著兩岸太陽能公司的互動越來越頻繁,「我知道現在有好幾家公司在談,」左元淮說。「以我的觀點,未來大概也只有中國的廠商可以存活,台灣??,應該都被併掉了。」

然後,這位太陽能大老竟用一種迎接結局的態度說出下面的話:「我們當然希望成為一個長久存在的公司,用茂迪這個名字??,我們從一九八一年成立到現在,股東也以身為台灣公司而驕傲,但是??」左元淮把話懸在半空中,然後苦笑了幾聲。窗外的陰雨持續著,而映入左元淮眼中的,是窗外的烏雲,還是台灣太陽能產業的未來?

▲點選圖片放大

產能過剩、產品沒有差異 台廠併台廠沒意義

「台灣太陽能有一個問題:大家都是做電池,大家都虧錢。合併後,產能愈大就賠愈多錢,那就沒什麼意義。」左元淮點出台灣產業的弊病。

綜觀台灣太陽能產業,會發現絕大多數的公司都聚集在「微笑曲線」的最中間,也就是獲利最少的電池、模組中游,而上游的材料、下游的系統等獲利較高的區塊,公司卻很少。而更糟的是,現在全球太陽能電池產能正嚴重過剩,產能足足比需求多了一倍。

「如果台廠合併可以增加獲利潛力,是好事,但是現在還沒有真的發生。」因為,相較於全球產量,台灣的產能還是過於集中在電池,而且也達不到規模經濟。「拿台積電來說,全球晶圓代工有五成以上的產能都在它這裡,而技術又超越競爭對手,所以它有規模經濟,可以呼風喚雨。」左元淮接著說:「但是太陽能是台灣『四大慘業』裡面最弱、產能唯一輸給大陸的。」

新日光董事長林坤禧雖然認為,合併後的新公司在生產、研發成本都能夠降低,但不論是茂迪還是合併後的新日光,在全球產量都只占不到三%。「所以要達到有影響力、有議價能力的規模經濟,很困難。」左元淮說。反觀中國很多廠商,例如保利協鑫的矽晶圓產能就有八GW。「這才叫作呼風喚雨!跟它們比,我們還差得遠。」左元淮感嘆。

台灣比不過中國的規模經濟,在品質上也沒有特別突出。「我們的轉換效率、在品質上是比人家好一點,但沒有好到有差異化出現。」一名太陽能業者就指出:「現在電池價錢跌到這個地步,中國比你少一個pitch(○.二%轉換效率),你的是一八%,別人是一七.八%,對客戶根本沒差,還是用價錢來跟你殺價。」

所以,在一片紅海裡,台灣與大陸就是比誰氣比較長。「大家都把產能利用率充飽,但卻是賣一片、賠一片,拚命殺價,誰也不願意先倒下。」左元淮說。而同時在歐洲與美國,已經掀起了史上最大規模的產業整併。

新日光與台達電結盟,讓台廠看到垂直整合的生存策略。(攝影/劉咸昌)

大者恆大,這場整併賽局 台灣已經落後

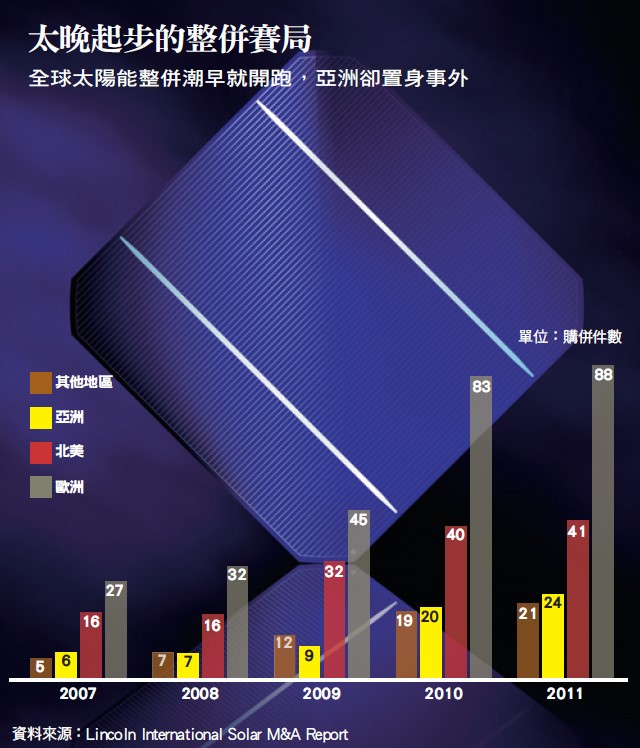

根據美國投資銀行統計,二○一一年歐洲和美國的太陽能整併案總計超過一二○件,發生在亞洲這個太陽能主要產地的,僅有二十四件。

但現在連中國政府也開始進行產業整理。今年九月,中國國家發改委員會提出了「六大六小」的太陽能支持方案,提供政府擔保的貸款給六家大型、六家小型太陽能公司,以建置發電站,其餘的公司則會受到嚴格的貸款限制。

市場預估擔保總額將超過一兆元人民幣,而且,這也會讓中國現有的五百家太陽能電池及模組廠,數量縮減超過一半。

當國際整併潮已經如火如荼延燒,台灣現在才開始做產業整合,恐怕已經太遲了。「而且未來的整併,不會是台廠對台廠,而是中國併台灣。」左元淮點明一項殘酷的事實:「他們的『六大』(規模)都比我們大,『六小』和我們差不多。無論我們再怎麼整合,都沒有那個規模可以去併中國。」

左元淮指出,目前兩岸廠商還沒有這麼急著定案,一來是因為歐盟的反傾銷還沒有確定,大家還在觀望。「美國當初雙反案(反傾銷、反補貼)只有禁止中國的電池進口,沒有禁模組。所以中國就把電池給台灣做,自己出模組。」

現在歐盟的調查還沒出爐,但如果歐盟禁止中國的電池銷售,「那麼他們就很可能來購併我們的電池廠。」左元淮說。

「第二,就是現在大家都沒有太多現金在手上。所以如果談合併,只剩下換股一途。」但是,現在許多在美國的上市公司,包括賽維、尚德等大廠,都因為股價低於一美元,可能面臨下市的命運。「所以現在台廠的意願還不高。等到中國自己的太陽能產業整理完畢,這波兩岸的整併潮就會來襲。」

資策會太陽光電產業顧問兼組長高鴻翔則沒有這麼悲觀。「假如歐盟雙反成立,大陸這些電池產能反而變成『無用產能』,比起移去其他國家設廠,更合理的作法是把設備賣給台灣,讓我們來生產,透過他們來賣模組。兩岸合作,不一定是誰買下誰。」他指出。

「太陽能廠都從二○一一年第二季開始虧到現在,大家一定要找到一個獲利模式。」事實上,和中國公司策略整合,的確是台灣太陽能產業的一條活路。「比起水平整合,垂直整併的效益自然比較高,讓電池可以和下游的模組、系統整合。」左元淮說。「進入下游,自然就是與中國,而不是與台灣公司合併。因為他們的模組和系統,都比我們強太多。」左元淮口中的獲利模式,就在這裡。

台廠生路,掌握系統商機 借中國走出活路

國內一名系統業者指出,系統從電廠設計到相關設備,都要全盤考量,雖然需求的資金較高,但是「不像賣一片賠一片的電池,系統毛利率至少有二○%至三○%。」

「台灣未來也都要往系統方向走。但是在國外爭取系統標案,對規模小的台灣公司很不容易。」左元淮說,「系統比較像建築業,你要與當地的設備商、土地商接洽。」換言之,跨入下游勢必無法再單打獨鬥。

新日光這次選擇與台達集團結盟,就是著眼於台達電的財務支持及在太陽能系統業的投入,能夠藉此將電池銷售出去。「但是台灣系統廠商仍在少數,真正在國外做到幾百個MW(百萬瓦),或是上GW的,台灣還是很難。」左元淮坦承,台灣這次要打出世界,還是得靠中國。

中國保利協鑫首席運營官鄒西原就指出,明後年,將是全球太陽能的大決戰,「台廠自己來做下游,已經太遲了!中國廠商每年砸二、三千萬美元在做終端品牌,怎麼打得過?對台廠來說,最重要的是找到一個好的合作夥伴。」而掌握出海口的中國廠商,成為台灣唯一的選擇。

前陣子中國LED龍頭三安入股台廠璨圓,引起諸多爭議,但左元淮面對中資的態度仍然歡迎。如果中資要來購併茂迪,左元淮留下一句耐人尋味的回答:「Never Say Never!(永遠不說不會發生)絕對不要把門關上!」

看來,太陽能產業的整併動作,未來若出現兩岸整合的案例,應該也不會太意外。

左元淮

出生:1948年

現職:茂迪董事長

經歷:美國太空總署、美國新能源研究室研究員、茂迪光電事業部總經理

學歷:輔大物理系、美國紐約西華大學(Yeshiva University)物理學博士

.jpg_1140x855.jpg_280x210.jpg)