關於報酬順序風險,在先前熊市市場是給年輕人的禮物一文中,指出此風險所帶來的影響,並不是單純如市面上所說的風險,反而是加速累積資產的機會。

而在這此篇文章,我將進一步說明,投資人最常用的兩種投資方法:單筆一次性買進和定期定額分批買進,與報酬順序風險之間的關係,並且試著讓你理解,為何單筆投入買進,會是一個克服此風險的較佳方式。

0050 vs. 台積電一年績效試算

假如市場總是上漲...

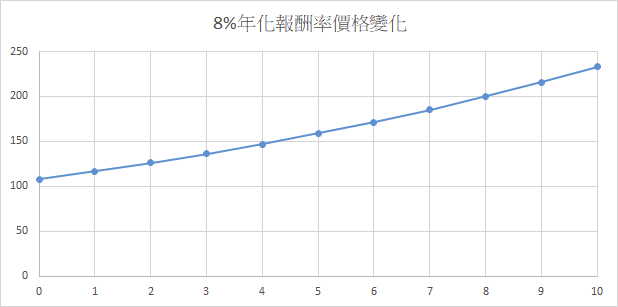

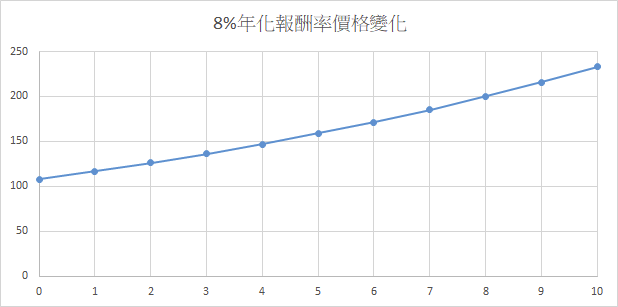

首先,讓我們看一個簡單的例子。假設未來的市場年化報酬率為8%,目前價格100元的市場ETF,每年的資產變化將如下呈現。

股價每年以固定8%的漲幅變化,是一般大眾對於股價變化的常見假設,然而從數學算出來的平均報酬,並非代表市場每年都保持相同的速度增長。但如果在此種固定報酬成長的歷程,我們倒是可以思考看看。投資人應該要採取一次性的單筆投入,還是將資金分批買入?

很顯然地,在此種狀況,採取一次性的單筆投入,會比將資金分批買進還來的好。原因在於一次性的單筆購入,成本只有每股100元,而分批買進的平均成本,由於股價不斷上漲,則是會大於100元。因此,在相同的本金之下,擁有較低成本的一次性單筆買入,會擁有較多的股數,也代表著資產越多。

所以,在總是上漲的市場走勢,採取單筆投入會是較佳的選擇。不過真實的市場環境,並非總是上漲,股價是有波動起伏,有時上漲,有時下跌,而波動所形成的價格變化,便是報酬順序風險的源頭。

市場波動造就股價的起伏

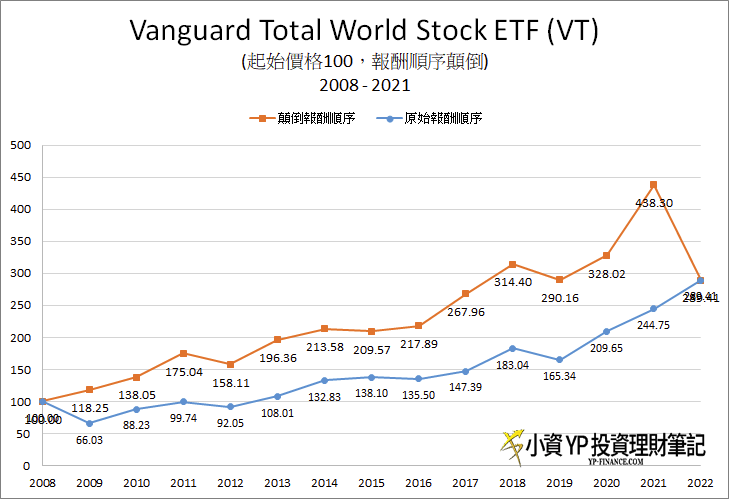

在先前介紹何謂報酬順序風險的文章,採用VT從2008-2021的漲跌幅為例,檢視將其報酬順序顛倒之後,兩者的價格變化。

即便我們調整其報酬漲跌順序,但是起始的價格與終點的價格並不變,這表示相同時間內的總報酬是一樣的。除此之外,中間價格的漲跌幅先後順序雖然有所不同,但是都是由同樣一組的數字所組合而成的,換句話說,這兩種報酬順序所承受的風險(波動)也是相同的。

因此,假如我們將股票波動(數學上定義的標準差)視為風險,並且將其視為一項固定的數值,則數值越大,股價的波動越大;反之波動則會越小。於是當我們試圖藉由數學的方式,評估長期市場走勢時,便會因為標準差的關係,讓股價看起來是一種上漲的趨勢,但另一方面卻伴隨著過程的上下起伏,就好比是VT的報酬走勢一般。

換句話說,就是因為有了波動,市場股價便不再是單純的上漲,而是過程中涵蓋了下跌的可能,並且因為波動(標準差)的關係,有時候漲跌多,有時候漲跌小,幅度大小取決於機率。此外,由於市場價格長期來看會不斷突破新高,整體價格的上漲速度,則取決於我們設定的年化報酬率,數值越高,則上漲的速度越快,反之則會越慢上漲。

年化報酬率 vs. 年化波動率

現在我們很清楚,要洞見未來市場的走勢,可以基於兩項因素來模擬。

年化報酬率

年化波動率

一旦拋出這兩種因素,聰明的你,或許會立即意識到,這不是正是鼎鼎大名的蒙地卡羅模擬法嗎?

正確。

蒙地卡羅模擬便是採用這兩個變數,試圖模擬在一個有波動的市場情況下,投資人有可能歷經的投資歷程,此方式會比過往單一線性(無波動)還要符合真實的情況,但請記得,此為模擬便只是模擬,是無法用來預測未來的。

因此接下來,我將透過蒙地卡羅的模擬,試圖了解在不同的年化報酬率以及年化標準差之下,關於單筆投入 vs 定期定額所獲得的最終報酬關係。

單筆投入 vs 定期定額

對於多數投資人來說,投資的時間可以是幾天到好幾十年,但短期的投資,波動很大,虧損的機率也高,並不是一個合適的投資週期,最好的投資長度其實是永遠,持續投資不間斷。

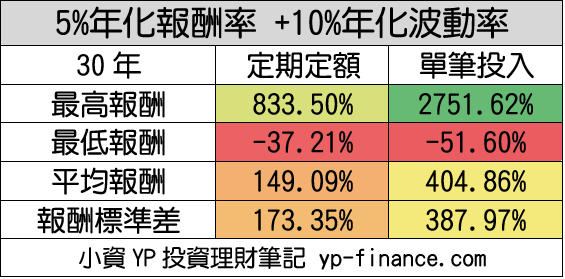

因此,在接下來的模擬測試,我所採用的投資週期將是30年,但由於年化報酬率以及年化標準差兩者能搭配出許多組合,在此先以5%的年化報酬率以及10%的年化標準差作為例子提供參考,分別檢視在單筆投入和定期定額之間,他們所能獲得的報酬區間,以及報酬的波動性大小。

以5%年化報酬率+10%年化波動率為例

定期定額

最高:833.5%

最低:-37.21%

平均報酬:149.09%

報酬標準差:173.35%

單筆投入

最高:2751.62%

最低::-51.6%

平均報酬:404.86%

報酬標準差:387.97%

在此投資環境之下,採取定期定額的報酬範圍為-37.21~833.5%,相比單筆投入的-51.6%~-2751.62%,賠得比較少,但相同的,賺錢的上限也降低不少,這也導致整體的平均報酬比單筆投入則是少了2倍。不過在報酬的波動性(標準差)的數值上,可以看到定期定額的報酬波動性較小,相較於單筆投入大起大落顯得較為穩定。

儘管有了這些數據,讓我們得知定期定額與單筆投入在有波動的環境之下,彼此都有勝出的機會,但實際的可能性有多高,並不是太清楚。

因此接下來,將透過執行一定次數的蒙地卡羅模擬方法,計算兩者報酬的勝率。

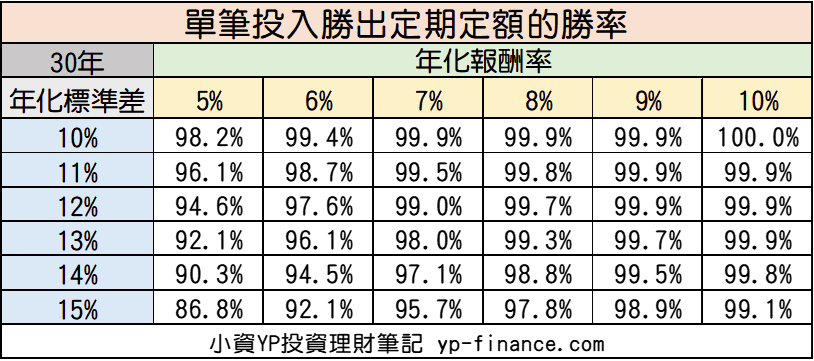

在此圖表呈現的數據,單筆投入最低的勝率為86.8%。長期股票市場的報酬約為8%、年化波動為15%,以此數據計算,單筆投入擁有極高的勝率(97.8%)。年化標準差帶來的波動如果夠大,定期定額才有機會勝出

如果你的投資時間夠長,選擇單筆投入是個理性的抉擇。

結論

在一個沒有任何波動不會產生報酬順序風險,總是不斷上漲的市場,採取一次性單筆投入,可以藉由早期購入,擁有較低的成本,是完全正確的選擇。

但真實有波動的市場當中,到底該採取一次性單筆投入,還是分批定期投入克服報酬順序風險帶來的傷害呢?我們從先前的模擬結果發現:

年化報酬率越高:單筆勝出幅度越高

標準差(波動)越低:單筆勝出幅度越高

投資時間30年的情況下,單筆投入勝率極高

這個的結果,是否會讓你感到很意外?擁有這些結論的關鍵,其實便是我們預期市場長期的走勢是上漲的。

如果我們更進一步思考此結論,我想與你分享的思維會是如此...「因為市場的波動變化(報酬順序的改變),才帶來定期定額能夠勝出的一次性單筆投入的機會。」

造成此現象輕重的關鍵便是年化標準差。因此,當我們再次回顧一開始的問題,當市場股價每年以固定8%的漲幅成長,請問單筆投入還是定期定額哪一個會比較好?

相信你一定了解到,此命題相當於年化報酬率8%年化標準差0%的模擬情境(無波動)。沒有波動,分批投入沒有任何勝出的機會,也不須理會報酬順序風險。因此,當我們在規劃未來的投資計劃,重點在於你對於未來市場波動的看法。

我相信市場一定會有波動,同時間也替分批投入帶來勝出的可能。但問題始終在於,你要如何判斷...「在分批投入資金的期間,市場會下跌讓你買入低成本的資產?」

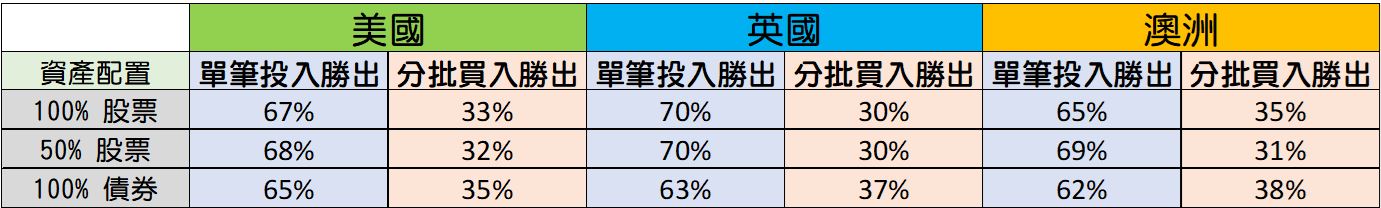

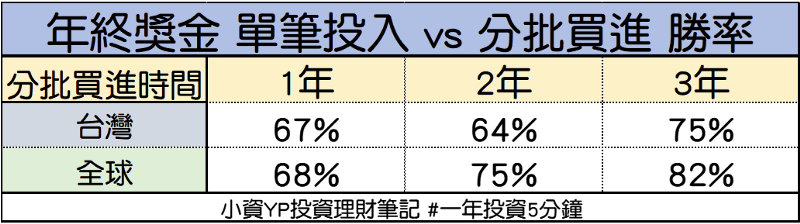

儘管我沒有辦法預判,但我知道市場長期的時間會是向上增長的,這點在過去的市場軌跡得到驗證,尤其是在越長的分批投入的時間之下,分批投入的勝率將會越低,透過台灣市場與全球市場過往回測單筆投入與分批投入的結果,同時也能印證這一點。

此外,根據過去長期的市場報酬,年化報酬率約為8%,年化標準差約為15%,透過之前蒙地卡羅的30年模擬,單筆投入相較於定期定額,所能獲得較高報酬的機率是非常高的(97.8%)。

這也是為什麼我在一開始提到,採取單筆投入買進,會是一個克服報酬順序風險(避免較低的報酬)的較佳方式,就如同那2%報酬差異的投資決定。

原因在於報酬順序僅是改變報酬的順序,對於年化報酬率以及年化標準差並沒有改變,但如果我們的目標都是為了有更高的機率會得更好的報酬,那根據模擬的結果,選擇單筆投入的方式便是更好的做法。

換句話說,當你能把人生每一年能投資的資金集合起來,並且一開始就全部單筆投入的話,是否正是擁有較高報酬的做法呢?答案我們下一篇揭曉!

(編按:筆者近日也在臉書上試算比較0050、台積電...all in以及定期定額的投資績效比較,請見下圖)

延伸閱讀:鴻海(2317)、廣達(2382)、富邦金(2881)...6大龍頭股存股PK:定期定額 VS 單筆投入,放10年哪檔報酬率更高?

作者簡介_小資YP投資理財筆記

每個人都能實現的簡單卻有效的投資方法,就在小資YP投資理財筆記。透過每年十分鐘的投資方法,不需選股、不需猜測明日的漲跌,只要長期分散式投資, 即使是小資族,也能邁向財富自由的人生。

經營臉書專頁「小資yp投資理財筆記」

本文獲「小資YP投資理財筆記」授權轉載,原文:蒙地卡羅與報酬順序風險 – 單筆投入 vs 定期定額

※ 本網站及作者所提供資訊僅供參考,投資人應自行承擔投資風險及投資結果。