近年來被動式投資熱潮興起,台灣ETF規模成長率更居全球之冠,在此浪潮下,一向標榜「主動式基金專家」的安聯環球投資,仍對自己的核心理念有所堅持。

「1990年,安聯環球投資 (Allianz Global Investors)開始跨足台灣基金市場,9年後,正式在台灣成立安聯投信,我也是在那1年加入集團。」還沒坐定,普洛斯(Tobias C. Pross)就一派輕鬆地娓娓道出他與台灣市場之間的巧妙關聯。

他笑說,在安聯投信成立的1999年,自己還只是個初出茅廬的年輕小伙子。如今,安聯投信所管理的資產規模已達1.5兆新台幣,台灣成了集團最看重的市場之一;而他自己的職涯之路,也在這20多年來一路攀爬,2020年升任安聯環球投資執行長,目前兼任集團執行委員會主席,負責公司戰略發展。

只不過,談到台灣基金市場近年來的發展變化,原本態度從容的普洛斯卻忽然略顯嚴肅。對比台灣市場現況,他有一些乍聽起來「不太政治正確」的真心話想講。

其實也不需要太多解釋,光從安聯投信的廣宣主軸,就能想像普洛斯的「真心話」所指為何。長期以來,安聯都是以「主動式基金專家」的訴求深耕台灣;不只台灣,進入安聯環球投資的英文官網,映入眼簾的介紹詞也異曲同工:「Allianz Global Investors是具有領先地位的『主動』資產管理公司。」

▲普洛斯於1999年加入安聯環球投資,與安聯並肩走過25年,堅信主動式投資價值。(攝影/陳睿緯)

談被動式基金逆襲

代表不相信資本主義精神

根據資料,安聯投信目前約1.5兆元的資產管理規模,穩居台灣主動式資產管理之首;在國際市場上,安聯環球投資則是全球最大的主動式ESG投資機構,規模達到5530億歐元(約19兆新台幣)。但這個標榜主動式操作的資產管理巨擘,近年來卻遇上了「被動式」操作在全球市場的快速逆襲,尤其,台灣的被動式ETF規模成長率,近5年還是世界第一。

「但即使如此,我也從來沒有想過要發展被動式資產管理業務。」普洛斯的語氣既篤定又認真,他像是在立下誓言一般:「過去沒有想過,未來,我也絕對不會!」

當然,喊出這句「誓言」不是一時賭氣;普洛斯發自內心認為,在完整的資產配置中,主動式操作的基金,絕對有其不可或缺的必要性,甚至在永續投資浪潮的趨勢底下,主動操作會比被動投資更為重要。

普洛斯坦言,追蹤特定市場指數表現的被動式ETF確實有著諸多優勢,首先交易成本較低:「在美國,ETF的交易費用是5美元,而採取主動式策略的共同基金則是50美元。」此外,他也承認,在某些市場中,主動式經理人績效確實難以超越指數。

「但是,如果市場上所有人只做被動投資,某種程度就會像……,就像社會主義!」普洛斯的用詞頗辣,但他很快解釋,被動投資的核心理念是認為「市場效率百分百」,所有資訊完全透明、股價反應零時差,也就沒有任何人能夠因為「洞見未來」而戰勝市場,「在這樣的前提下,所有投資人都沒有機會透過自己的努力或能力創造超額報酬。」

他甚至認為,如果一位投資人把所有資金都押在被動式基金,代表他不相信「愈努力就愈有收穫」的資本主義精神。畢竟,資本主義才是資本市場運行的基本法則,「相對而言,主動投資,就是尋求超越市場的獲利機會。」

談主動式基金的機會

有利於在淺碟市場中避風險

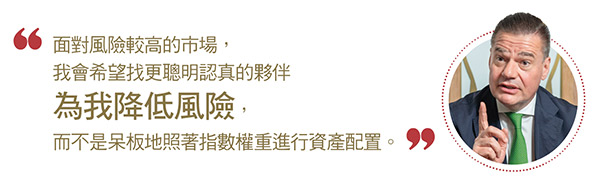

從投資機構的角度來看,主動式基金經理人會根據自己的市場分析、預測與判斷,挑選有潛力跑贏市場的機會。反過來講,普洛斯認為,也只有基於主動操作之下的靈活選股、靈活進出,才能更有效地規避整體市場風險,「所以,在面對一個風險較高的市場,我會希望找一個更聰明認真的夥伴為我降低風險,而不是呆板地照著指數權重進行資產配置。」

延續這個概念,他認為,愈是淺碟型的市場,愈應該採取主動式投資策略應對。普洛斯分析,由於淺碟型市場的價格波動較大,且許多公司的基本面資訊不易快速獲得,股價也更可能會出現短期偏離合理區間現象,因此更需要仰賴基金經理人或投資人本身的深入研究和專業判斷,才能在市場波動時作出靈活反應,減少損失;從「機會」的角度來看,淺碟市場也較有機會發掘被低估的股票,獲得超越市場的回報。

「舉例來說,就像……,台灣的股市。對於台股,我永遠會選擇主動投資。」談到台股,普洛斯的語氣從嚴肅轉為興奮:「在台灣股市中,許多中小企業具有成長潛力,」但受限於市值仍然不夠高,也因為公司資訊尚未受到廣泛關注,「這些公司的業績表現,可能未必能夠立即反映在被動操作的基金績效中。」然而,主動式投資者透過對產業趨勢和公司基本面的鑽研,較有機會發現這些尚未浮上枱面的潛力股,進而掌握投資先機。

除了台股,「中國、印度及東協等新興市場更是如此。」普洛斯認為,許多新興國家的資本市場還處於發展中階段,市場參與者的行為較不理性,投資人的情緒波動可能引發價格劇烈震盪,也同樣創造出未來股價「向上修正」的投資機會。

此外,在這些新興市場中,企業的財報透明度、公司治理等方面也存在較大差距。在這樣的投資環境中,依賴追蹤指數的被動式投資策略,很難有效管理風險並獲得穩定回報。相對而言,通過深度調研的主動式投資策略,可以選擇性地避開那些財務不穩定或公司治理出問題的高風險標的,提高整體投資組合的穩定性,同時發現被低估的潛力股。

談ESG投資唯一途徑

可參與企業治理推動改革

而在談到ESG永續投資時,再一次的,普洛斯喊出了另一句大膽宣告:「主動式策略,是ESG投資的『唯一』途徑。」他進一步反問,「如果你是標普五○○指數的被動投資人,請告訴我,你如何能做空埃克森美孚(石油公司)?」

在ESG投資中,企業的治理結構、社會責任和環境影響等因素至關重要。普洛斯指出,「被動式投資策略在被要求複製指數表現的前提下,無法有效篩選符合ESG標準的企業。當某些企業違反標準時,投資機構可能也無法隨時賣出該企業的持股。」相比之下,主動式基金經理人可根據上述因素進行投資決策,識別出那些正在朝向永續發展轉型的公司,並避開那些面臨環境災難、社會爭議或治理問題的企業。

「此外,作為主動式投資機構,我們會透過『代理投票』、與企業高層對話等方式,積極參與企業的治理,推動企業改善並落實ESG政策。」普洛斯舉例,針對薪酬結構,若歐洲大型企業未將薪酬政策納入ESG的關鍵績效指標,在股東會中,「我們就會對該公司的薪酬政策相關議案投下反對票。」

普洛斯認為,採行被動式投資的機構通常掌管較大的市場份額,涵蓋更多公司,因而難以與每一家企業進行深入互動。相比之下,主動式管理的基金因投資於較少企業,能夠建立更密切的關係,對企業決策過程產生更直接的影響。

總而言之,無論是為了爭取超額報酬,或者是提升永續投資的改革力道,「你都必須讓自己的錢跟你一樣努力工作啊!」採訪尾聲,普洛斯在一番語重心長的話語後,俏皮地眨了眨眼,接著說道,相較於被動投資的資產配置僅以指數成分股權重為依歸,「你投資在主動式基金的每一分錢,肯定會比投資在被動式基金的錢,更加努力工作啊!」