今年上市櫃公司前三季的獲利已全數公告完畢,高成長股永遠是市場亮點。

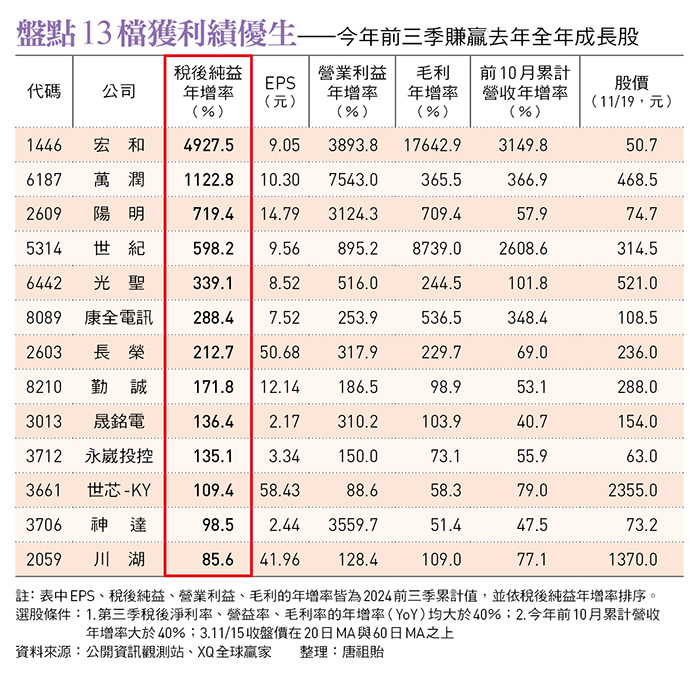

《今周刊》依據毛利、營業利益與稅後純益等獲利面表現,為投資人找出成長力最強的公司。

第三季季報公布後,根據主管機關公布的資料,全體上市櫃公司第三季稅後純益高達1.12兆元,是史上單季第三高,法人預估全年可望恢復2021與2022年的高水準、達到4兆元以上。顯然台股今年以來的上漲,有基本面的強力支撐。

不過,下半年台股震盪已有加大跡象,而在美國大選落幕後,「川普變數」勢必為股市帶來更不穩定因素。此外,從這次季報可看出,不同族群的業績差異頗大,所以在選股上,接下來需從過往獲利成長、且後市展望良好的族群著手,才能在不安格局中達到進可攻、退可守的有利位置。

篩選今年第三季毛利、營業利益、稅後純益的年增率都大幅成長,且今年前10月累計營收年增率也成長的公司,其中,以AI相關股與貨櫃股的業績成長最明顯且整齊。

近年來台股中有不少公司因搭上AI浪潮而業績備受期待,而輝達(NVIDIA)新款晶片GB200所搭載的伺服器於第四季開始小量出貨,也讓這些AI相關股業績可望再上一層樓;其中,又以今年前三季業績表現亮眼的伺服器導軌龍頭川湖(2059),最受矚目。

▲晟銘電切入AI伺服器水冷式散熱機櫃,第四季起開始量產,業績可望一路好到明年。(攝影/陳睿緯)

搭AI潮 川湖營運逐季高

川湖長年深耕伺服器導軌領域,去年起搭上AI伺服器需求熱潮,目前在CSP(雲端服務供應商)及輝達,都擁有高市占率,且GB200架構的伺服器產品中,川湖的導軌設計也是主流規格,業績可望一路旺到明年。

川湖執行副總經理王俊強在近期法說會上表示,今年營運逐季走高,第四季是全年最高點,不只沒有被搶單,且市占率愈來愈高。明年第一季有機會淡季不淡,隨著GB200可望於明年第二季開始放量,公司期待明年全年業績欲小不易、成長可期。

川湖今年前三季累計每股稅後純益(EPS)近42元,已超越去年全年,第三季營收與毛利都創下單季新高,單季毛利率更衝上70%;且10月單月營收達9.6億元,年增率超過5成,也是單月新高。法人預估第四季在AI伺服器出貨增溫、台幣趨貶有助回沖之前的匯損下,整體毛利率可望再衝高,預估今年EPS上看至50元以上的歷史高點。

另一受惠於AI伺服器需求攀升的機殼廠晟銘電(3013),近年積極布局水冷散熱機櫃,並跨入伺服器整機組裝的系統市場,近期都已開花結果;目前接獲GB200中的CDU(Cooling Distribution Units,冷卻液分配裝置)與水冷機櫃(SideCar)組裝代工訂單,第四季進入量產,將交由廣達2382)出貨。

晟銘電第三季單季營收創下歷史新高,毛利率與營益率也是近7年來單季新高,累計前三季EPS2.17元,也超越去年全年。法人表示,除了今年業績大成長,臉書母公司Meta明年將推出自有伺服器,部分機種搭載水冷散熱系統,其CDU與機櫃的組裝訂單也可望由晟銘電取得,因此明年的成長爆發力更可期。

法人預估晟銘電今年全年營收將逼近百億元,刷新歷史紀錄,明年更有機會倍數成長,朝2百億元邁進,預估今、明年EPS分別為3.5元與9元以上;今年以來股價頻創歷史新高,可留意回檔至月線的買點。

川普變數助攻 貨櫃淡季不淡

至於貨櫃三雄,第三季原本就是貨櫃業傳統旺季,且三雄上半年EPS就已超越去年全年,第三季單季又賺贏上半年,比預期更好。

此外,市場預期川普就任後,將很快啟動高關稅政策,因此全球供應鏈趁現在到川普就任前,搶運貨物到美國已是現在進行式,這將有助於第四季貨櫃業業績提升、淡季不淡,可說是「川普變數」的短期受益者。

多數法人建議,現階段對航運股的布局重點可放在長榮(2603)與陽明(2609),從最新公告的每股淨值來看,長榮約250元、陽明92.8元,目前股價淨值比(P/B)都不到一倍,相較於萬海(2615)已達1倍以上,似乎更有上漲空間,可趁拉回時買進、中短線持有。

.jpg_280x210.jpg)