五月二日,全世界最有名的股東會——股神巴菲特領軍的波克夏股東會剛上場,就有股東問巴菲特為何要繼續投資像可口可樂這種不健康的食品公司。

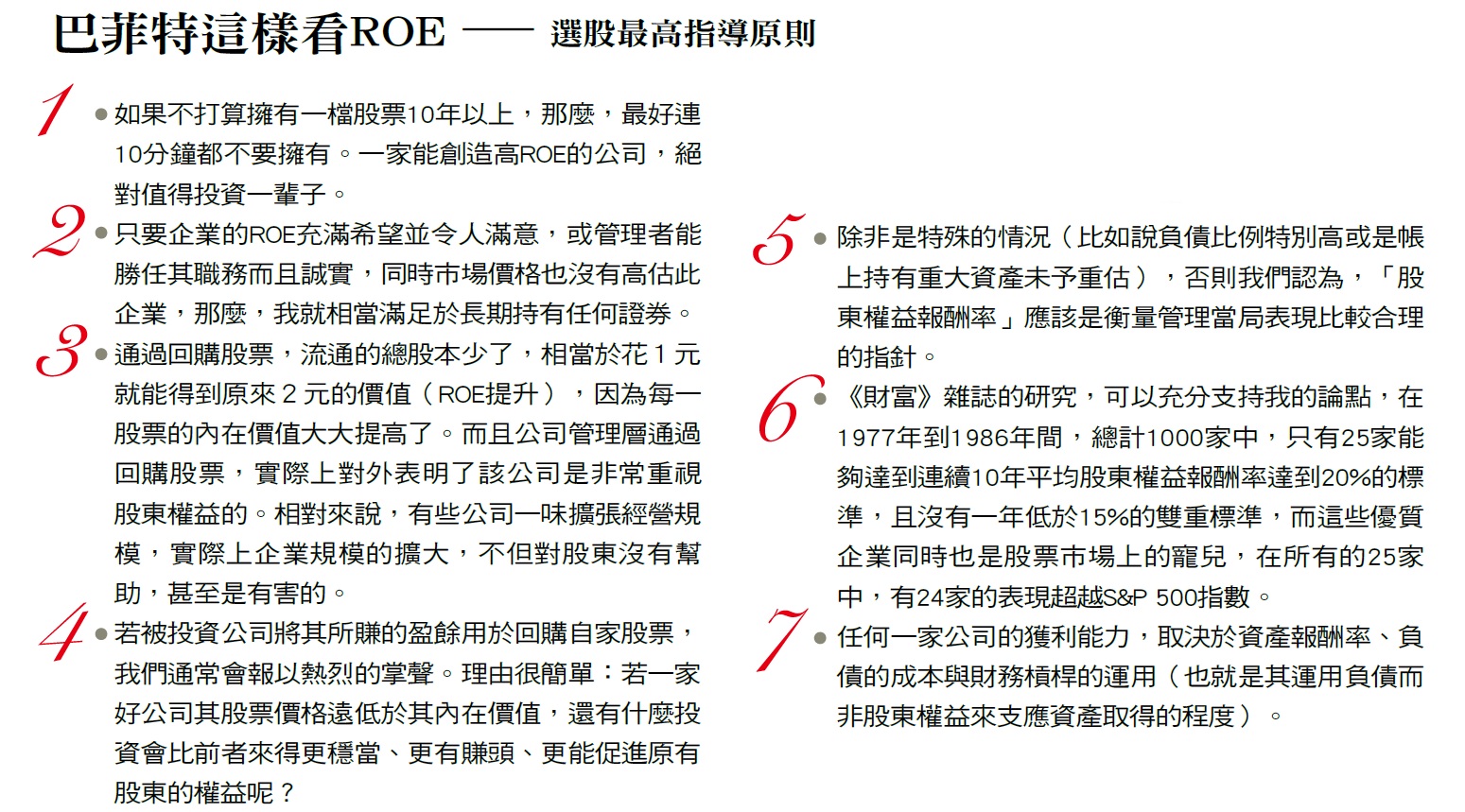

巴菲特的一番妙答,也意外掀開他的投資祕訣——「股東權益報酬率」,是他投資選股的第一準則。

多年下來,巴菲特的投資邏輯與哲學從來沒變過,其中最能精準說明、也是有別於一般股市投資理論的股神投資哲學,就是「股東權益報酬率」〈ROE〉選股策略。

一般人談起股票,開口先問「每股盈餘〈EPS〉多少?本益比幾倍?」問這類問題的投資人認為,這家公司去年賺多少錢、市場給予多少評價,是決定這家公司股價的關鍵。

投資精髓:ROE+長期持有

但巴菲特顯然不作如是想。他的經典名言是:「一家能創造高ROE的公司,絕對值得投資一輩子。」而且,「如果不打算擁有一檔股票十年以上,那麼,最好連十分鐘都不要擁有。」這兩句話說明了股神投資的精髓:ROE是選股最重要的指標,而且要長期持有。

實際檢視波克夏的投資績效,他投資的美國運通、可口可樂或沃爾瑪等公司,長年ROE都穩定在二○%以上,這些股票很顯然是巴菲特的最愛,因為當今年股東會上,有股東質疑「為什麼要投資可口可樂這種造成嚴重肥胖、不健康的食品公司?」時,巴菲特不僅不退縮,而且還哈哈大笑說,自己愛吃垃圾食物已經無可救藥,甚至還說沒見過逛有機商店的人臉上掛著笑容,一番話不僅引發所有股東大笑,也顯示股神堅定的投資理念。

能讓巴菲特視為圭臬的ROE,到底是何方神聖?在大學的會計學課堂上,「股東權益」經常被當作「資產減去負債等於股東權益」來教,如果按照這個公式,似乎把股東權益當成資產減掉負債之後的剩餘價值;但事實上,所謂「股東權益」並非殘值,相反的,它是一家公司創立伊始,也就是最初設立的本金,任何一家公司的開始,都是從「股東權益」誕生。

假設有五位股東各拿出一千萬元成立一家公司,那麼合計這五千萬元就是公司最開始的「股東權益」。接著拿這筆五千萬元去購買資產,或者拿資產舉債再買資產,透過適度的槓桿,讓最初的資金產生了負債與資產,一家公司的資產負債表就此誕生。

所以,這個公式的形成,其實應該是「股東權益加上負債等於資產」,其中「股東權益」不僅不是殘值的概念,而且是將公司的創始資金透過槓桿成為一家公司的發動機;此後,公司每年賺的錢若未發給股東或做其他的投資,就會累積在股東權益上,慢慢地,股東權益就像吹起的氣球,越來越大。

適度的股東權益 考驗企業經營者的智慧

股東權益越大越好嗎?當然不是。一家好公司的經營者,如果賺來的錢沒有管道善加運用,例如轉投資其他公司或是配合公司營運需要,進行重大資本投入,就應該發給股東。如果只是徒然擺在股東權益上,讓淨值越來越高,就像把黃金白銀藏在床底下一樣,變成沒有效率的經營。

但反之,如果能夠把「股東權益」放在心底、記在心上的經營者,其實,就是一位有「股東意識」的好老闆。

「然而台灣到現在還有很多企業老闆,覺得賺很多錢放在公司很安全,還自我標榜:『我的公司淨值很高』云云,」一位投資台股超過三十年的投資家,對於台灣企業老闆的「股東意識」薄弱,很是搖頭。

相對地,台灣投資人也對「股東意識」的觀念與主張不夠強烈,因此才會出現不在乎ROE,或者在股東會時輕易出售自己的委託書的情形,根本不在乎自己的權益。

因此,巴菲特念茲在茲的「股東權益報酬率」,指的就是公司經營者如何拿股東權益去運作公司的經營效率與能力。簡單地說,公司能為股東賺多少錢、經營團隊如何拿公司賺的錢再去賺錢的能力,是衡量一種滾動式經營效率的指標。一名好的經營者,應該要對股東負責,對自己的未來經營有所期許,就會拉高ROE。

但一直以來,台灣投資人在乎每股盈餘〈EPS〉勝過ROE太多,一般人只在乎公司賺多少錢?EPS多少?其實這是一種靜態的經營能力,但如果公司賺很多錢,卻不知道如何運用,等於股東交給公司的錢被閒置,經營者就愧對股東的期許。

例如兩家公司的EPS都是五元,但其中一家每股淨值(股東權益〉五十元,它的ROE只有一○%,而另一家每股淨值只有二十元,等於ROE有二五%,哪家公司的經營者經營效率比較高?股價應該要呈現這個明顯的差異。

如果看實際的例子,以台達電與鴻海為例,兩家公司近兩年的EPS差不多,甚至鴻海還略勝一籌:去年EPS八.八五元,小勝台達電的八.四九元;但兩家公司的ROE差異甚大,鴻海不到一五%,而台達電有二○%,因此兩家公司的股價也差很大,台達電的股價幾乎是鴻海的兩倍。

再看同產業的例子,例如生產腳踏車的巨大與美利達,或者是做運動鞋的寶成與豐泰,兩者都是排名第二的ROE比排名第一的高出一截。美利達ROE逼近三○%,勝過巨大約二二%;豐泰二九%更是大勝寶成的一五%。不過巨大因有品牌力,因此股價仍小幅領先美利達,但美利達急起直追的攻勢,已步步進逼巨大的腳踏車股王寶座;而豐泰的股價更是遙遙領先寶成,尤其今年以來股價展現凌厲攻勢,和近兩年來ROE大幅提升有絕對關係。

這就是ROE的魔力,這兩組案例對於股東權益展現的經營績效,顯然差異很大,市場也給了明確的答案。

事實上,股東權益報酬率的概念,在美國股市更受重視。以最受全世界關注的蘋果為例,如果攤開過去十年的財報,可以清楚看出股價與ROE之間的關聯性,其實勝過EPS;尤其○八年,蘋果的EPS雖然持續成長,但ROE卻明顯下滑時,股價也隨之下跌。

在全球主要股市都有布局的富達投資,集團旗下解決方案總監尤金.費拉里斯〈Eugene Philalithis〉日前才坦言,富達從二○一一年以來,就對美股的持股比重偏高,關鍵就在於「美國企業在股東權益報酬率領先全球。」顯然比起EPS,美國的機構投資人更重視ROE呈現出的公司長期投資價值。

「ROE是一家公司長期競爭力的展現!」國泰投信董事長張錫不斷強調,ROE是選股極為重要指標,也間接證實台灣機構法人同樣認同巴菲特的選股精神。

▲台達電在鄭崇華時代打下好基礎,不僅ROE維持穩定,EPS也逐年成長。(攝影/吳東岳)

▲豐泰的ROE成長亮眼,股價也有所表現。(圖片來源/豐泰企業提供)

股東意識薄弱 可能導致股價差一大截

既然ROE如此重要,那麼,公司經營者要如何提升ROE呢?ROE的公式是「稅後盈餘除以股東權益」,那麼最最簡單而直接的方式,不是提升公司獲利,就是降低股東權益了。

提升公司獲利要靠經營團隊的努力,還有產業大環境的配合,而股東權益的減少則可以透過經營者的智慧來實現。一般來說,降低股東權益最直接的方法就是「現金減資」,也就是把股東權益上多餘閒置的錢,直接退還給股東。

台股過去有名的減資案例當屬晶華酒店,不僅股東因此拿回現金獲利,市場也給予高度肯定,本益比立刻攀升,而且多年下來,ROE都能維持穩定,股價也居高不下。而近期資本市場似乎越來越多經營者對ROE的概念有所體悟,因此包括被動元件大廠國巨、砷化鎵代工大廠穩懋、以及IC設計的智原,都相繼宣布減資,而股價也都給予上漲反映。

其實「減資」的動作應該是中性的,除了股東拿回現金獲利,但在市值不變的前提下,股價漲幅若和減資幅度相當,股東並沒有因此得利。但由於市場對減資動作的解讀,通常會認為公司經營者更具備「股東意識」,更重視股東的報酬與公司長期經營效率,因此,往往市值還會提高,這是減資之後提升ROE帶來的實質效益。

當然ROE不是萬靈丹,股市的詭譎多變也絕對不是一項ROE就足以涵蓋一切。巴菲特也說:「我從事投資時,主要觀察一家公司的全貌,但大多數投資人只盯著它的股價。」他也說,「我們的方法非常簡單,就是努力收購具備良好的經濟基本面、由誠實能幹的人才所管理的公司,然後用合理的價格買;這就是我所做的。」而巴菲特話中所謂「公司的全貌」、「良好基本面」、「誠實人才」、「合理價格」等等因素,當然決非ROE足以涵蓋一切;如果回過頭來問,一般人在意的EPS,難道就不是衡量一家公司的指標嗎?

▲台灣的企業主與股東的「股東意識」都有待加強。(攝影/吳東岳)

長投看ROE 短期進出則可參考EPS

答案當然並非如此。「ROE可以觀察一家公司長期的經營效率,而EPS的成長性,則可以當作短期進出的重要參考。」張錫表示,巴菲特的投資哲學固然值得學習,但投資人必須是如巴菲特所言,「打算擁有一檔股票十年以上」的長期投資者。而綜觀多數台灣的散戶操作,都習慣短期進出,這就是「投資」與「投機」之間的差異,兩者之間沒有高低好壞,只是操作思惟的不同,但失之毫釐,差之千里,一點之差,所有的投資策略、邏輯,就會迥然不同。

此時EPS的成長性,代表一家公司的短期獲利能力有成長,股價也會適度反映,短期投機操作者就可以因此獲利。

例如許多ROE相近,但因為EPS差異很大,股價呈現也差距甚遠的公司,市場上不乏這樣的例子。例如ROE差不多的F-鎧勝與晶豪科技,但前者EPS在十五元上下,後者不到五元,兩家公司的股價也差距甚遠。

「ROE有時也會受限於行業特性,無法完全表現出公司的經營績效。」資誠教育基金會董事長薛明玲指出,產業特性或所屬大環境有時也讓ROE有所迷思。最有名的例子當屬IBM,這幾年來因為公司不斷從市場上買回股票,因此淨值不斷下降,ROE節節攀升,近幾年ROE高達七、八○%,但股價卻是表現平平,原因是IBM本業表現普通,獲利還在衰退,只是靠淨值大幅減少提高ROE,這種ROE只是「虛胖」,不具實質效益。

不過股價只是一時,如果公司能夠努力提升獲利,或把股東權益做更良好的利用,這樣的高ROE必有其意義,也才是一位經營者長期該給股東的交代,不負股東所託。

▲點擊圖片放大

美國企業對ROE的高度重視,其來有自,過去美國化工大廠杜邦公司為了提升ROE,內部研究發展出一套「杜邦方程式」,後來反而成了財務金融課堂上必學的課程。

因此「ROE=稅後純益率×總資產周轉率×權益乘數」,因此無論是「稅後純益率」、「總資產周轉率」或是「權益乘數」的提升,都可以拉高ROE。前兩項變數的提升,都代表一家公司獲利、經營效率的提升,但第三項變數「權益乘數」其實和槓桿的運用能力有關。大量使用槓桿,權益乘數變大,ROE當然就會高;但大量使用槓桿就是好嗎?

基本上,在如今全球低利率時代,一家經營有效率的公司,應該適度使用槓桿,利用低成本的資金來提升公司的經營效率,但怎樣才是「適度槓桿」?怎樣是「過度槓桿」,如何在「適度槓桿」與「高ROE」之間取得平衡,這就取決於經營者的智慧了。

▲點擊圖片放大

_20251216143554.jpg_280x210.jpg)